对于今年的手机市场,最火热的词无疑是“涨价”、“全面屏”、“OLED”、“无线充电”。如今恰是旗舰机发布的高峰期,主流手机厂商新品都绕不开“全面屏”三个字,似乎“旗舰一夜春风来,千机万机全面屏”。

作为手机成本最高的部件,屏幕无疑是智能手机创新的重点,屏幕材质从a-Si向LTPSLCD、OLED发展,触控方案从外挂式发展到内嵌式,尺寸从3英寸到4英寸再到5.5英寸甚至更大。

全面屏时代开启

全面屏手机是指TP屏占比在90%以上的超窄边框设计的手机。

早在2013年,夏普就发布了比例为17:9的高屏占比手机,这是全球首款窄边全面屏手机,但自身手机品牌影响力不够以及技术发展趋势,这款手机诞生在一个错误的时间,于是全面屏的概念也并未走红。

真正将全面屏捧红的是小米。2016年10月25日,小米曾经推出了“全面屏”设计的小米MIX,引起了极大的轰动,与夏普的理念一致——在同样手机尺寸的情况下尽量增加完整屏幕的面积,以提供最佳的视觉感受和交互体验。

有机构预期,2017年全面屏智能机市场的渗透率为6%,而受到苹果、三星、华为等采用全面屏的红利影响,2018年会飙升到50%,2019年全面屏的渗透率将会攀升到70%,后续逐步上升至2021年93%。

机遇与挑战共存

目前,全面屏在结构设计、摄像头、听筒、天线设计、软件UI、指纹识别、工艺设计、光距离传感器等方面都面临着相应的技术挑战,而全面屏玻璃的设计、摄像头小型化、听筒小型化、新型指纹芯片的随着全面屏而进行的演变也将会引发整个手机产业链的变革。

面板厂的优势在于拥有OLED、IGZO、Incell、Oncell面板资源,但各面板厂对于制程把控的规划不同,并非所有面板厂商都拥有面板三段制程,后段外包模式仍然存在。由于2018年全面屏应用集中于OLED、LTPS、IGZO等屏幕资源,模组厂商的优势在于可以根据下游需求灵活整合各种面板资源,并融合前置摄像头、指纹识别模组的设计要求,提供一站式服务。因此面板厂与模组厂各具优势,全面屏加工后段的主导权仍在博弈之中。

全面屏与OLED是天生一对?

尽管全面屏与OLED没有这必然的关联关系,但随着全面屏时代的开启,OLED也将呈现迅猛的增长趋势。因为OLED是全面屏技术最为理想的实现平台:

- OLED为自发光,无需担心BM(遮盖漏光)区域漏光,并且可进一步减小组装预留公差,从而使得BM区域进一步变窄;

- 柔性OLED屏幕的下端子区域较短,易于实现窄边框设计;

- 柔性基板的机械应力非常小,异形切割难度小,速度快,良率高。在异形切割方面,相比LCDOLED有天生的优势。

目前,三星掌握全球小尺寸OLED 95%产能,JDI、LG、京东方、深天马等面板厂纷纷布局OLED 6代线,预计2018、2019年将大规模达产。三星在2016年已经达成4亿片OLED面板出货目标,2017年生产目标5.5亿片,增幅37%,其中56%将自用。

随着京东方、天马等面板厂商OLED技术的逐渐成熟,OLED在全面屏领域的市占率将呈现稳步上升的态势。

那么,LTPS LCD与a-Si LCD在全面屏时代的命途又将如何?

肯定的回答是LTPS LCD、a-Si LCD受益程度都依次小于OLED。尽管显示市场依旧是LCD占据主流,但OLED的占比在逐年提高,有不断挤压LCD市场的态势,特别是AMOLED。这都源于自身性能,OLED明显由于LCD;在窄边框能力方面,a-Si LCD材质就远不及LTPS LCD。

OLED与显示产业

OLED(有机发光二极管)又称为有机发光半导体、有机电激光显示,由美籍华裔教授邓青云于1983年在实验室中发现。OLED产品应用领域众多,目前最具影响力的为OLED显示产业及照明产业。下面就详细讲述OLED与显示产业之间的故事。

OLED 可分为无源驱动(PMOLED)和有源驱动(AMOLED)两类。

PMOLED的构造较简单,驱动视电流决定灰阶,应用在小尺寸产品上的分辨率及画质表现还算不错,但若要往大尺寸应用产品发展,恐怕会提高消耗电量、寿命降低的问题发生。PMOLED易于制造,但其耗电量大于其他类型的OLED,但仍小于LCD,这主要是因为它需要外部电路的缘故。主要应用于照明、8英寸以下单色、多彩及全彩显示器,目标市场为车用音响显示器、手机、PDA、游戏机等音色或多彩中小型显示器,企图抢占TN/STN既有的市场。

有源的电流整流性较无源方式佳,AMOLED不易产生漏电现象,同时使用在低温多晶硅TFT技术时,电流可以产生阻抗较低的小型TFT,符合大尺寸、大画面OLED显示器的需求。应用于8英寸以上全彩显示器及移动显示领域(手机,平板等)。AMOLED的 优势是传统LCD难以企及的。

全球第一个OLED产品于1997年推出,韩国三星于2007年投入巨资建立AMOLED生产线是,同时LG也开始涉足此领域。据统计,目前全球共有130多家OLED生产厂商。尽管涉足厂商之多,但是前沿核心技术仍掌握在发达国家手中,尤其是在柔性OLED方面。

全面屏时代,OLED产业链谁将受益

全面屏时代,OLED是最大受益者。当然,也可以说全面屏是OLED时代的受益者。

OLED产业化进程加快及终端需求快速增长将带动整条产业链的快速扩张,包括上游原材料及生产设备,中游面板制造和模组组装,下游的显示应用领域(智能手机、消费电子、汽车电子和智能穿戴等)。

上游

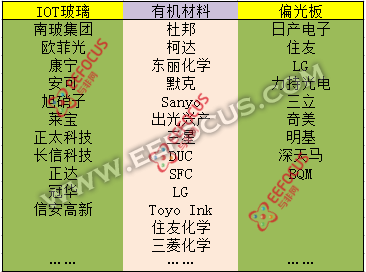

OLED上游材料主要包括阴极、阳极、传输层材料、发光层材料。其中,传输层材料和发光层材料与LCD中的材料不同,属于新增量。上游材料作为技术壁垒较高的领域,目前主要被欧美日韩厂商垄断,以小分子发光材料为例,日韩系厂商约占80%市场份额。我国材料厂商主要生产OLED材料的中间体和单体粗品。

在材料方面将分得市场红利的有:

从生产设备领域看,日本厂商Tokki和Ulvac在蒸镀设备领域绝对领先,美国3M、SEIKO、SUSS等公司在显影、测试设备方面优势明显。比如OLED制作过程中极为重要的蒸镀设备,每年canon只能提供9台,而三星包揽了4台。

中游

全球OLED产能基本集中在韩日中台,而且中国厂商在OLED的投资以及新增的产线最多,在2019-2020年产线全部达产之后,到时韩国5.5代线以上生产线有11条,日本3条,台湾5条,而中国15条。自2016年来,京东方、深天马、国显光电、信利光电等企业加速布局OLED面板生产线。

据Wits View预测,2018年韩系面板厂的OLED产能占比将由2016年的95%下滑至76%,中国面板厂商在资金充沛的优势下,有望将产能占比由4%拉升至19%,产能扩张的空间巨大。

因此中国有望改变韩日在面板的垄断地位,而对于国产上游原材料以及设备厂商来说也是机遇。

下游

除了智能手机外,OLED在电视、汽车和航天、可穿戴设备以及工业应用等方面依然有较大的增长潜力。

总结而言,短期内上游原材料、生产设备将首先受益,受益程度最高;中游面板制造产能将持续释放,而在此过程中,中国所占的市场份额将逐渐增高,对韩系是一大打击;OLED产业将受下游多元化应用的持续推动,两者相辅相成,相互促进。