2019年11月12日,中国内地代工双雄中芯国际和华虹半导体同一天发布2019年第三季财报,受惠于国产替代,都较上一季度取得成长。

中芯国际进一步缩短先进技术的差距,FinFET技术研发不断向前推进,第一代FinFET已成功量产,第四季将贡献有意义的营收;第二代FinFET研发稳步推进,客户导入进展顺利。同时中国区客户需求强劲,营收占幅达60.5%。公司表示,将全面受惠于市场向5G标准迁移带来的广泛商机,走出调整,重启成长。

华虹半导体作为特色工艺的领先者,华虹半导体的MCU、超级结、IGBT、通用MOSFET、电源管理芯片和模拟产品的收入埋深强劲,并将在5G创新中扮演不可或缺的重要角色。同时中国区客户需求强劲,营收占幅达62.2%。无锡12英寸晶圆厂本季度开始投入生产,在线验证通过了若干个客户的产品,其中有两个产品的良品率已达到90%。

一、中芯国际2019年第三季度财报分析

财报显示,第三季度公司实现营收8.16亿美元,环比增长3.2%;毛利为1.7亿美元,环比增长12.3%;毛利率为20.8%,而第二季度为19.1%。

从净利润来看,本季盈利8500万美元,而上季是亏损2582万美元;而去年同期盈利仅仅760万美元。

从研发投入来看,本季的研发支出为1.85亿美元,较上季的1.82亿美元增长1.5%。

从工艺节点看:28纳米为4.3%、40/45纳米为18.5%、55/65纳米为29.3%、90纳米为1.3%、110/130纳米为6.6%、150/180纳米为35.8%、250/350纳米为4.2%。从数据可以看出,先进工艺营收占比小幅下滑,本季40/45纳米和28纳米占比合计为22.8%,较上季的23%减少0.2个百分点,但较去年同期的25.8%减少3个百分点。

从应用领域看,通信领域仍是最大,达46.1%,较上季减少2.8个百分点;消费电子34.9%,较上季增加3.8个百分点,汽车/工业4.8%,较上季减少1.9个百分点,电脑5.6%、其他8.6%。

从区域市场看,来自中国内地和香港的营收超过6成,达到了60.5%,较上季增加3.6个百分点;来自北美洲的营收再度下降,由上季的27.5%下降为24.7年,而第一季是32.3%;欧亚地区占比从上季的15.6%降至14.8%。

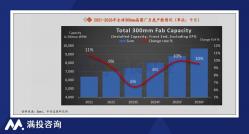

从产能方面看,中芯国际本季月产能超过133万片约当8寸晶圆,较上季减少12万片,主要是公司出售位于意大利阿韦扎诺的8英寸晶圆厂,该厂的季产能为13万片。同时我们也发现上海8英寸季减产能10000片;而天津和深圳厂的季产能合计增长10000片,北京12英寸厂的产能也在扩充。

从晶圆付运量来看,本季为132万片约当8英寸晶圆,较上季的128万片增长了2.4%,较去年同期的132万片持平。

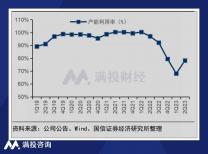

今年公司产能利用率持续爬升,本季产能利胜率为97%,上季为91.1%,第一季仅为89.2%。

从约当8英寸晶圆每片售价来看,本季为621美元,较上季的616美元增长8%。

从资本开支看,2019年第三季为1.9亿美元,相比上季的9.08亿美元大幅下降,约为上季的20%;前三季资本支出合计15.4亿美元,主要用于上海300mm晶圆厂的机器及设备以及用于FinFET研发线。预估全年资本支出为21亿美元。

二、华虹半导体第三季度财报分析

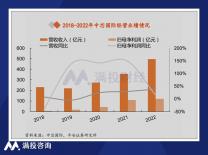

财报显示,第三季度公司实现营收2.39亿美元,环比增长3.9%;毛利为7400万美元,环比增长3.6%;毛利率为31%,而第二季度为21%。

从净利润来看,本期为4442万美元,环比下降11%;本期净利率18.6%。

从工艺节点来看,0.35um及以上工艺营收仍是公司营收主力,占比49.70%,相比上季是56.1%;0.13um及以下工艺营收占比33.9%,相比上季是32.10%;0.15um/0.18um工艺营收占比15%,相比上季是10.90%;0.25um工艺营收占比1.4,相比上季是0.9%。具体来看,来自0.35um及以上工艺营收1.19亿美元,同比减少0.7%,是由于智能卡芯片和通用MOSFET产品减少,但超结产品有所增长;来自0.13um及以下工艺营收8090万美元,同比下滑1.9%,智能卡和逻辑产品需求减少;来自0.15um/0.18um工艺营收为3590万美元,同比增长2%,主要由于模拟产品需求增加;来自0.25um工艺营收为320万美元,同比减少14.3%,主要是由于智能卡需求减少。由此可见,公司超结产品需求强劲。

从技术平台来看,分立器件平台成为本季最大营收来源,占比39.1%;嵌入式非易失性存储器平台营收保持第二,占比36.2%;模拟与电源管理平台占比13.5%;逻辑与射频平台占比9.8%;独立非易失性存储器平台占比1.3%;其他0.1%。具体来看,得益于超结和通用MOSFET和IGBT产品的增长,分立器件平台营收达9030万美元,同比增长10.9%;嵌入式非易失性存储器平台营收为8820万美元,同比减少1.5%,分析原因是主要由于智能卡芯片的需求减少,部分被MCU产品的需求增加所抵消;模拟与电源管理平台营收3650万美元,同比减少3.5%,主要由于LED照明的需求减少,但模拟产品有所增长;独立非易失性存储器营收180万美元,同比大幅减少72.1%,主要由于闪存和EEPROM产品的需求减少。

从应用领域来看,消费电子产品领域为61.1%,工业及汽车领域为25.2%,通讯领域9.9%,计算机领域为3.8%。本季消费电子产品领域依旧是公司第一大营收来源,但由于智能卡需求减少,导致同比减少6.8%;工业及汽车领域得益于MCU、超级结、通用MOSFET及射频产品的需求增加,营收达6020万美元,同比大幅增长24.2%;通讯领域营收2360万美元,同比减少4%,主要由于逻辑产品的需求减少,部分被智能卡芯片的需求增加所抵消;计算机领域营收920万美元,同比减少20.5%,主要由于闪存和通用MOSFET产品的需求减少。

从地区营收来看,中国的营收占比表现强劲,达到了62.2%;美国营收持续下降占比14.8%;亚洲地区(不含中国、日本)营收占比12.4%;欧洲地区占比占比7.2%;日本占比占比3.4%。具体来看,来自中国营收1.49亿美元,同比增长8%,分析原因是主要是由于MCU产品需求增长;由于通用MOSFET和闪存产品的需求减少,来自美国营收同比下降12%达,仅为3530万美元,;来自日本的营收达810万美元,同比大减43%,主要是由于单一客户需求减少;由于智能卡需求减少,来自欧洲的营收同比下降7%,为1820万美元;来自亚洲地区(不含中国、日本)的营收2960万美元,同比下滑3.3%,主要由于逻辑产品的需求减少,部分被MCU和通用MOSFET产品的需求增加所抵消。

从产能来看,华虹半导体本期总产能52.5万片,和上季持平。

从产能利用率来看,持续爬升,由上季93.2%升到96.5%,而第一季是87.3%。

从晶圆付运量来看,华虹半导体本季晶圆付运量为52.4万片,较上季48.9万片增长7.2%,较去年同期53万下滑1.1%。

从约当8英寸晶圆每片售价来看,本季为456美元,而上季为470美元。

从资本支出来看,华虹半导体本期支出达4.6亿美元,较上季翻倍。主要是无锡基地支出增加,本季无锡基地支出达4.3亿美元,较上季增长130%。

作者:赵元闯