在中国多省传来新冠肺炎案例零增长好消息的同时,韩国却成为了中国以外出现病例最多的国家。截至目前,尽管韩国疾控中心提高警报等级到“红色”级别,韩国政府对疫情最为严重的大邱市采取紧急防控措施等,但韩国确诊人数已经近千人,由于政治体制和管辖控制权等问题,局势很可能会进一步失控。

由于韩国政府之前未意识到疫情的严重性,导致疫情波及了韩国本土电子厂商。全球半导体巨头三星电子和SK海力士相继出现确诊病例和密集接触者,虽然两家公司马上采取关闭工厂、职工隔离等措施,但这次疫情依旧给企业生产造成了不良影响。

韩国人口密度高,一旦疫情不能得到有效控制,人员隔离、工厂停产势必会影响经济,存储器产业和显示面板产业便有可能最先受到重创。在此背景下,中国企业可以尽可能在国际竞争中抢占市场份额。

存储器市场将改写?

此次受到韩国疫情影响最大的三星电子和海力士是存储器领域的巨头,而且这两家公司共占据了全球70%以上的市场份额,因此他们的变动加剧了整个消费电子产业的不确定性。

即便这两家公司纷纷表示,现在工厂已经回归正常生产,但疫情对其影响依然存在。在半导体领域,半导体设备折旧是按照小时计算,所以,只要半导体生产厂商不生产便是亏损。如果说,这两家厂商为了弥补损失,提价相关产品,那么下游企业将会遭受成本考验。

而下游企业为了压缩成本,便会寻找替代产品,因此,国产半导体厂商能否借此机会发展壮大?

从当前存储器市场来看,三星和海力士在存储器领域的议价能力很强。目前,市场上主要存储器分别为DRAM存储器和Flash闪存芯片。其中,三星在DRAM领域占据约40%的市场份额,在NAND Flash领域占据约30%的市场份额;而海力士在DRAM领域占约25%,在NAND Flash领域占11%。

与此同时,全球半导体市场即将复苏,存储器市场迎来周期上行,而存储器行业的周期性与产品供给量和需求量相关。

在DRAM内存市场,手机和云服务的强劲需求推动着DRAM内存市场迎来新的爆发点。行业需求加之韩国疫情影响,DRAM内存价格将迎来强势上行。

在行业周期和下游需求等利好因素推动下,国产厂商提高产能,便有可能突破行业巨头垄断供应链的瓶颈,改写存储器市场格局。

据了解,在提高产能方面,国内存储厂商早有准备。合肥长鑫预计投资建设三个厂区,以一个产区的产能市占率约为3%计算,那么,合肥长鑫3个厂区全面投产的市占率约 9%。

而在NAND Flash市场,三星、东芝、闪迪、海力士、美光和英特尔几乎垄断了全球100%的市场。即便三星和海力士产能受损,东芝、英特尔也可以补足供需缺口,国产芯片厂商想借此机会抢占市场难度较大。

不过,在Nor Flash市场,兆易创新作为全球排名第一的无晶圆厂Nor Flash供应商,在SPI Nor Flash领域,市场占有率有望进一步提高。

与此同时,兆易创新不断完善业务版图。2017年,兆易创新与合肥长鑫合作开展“合肥12英寸晶圆存储器研发项目”,据了解,该项目于2019年9月正式投产。一旦该项目实现量产,长鑫DRAM产品和兆易flash产品形成双剑合璧的格局。

2019年,以TWS耳机为代表的可穿戴设备爆发式增长驱动着Nor Flash市场爆发,同时,loT、工控应用等新兴领域也为NOR Flash市场带来了新增长点。在此次疫情影响下,存储产业价格持续上涨,国内NOR Flash存储器芯片龙头企业兆易创新有可能最先受益。

国产显示面板厂商能否蓄势待发?

显示面板产业是韩国另一重要支柱,市面上常见的LCD面板和柔性OLED面板多数来自中韩等地,其中,韩国在LCD面板市场份额约占30%,柔性OLED面板市场份额高达90%。

此次韩国疫情升级,三星和LG等显示面板厂商产能供给或将出现问题。目前,韩国龟尾市疫情较为严重,而LG电子在龟尾工业园区有数个电视工厂。同时,LG Display也要求到过大邱地区的员工近两周不要来公司上班,而总部员工未经管理层允许也不得进入该地区。

疫情突然爆发让韩国面板厂商措手不及,原本受中国疫情影响,显示面板所需的化学材料和零部件供应出现问题,导致韩国两大面板厂商在中国境内的工厂不得不停工。韩国厂商为了减少损失,决定支持韩国本土化材料和零部件。可是,韩国疫情爆发会让三星和LG的产能再次受到影响。

反观国内,疫情对国产显示面板产能供给影响较弱。

武汉作为显示面板重镇,集聚了华星光电、武汉天马、京东方等一批国内领先的新型显示企业。即便武汉因疫情原因被封锁,面板厂商在其他地方的产线仍在正常运转。以TCL-华星光电各产线为例,深圳的4条大尺寸产线T1、T2、T6 及惠州模组厂都按计划正常进行生产。

除此以外,韩国面板厂商遇到的原材料供应不足问题也不会影响到中国厂商。一般来说,显示面板厂商会有2-3个月的原材料库存。如今,国内疫情情况转好,有望在一季度得到控制,因此显示面板的供应链受到的影响不大。

值得注意的是,近几年国内显示面板材料产业发展迅猛,出现了长信科技这类行业巨头。据了解,长信科技的减薄业务主要是针对LCD(液晶显示)面板和OLED(有机电激光显示)面板,其业务客户群涵盖京东方、天马、华星光电、中电熊猫,夏普、LG、群创、友达等国内外知名面板厂商。

因此,韩国疫情爆发以后,长信科技依旧可以满足国内厂商的需求,甚至可以借此机会进入到行业巨头的供应链中。

从供给角度来看,国内厂商无论是原材料供应还是产线复工情况均好于韩国。此次韩国疫情升级,势必会引发全球显示面板供应紧张。如果国产厂商及时补足供给缺口,全球显示面板的市场格局有望改变。

从下游市场需求来看,2020年的欧洲杯和东京奥运会等体育赛事将会扩大面板需求,而且面板价格将会有所提升。可见,2020年显示面板市场仍会迎来发展上行周期。

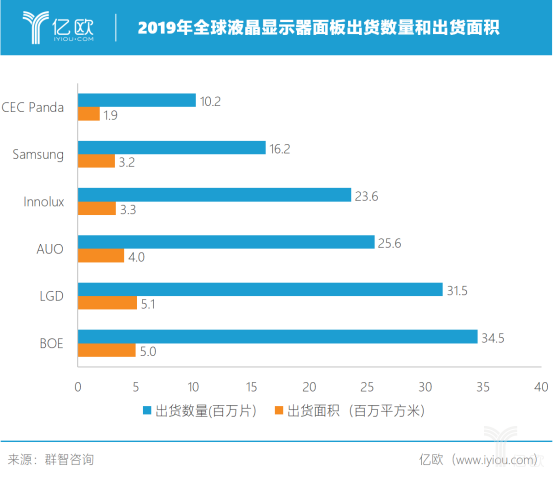

然而,疫情导致韩国厂商产能受损。同时,下游需求不断增长,国产厂商可以借此机会拿到订单,迎来发展机遇。此外,根据群智咨询(Sigmaintell)数据显示,京东方(BOE)出货量为34.5百万片,位列第一,超过了LGD和三星。

此次疫情过后,显示面板的竞争格局即将迎来深刻变化,京东方、TCL、华星广电等国产厂商市场份额将会有所提升,显示面板产业有望迎来“大陆全面主导”的时代。

作者:张继文