“电子功能性器件”种类多样,在电子产品中,它们在粘贴固定、防尘防护、散热绝缘等岗位上各司其职,是当之无愧的“隐形功臣”。尤其是消费电子产品越来越小巧、便携,内部空间“寸土寸金”,功能性器件需求也越来越大。

需求上涨无疑是国内电子功能性器件厂商的利好消息——全球制造产业不断向大陆转移,国内厂商凭借本地服务的快速响应和成本优势,抢夺美、日、台功能性器件厂商的市场份额,迎来高速发展。

博硕科技是国内电子产品功能性器件龙头之一,其产品主要用于智能手机、智能穿戴设备等消费电子以及汽车电子两大领域,此外还配套提供夹治具及自动化设备的设计、研发、生产及销售服务。在下游需求增长的助推下,博硕科技业绩增长迅速。

尽管国内市场需求仍在增长,但电子产品功能性器件赛道拥挤,产品同质化严重,闯关创业板的博硕科技,如何争夺5G换机潮带来的行业红利?拓展智能穿戴设备、汽车电子新赛道,博硕科技能否维持业绩增势?

消费电子“必需品”

功能性器件种类众多,实现功能各不相同,因此广泛用于智能手机、智能穿戴设备等消费电子产品,甚至贯穿智能手机整个生产阶段。仅博硕科技旗下的电子产品功能器件就能根据功能分为“防护类”、“防尘类”、“粘贴、固定类”、“绝缘类”和“缓冲类”等类别。

“防护类电子产品功能性器件”可以实现防刮、防反光等功能,在电子产品生产阶段对其进行保护。此类功能性器件多用于电子产品及其组件的表面,以保护膜为主。比如智能手机屏幕上的防紫外线屏幕保护膜、摄像头镜片保护膜等。

防水、防尘性能是目前智能手机的卖点之一,摄像头、听筒、喇叭等脆弱部件的防尘性能,需要防尘保护膜、防尘网等器件实现。麦克风泡棉/防尘网和听筒防尘网是博硕科技此品类下的主要产品。

除了防水防尘性能外,消费电子产品轻薄化的发展趋势需要越来越紧凑的内部结构来满足。“粘贴、固定类功能性器件”逐渐流行,用以替代传统的铆钉、螺丝、卡簧等机械式固定器件,在节省电子产品内部空间的同时提升了密合性,可谓“一箭双雕”。

种类众多、功能丰富的功能性器件,在国内经过数个发展阶段。作为消费电子的配套产业,功能性器件市场与前者的发展水平和需求密切相关。

中国电子功能性器件市场的发展,得益于消费电子制造业的逐步壮大。为了就近提供服务,日本精密器件巨头千代达早在1994年就跟随客户在深圳设厂。彼时,美日功能性器件厂商具有技术积累和先发优势,在国内市场占尽先机。

2000年前后,台湾功能性器件厂商跟随台湾制造企业“抢滩登陆”,转移到成本更低的大陆市场。凭借与大陆的紧密联系和文化优势,台湾功能性器件厂商迅速崛起,开始挑战美日厂商的市场地位。

2005年之后,中国消费电子整机产能迅速扩张,对电子功能性器件的需求蓬勃增长。一方面,外资厂商的产能逐渐不能满足市场需求;另一方面,国内厂商具有成本低廉、本地化服务、快速响应等优势,吃下市场增量红利。

博硕科技就是众多国内追赶者之一。博硕科技前身博硕有限成立于2016年,实际控制人徐思通曾先后供职富士康和阿特斯精密,两者也是2017年博硕科技最大的两个客户,博硕科技就此步上增长快车道。

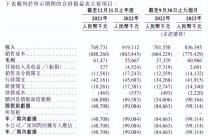

2017-2019年博硕科技主要财务指标

从2017到2019年,博硕科技的营业收入从2.81亿元骤增至5.05亿元,净利润也从0.68亿元增至1.16亿元。不仅富士康一直稳坐头号大客户的交椅,比亚迪(002594)、欧菲光(002456)等知名厂商也是博硕科技的大客户,苹果、华为、小米、OPPO、VIVO等全球头部智能手机厂商均是其终端用户。

尽管消费电子行业对电子产品功能性器件的需求量仍在增长,但该行业产品同质化严重,下游客户也越来越集中,博硕科技的高速增长如何持续?

差异化横拓汽车电子

从2011年到2016年,全球智能手机出货量从不足5亿部迅速攀升至14亿部。智能手机的内部结构越来越紧凑,制造端对电子功能性器件的需求量也不断扩大。华为、小米、OPPO和VIVO等国产手机厂商在国际市场声量逐渐放大,国内上下游产业链日益完备和成熟。

尽管市场前景广阔,但功能性器件行业竞争却充满变数。无论是富士康、比亚迪等制造商,还是“华米OV”为代表的消费电子产品终端客户,都在向头部厂商聚集。

处在上游的电子功能性器件厂商也不例外:以博硕科技为例,近三年前五大客户销售额占营收比重均在90%以上,头号客户富士康的销售额在总营收占比分别高达75.91%、83.91%和54.17%。

同时,电子功能性器件产品同质化严重,且赛道越来越拥挤。除了美、日、台厂商外,国内恒铭达(002947)、安洁科技(002635)、飞荣达(300602)等厂商均已上市,赛道竞争压力渐重。从2017到2019年,博硕科技的毛利率也逐渐下滑,从50.29%降至43.18%。

市场需求也存在变数。由于智能手机处在4G向5G转型期,全球智能手机出货量在近两年呈小幅下滑之势。世界各国5G商业化进程并不同步,新冠疫情很可能会拖慢5G商业化进程,延后5G换机潮。

智能穿戴设备市场则成为电子功能性器件新增长点。无线耳机、智能手环、智能手表等新消费电子品类崛起,无疑在一定程度上冲击了功能性器件产业现有格局。

面对新市场需求,博硕科技也因时而变,其功能性器件产品主要用于无线耳机,包括制程保护膜、天线绝缘胶带、磁铁背胶、天线背胶等。

除了应用于智能穿戴设备外,博硕科技还积极开拓功能性器件在汽车电子场景的应用。汽车电气化程度逐渐提高,尤其是中控大屏越来越普及、硬件性能不断提升,功能性器件的舞台也越来越广阔。博硕科技及时布局,奥迪、大众等汽车品牌商均成为其产品的终端客户。

此外,博硕科技还配套为客户提供夹治具和自动化设备。夹治具在智能手机生产过程中负责协助控制手机的位置或动作。因为不同手机的型号尺寸并不相同,因此夹治具有明显的定制性和消耗性。博硕科技的夹治具产品主要用于手机内部元器件加热固定成型、内部排线和贴合安装等工序。

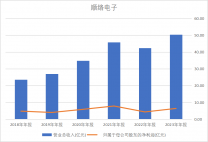

2017-2019年博硕科技主营业务构成

得益于汽车电子类、智能穿戴类和夹治具及自动化设备三类业务的迅速增长,博硕科技对智能手机类业务的依赖度不断降低。从2017到2019年,尽管智能手机类业务营收从2.68亿元增至3.30亿元,但营收占比却不增反降,从95.35%降至65.34%。博硕科技新业务拓展较为成功,逐渐走上差异化发展之路。

创业板上市将为博硕科技突围补充弹药。博硕科技计划募资7.50亿元,其中5.55亿元将用于“电子产品精密功能件生产建设项目”。功能性器件需求正处上升阶段,博硕科技继续扩充产能,抢占智能穿戴设备等新市场。

博硕科技还将投入7,500万元建设研发中心。除了进行智能制造升级外,博硕科技还将投入新型环保材料、汽车内饰新型精密功能件的研发和应用,在夯实原有产品竞争力的同时,其业务边界将进一步拓展。

大陆消费电子制造产业链的崛起和完善,为国内电子功能性器件厂商的崛起带来了难得的机遇,博硕科技也因此在短短数年间迅速崛起。不过,该赛道产品同质化严重,下游需求也逐渐向头部客户聚集,行业竞争越来越激烈。利用上市契机,博硕科技有望突破产品同质化困境,抬高业务天花板,承接5G换机潮的红利,继续驶向汽车电子需求蓝海。