中美贸易摩擦下,中兴、华为、海康等企业被美国制裁后面临断供危机。在此背景下,国内终端厂商对供应链自主可控诉求强烈,纷纷开启上游零部件的国产化进程。新冠疫情出现后海外工厂生产受到影响,终端产品和零部件转单效应明显,进一步加快了包括 MLCC 在内的上游零部件产业转移的进度。

被动元器件近300亿美元市场 电容占主导

被动元件(Passive Components)又称为无源器件,是相对于主动元件 Active Components)而言的,指不影响信号基本特徵,而仅令讯号通过而未加以更动的电路元件,常见的被动元器件有电阻、电容、电感、陶振、晶振、变压器等。被动元件在电路中主要起调节电路中的电压和电流的作用,是电路中必备的电子元件。

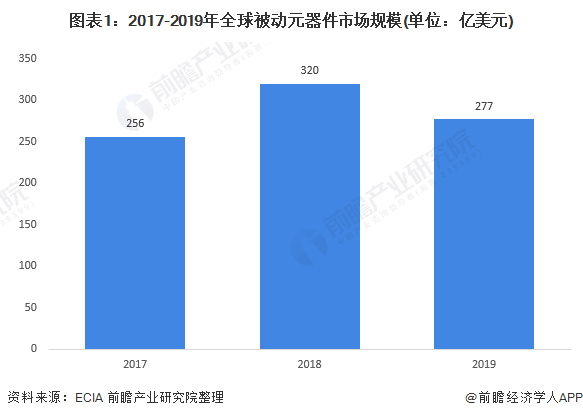

全球被动元件市场将近 300 亿美元,电容占比超过 7 成。全球电子元件行业协会 ECIA 数据,2019 年全球被动元件销售约 277 亿美元,其中电容占比最大,约 73.2%,电感次之,约占 16.7%,电阻占比约 10%。

中国是被动元器件最大市场

中国是全球被动元器件行业最大的市场,2019 年占全球市场比重约为 43%,合计 119 亿美元。按平均 43%的国内占比,2019 年电容、电感、电阻国内市场规模约为 87、20、12 亿美元。

MCLL是被动元器件最大的国产替代市场

从全球的被动元器件细分领域来看,日韩企业是主要玩家。在MLCC行业,日本的村田2019年实现营业收入343.4亿元,全球市场份额达到38.4%。在铝电解电容则是Nichicon占领榜首 ,市场份额占比达到21.2%。在薄膜电容行业,市场竞争相较其他被动元器件较为激烈,龙头企业松田2019年实现营收17.2亿元,市场份额为11%。

从全球被动元器件企业规模和市场率看,国内被动元器件产业转移仍处于初级阶段,国内企业成长潜力大。国内MLCC 龙头风华高科2019年MLCC 收入占全球市场约为 1.1%,是全球龙头村田电容收入的 2.88%。铝电解电容国内双雄艾华集团、江海股份 2019 年的收入占全球铝电解电容市场规模比重约6.1%和5.7%,整体规模与海外龙头Chemi con和Nichicon 仍有明显差距。电感领域,顺络电子 2019 年收入占全球电感市场份额约为 8.3%,但与日本龙头 TDK、村田在规模上还有较大差距。

2019 年,MLCC 收入规模前三的Murata、三星电机和太阳诱电全球市占率 71%,排名前六的 MLCC 企业市场份额已占到整个市场规模总额的 90%以上,行业呈现寡头垄断格局。2019 年国内 MLCC 进口额 466 亿元,国内龙头风华高科 MLCC 收入仅 9.9 亿元,全球市占率 1.1%,不仅远低于海外龙头,也大幅低于铝电解电容、薄膜电容、电感国内龙头在全球的市场率,MLCC 国产替代潜力巨大。

移动通信是MCLL最大应用市场

MLCC(Multi-layerCeramic Capacitors)即多层陶瓷电容器,具有高频特性好、耐压范围、容量范围宽、工作温度范围宽、稳定型强、体积小、价格便宜等特点,广泛应用于移动电子、无线通信等领域。CECA 预计,2020 年全球 MLCC 市场规模达 131 亿美元。其中,移动通信领域需求占比超 50%,是最大应用市场,KEMET 数据显示,按应用领域分,2019年,移动设备、工业、PC和消费类电子、汽车对MLCC需求量占比分别为55.4%、20.5%、17%和 7.1%

以上数据来源于前瞻产业研究院《中国MLCC行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。