三十、商业模式

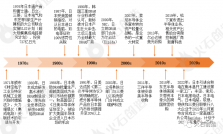

103. 产业转移:美国→日本→韩国台湾→中国大陆

1)起源:美国1950s,半导体行业起源于美国

2)家电:美国→日本,IDM 集成器件制造模式1970s,美国将装配产业转移到日本,随着家电产业与半导体产业相互促进发展,日本孵化了索尼、东芝等厂商

3)PC:美日→韩国台湾地区1990s,随着PC兴起,存储产业从美国转向日本后又开始转向了韩国,孕育出三星、海力士等厂商,台积电开启了晶圆代工(Foundry)模式

4)智能手机:全球→中国大陆2010s,随着大陆智能手机品牌全球市场份额持续提升,全球半导体产业酝酿第三次产业转移

第一次:美国→日本

20 世纪 70 年代,集成电路产业出现了前后端工程分工,DRAM 存储器作为标准型的集成电路,由于需求旺盛,适合于大规模的生产形成规模经济

1976 年日本政府主导实施 VLSI 超大规模集成电路共同组合技术创新行动项目,在新兴家电产业的助力下,日本成功承接了此次半导体产业转移,产生了东芝、索尼、松下、日立等半导体巨头

1985 年,日本 6 家企业进入世界前十大半导体企业:NEC、日立、三菱、松下、富士通、东芝,超越美国成为市场份额第一的半导体大国

第二次:日本→韩国台湾地区

韩国政府 1975 年成立 KAIST 韩国高级科学技术研究所,1976 年成立 KIET 韩国产业经济技术研究所,三星发起反周期定律价格战——价格低迷时扩张产能,挤垮对手,利用垄断地位,抬高市场价格,1992 年三星超过日本电气,成为世界第一大存储芯片制造商,韩国模式总结如下

? “政产学研资”联合,立体式推进产业发展? 自主研发,向 CPU、DSP 等领域横向扩张,减少外部依赖? 产业链垂直一体化,加强上游设备材料布局? 借助中美市场构筑战略纵深,打开成长空间

中国台湾地区投入一千万美元作为发展集成电路的启动基金,先后成立电子工业研究发展中心(电子所前身)和电子技术顾问委员会(TAC),建立了世界上第一个由政府主导成立的科技产业园区——新竹科技产业园

1987 年张忠谋创建台积电,创造晶圆代工的全新商业模式,2013 年成为全球第一大芯片代工厂,晶圆代工成为了一个行业

第三次:韩国台湾→中国大陆

以史为鉴,美国为代表的领导者,依靠扎实的基础研究、倾斜性支持政策、游戏制定身份来长期维持行业垄断地位,以日韩台为代表的追赶者,则从每次产业变迁抓住需求变动,依靠产业政策或财阀领导实现跨越式升级

2014 年,中国颁布《国家集成电路产业发展推进纲要》,设立国家集成电路产业基金,将半导体提升至国家战略高度,目标 2020 年集成电路产业与国际先进水平的差距逐步缩小,全行业销售收入年均增速超过 20%;2030 年集成电路产业链主要环节达到国际先进水平,一批企业进入国际第一梯队,实现跨越发展

104. 商业模式:垂直整合→IDM→晶圆代工→垂直分工

1)起源:美国 系统厂商垂直整合模式1950s,半导体行业起源于美国,主要由系统厂商主导,最初形态为垂直整合的运营模式,即企业内设有半导体产业所有的制造部门,仅用于满足企业自身产品的需求

2)家电:美国→日本,IDM 集成器件制造模式1970s,美国将装配产业转移到日本,半导体产业转变为IDM(IntegratedDeviceManufacture,集成器件制造)模式,即负责从设计、制造到封装测试所有的流程,与垂直整合模式不同,IDM 企业的芯片产品是为了满足其他系统厂商的需求

3)PC:美日→韩国台湾地区,晶圆代工模式1990s,随着PC兴起,台积电开启了晶圆代工(Foundry)模式,无产线的设计公司(Fabless)纷纷成立,形成设计(Fabless)→制造(Foundry)→封测(OSAT)三大环节

4)智能手机:全球→中国大陆,垂直分工模式2010s,随着技术升级成本越来越高以及对IC产业生产效率的要求提升,促使整个产业逐渐向 IP 核、EDA、设备、材料、设计、制造、封装、测试分离的垂直分工模式发展

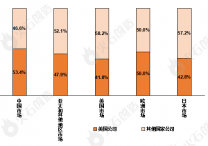

IDM 具有三大优势:资源内部整合新产品开发快、利润高、技术储备足,劣势是成本高、反应慢、利润率低

垂直分工三大优势成本低、灵活性高、利润率高,市场渗透率不断提升,fabless 从 2000 年的 10%增加到 2017 年的 38%

发展趋势:垂直分工占比预计将持续提升

任何产业大到一定程度,都会有一个继续分工与细化的过程,我们推断垂直分工模式占全球半导体市场的份额预计将保持提升态势,垂直分工成为全球性趋势

最近小米投资芯原微电子,推进了芯片设计验证外包趋势,芯片设计验证外包在产业链里是设计公司的下游,设计完成之后做后端的验证,包括版图验证、芯片级验证等

三十一、产业

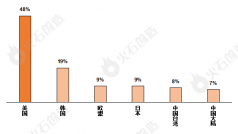

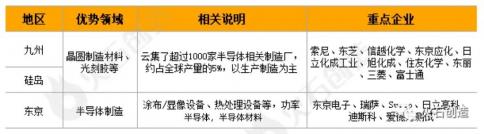

105. 全球:美国设计、日本材料、韩国存储、台湾代工

两次产业转移奠定了全球半导体产业格局:美国长于IC设计,日本专注材料,韩国深耕存储,中国台湾擅长晶圆代工,全球前三大半导体企业分别是美国 IC 设计厂商 Intel、韩国存储芯片厂商三星、中国台湾晶圆代工厂商台积电

英特尔 Intel:全球 CPU 龙头

1968 年,诺伊斯 Noyce 和摩尔 Moore 离开仙童创办 Intel1969 年,推出全球第一个半导体存储芯片 31011971 年,发明并推出了全球第一个处理器 40041985 年,推出 386 微处理器,成为 CPU 市场霸主2015 年,167 亿美元收购可编程逻辑器件 FPGA 全球第二 Altera2017 年,153 亿美元收购视觉芯片 Mobileye

英特尔是全球最大的个人计算机零件和 CPU 制造商,包括微处理器、芯片组、板卡、系统及软件等,旗下晶圆厂包括亚利桑那州、俄勒冈州、新墨西哥州、马萨诸州,爱尔兰Fab 24、中国大连、成都等

三星 Samsung:全球存储龙头1969 年,三星电子成立,开始生产黑白电视1974 年,收购韩国半导体公司,进入存储器业务2007 年,为苹果代工芯片,从 iphone 1 到 62012 年,100 亿美元存储芯片项目落户西安高新区2017 年,80 亿美元收购哈曼国际,进军汽车及娱乐电子

三星电子是全球存储龙头,液晶面板也是全球第一,芯片代工全球第二,在韩国和美国共有 6 条晶圆代工生产线,其中包括 5 条 12 英寸生产线和 1 条 8 英寸生产线

106. 中国:清华紫光、华为海思

集成电路产业,人、钱、技术是三个最重要的因素

中国电子信息产业发展研究院(CCID)和工信部软件与集成电路促进中心(CSIP)发布《中国集成电路产业人才白皮书》,2017 年年底从业人员规模40 万,其中设计 14 万,制造 12 万,封测 14 万,2020年缺口 32 万

复旦大学试点集成电路科学与工程一级学科

传统上电子科学与技术各个二级学科的分工是这样的:微电子/半导体学科是研究电路板上的那些元器件的,电路与系统学科是研究如何做这些电路板子的,而整机类学科是研究如何利用电路板把这个交换机给做出来的

集成电路的飞速发展导致电子系统单片化,集成电路由一种元器件变成了整个电子系统的载体,集成电路已经不再是研究一种元器件,而是包含了从器件、电路到系统甚至软件的综合性学科

中国有 15 个百亿以上半导体产业城市,上海、无锡破千亿,长三角 7 个,环渤海 3 个,珠三角 2 个,中西部 3 个

清华紫光:中国存储龙头

1988 年,成立清华大学科技开发总公司,1993 年改名紫光集团

1999 年,紫光股份上市(000938),2001 年陷入多元化泥潭

2013 年,引入健坤投资战略股东 49%,赵伟国成为掌控者

2013 年,17.8 亿美元收购手机芯片公司展讯2014 年,9.07 亿美元收购射频芯片公司锐迪科,整合为紫光展锐2015 年,25 亿美元收购华三通信,整合为新华三

2016 年,1660 亿投资长江存储,实施国家存储器基地项目2017 年,2000 亿投资成都存储2018 年,2600 亿投资南京存储2019 年,1000 亿投资广州存储

2018 年,发布独家 Xtacking 技术,基于Xtacking?架构的64层256Gb TLC 3D NAND闪存(每颗裸芯片的存储容量为256千兆字位,每个存储单元为三个字位的三维闪存)正式量产,可实现在两片独立的晶圆上分别加工外围电路和存储单元,可带来更快的I/O传输速度、更高的存储密度和更短的产品上市周期

紫光集团从芯片设计、制造、封测,再到最下游的紫光云,全产业链整合完成,中国芯片航母起航,芯片世纪大战,紫光加油!

华为海思:中国设计龙头

1991 年华为成立 ASIC(混合信号集成电路)设计中心,2004 年改名海思,2018 年营收 500 亿元,设计公司排名中国第 1,全球第 5

旗下麒麟、昇腾、鲲鹏、天罡、巴龙五大系列

麒麟:全球领先的国产手机SoC芯片

2008 年,开发首款处理器 K3V12012 年,发布全球最小的四核 ARM A9 架构处理器 K3V22014 年,发布麒麟 910 用于 P7,麒麟 925 用于 Mate72015 年,发布麒麟 950 用于 Mate 82016 年,发布麒麟 955 用于 P92017 年,发布麒麟 970 用于 Mate 102018 年,发布麒麟 980 用于 mate 20、P30

昇腾:全栈全场景 AI 解决方案

2018 年,发布单芯片计算密度最大的昇腾 910 和极致高效计算低功耗的昇腾 310,昇腾系列 AI 芯片采用了华为“达芬奇架构”,兼顾超低功耗和超大算力,实现了从极致的低功耗到极致的大算力场景的全覆盖,包括消费类终端、公有云、私有云、各种边缘计算、IoT行业终端这5大类场景

鲲鹏:打破服务器领域垄断局面的新晋者

2019 年,发布鲲鹏 920(Kunpeng920)服务器芯片,基于 ARMV8 指令集,采用 7nm 工艺,最多可达 64 核心,支持 8 通道 DDR4 内存及 PCIe 4.0 协议,基于鲲鹏 920 推出三款泰山(TaiShan)系列服务器,包括 TaiShan 22080、Taishan 5280/5290、TaiShan X6000,分别面向均衡服务器、存储服务器及高密度服务器市场

5G 芯片:基站和终端全方位布局

2019 年,推出全球首款 5G 基站天罡芯片和 5G 手机巴龙芯片

投资

2019 年,成立哈勃科技,累计投资 7 笔,主要围绕物联网、芯片、云存储等关键技术领域

三十二、投资

107. 投资时钟:行业周期、六大节点半导体行业具有周期性,主要体现在内在属性、外在驱动力

内在属性主要表现为重资产投入,高昂的设备费用以及 2-3 年的建厂时间,产能规划提前进行,不可避免的出现了供给过剩或是短缺

外在驱动力指新兴市场给半导体带来的增量市场,如 2000 年代的个人电脑、2010 年代智能手机需求激增,重复演绎着衰退-复苏-扩张-高峰过程

陈杭提出半导体投资时钟模型,驱动力为泛半导体行业超景气周期,然后由需求侧和供给侧驱动,分别步进六个节点:全球设备龙头、全球集成商龙头、全球材料龙头、中国集成商龙头、中国设备龙头、中国材料龙头,如果半导体国内集成龙头成为国际集成龙头,投资时钟可以缩短为四个节点进行循环

108. 外延并购:马太效应、强者恒强

半导体产业处于成熟期,由于设计周期长、研发成本高,全球龙头公司一方面做大主业,另一方面不断并购扩张,全球前 15 大半导体公司有 10 家在2018年参与了半导体收购案,行业整合不断加速,马太效应、强者恒强

并购优质半导体公司可以快速提升本土公司竞争力,长电收购星科金朋,通富微电收购AMD封测业务,华天科技收购美国FCI,中国封测进入世界主角地位,紫光集团一系列大手笔收购打造国内芯片龙头,闻泰科技收购安世半导体纵向产业链整合,韦尔股份收购豪威科技横向产业链扩张

我国政府与2017年8月正式公布对外投资指南,明确规定了“鼓励类”、“限制类”和“禁止类”对外投资,半导体产业属于鼓励类

海外并购愈加困难,中企对美投资并购交易多次被美国外资投资委员会(CFIUS)否决,欧洲相关部门也收紧了中国企业赴欧并购的监管审核门槛

109. 股权投资:大基金 + VC/PE

2014 年 9 月国家集成电路产业投资基金一期成立,累计投资 1387 亿元人民币,项目 70 个,其中集成电路制造 67%,设计17%,封测 10%,装备材料 6%

2019年10月22日,国家大基金二期成立,注册资本 2041.5 亿元

VC/PE

投资规模大幅增长,2015 年 11 亿,2016 年 19 亿,2017 年 70 亿,2018 年 177亿

总体处于投资早期阶段,天使轮/种子轮占 20%、A 轮占 50%,C 轮及以后占10%

单个企业融资规模相对较低,平均获得 0.7 亿融资,其中 1 亿以下占 69%

VC 机构越来越多,从 2000 年的 9 家,到 2010 年的 55 家,再到 2018 年的 163 家

活跃度排名,深创投 23 笔最活跃