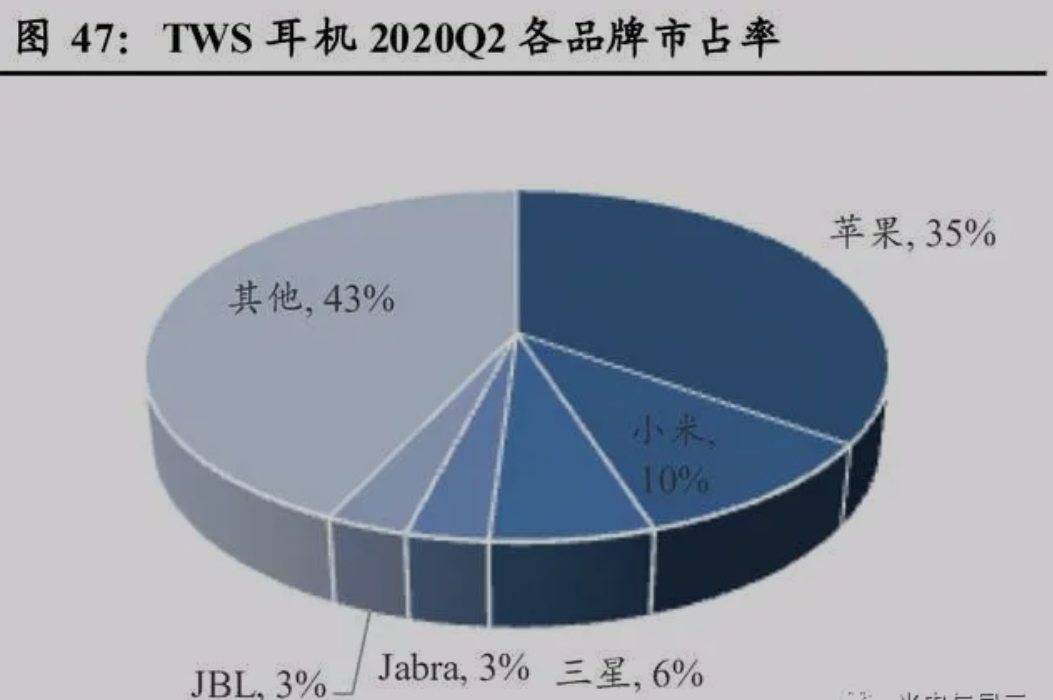

TWS耳机为代表的新兴应用前景可期

TWS(真无线立体声技术)耳机正在成为万物智联的重要一环,已开启对消费电子周边产品、无线发射产品以及其他物联网核心设备的大范围连接进程,2021年有望成为TWS耳机放量的一年。

2019年TWS耳机出货量达到1.29亿台,同比增长180.43%,预计2021年出货量将达到3.5亿台,以TWS为代表的新兴应用前景可期。

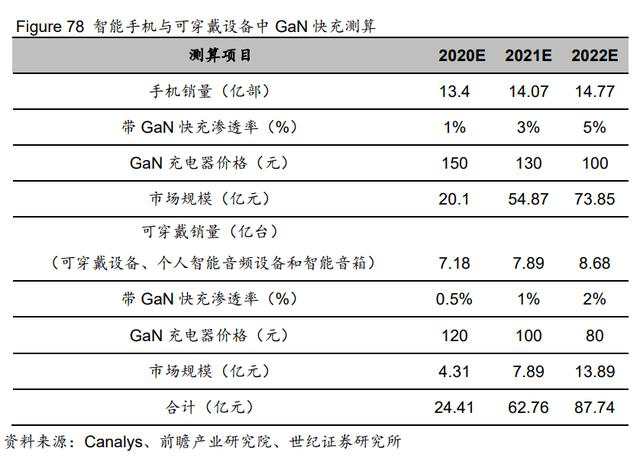

快充市场快速普及迅速迭代

未来随快充需求与GaN渗透率不断提升,2022年市场规模有望达到87.74亿元。

随着5G手机各类参数不断提升,内部射频、处理器、屏幕的耗电量在直线上升,电子产品对快充的需求日益提升。

多家厂商发布GaN快充后,目前的售价大部分用户已经可以接受,未来渗透率有望逐步提升。

假设智能手机未来三年GaN快充渗透率为1%、3%、5%,预计2020年全球GaN充电器市场规模为24.41亿元,2022年有望达到87.74亿元。

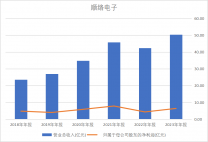

MLCC增量来自新能源汽车与5G设备

作为最主要的消费电子生产基地,中国已成为MLCC生产和消费大国,产销量位居世界前列。

从MLCC产品需求来看,其主要应用于航空、船舰、兵器、电子对抗等军工产品,通讯设备、工控、医疗、汽车电子、仪表仪器、石油勘探、轨道交通等工业类产品及电脑、相机、手机、录音录像设备等几乎所有的消费电子产品中。

随5G换机潮到来,5G手机的MLCC需求量预计比4G手机增长一倍以上,各手机品牌均在推出创新产品,无线充电、全面屏、多摄像头等功能也增加了对MLCC的需求。

柔性屏将持续拉动手机AMOLED需求

性AMOLED面板出货量将在2020年达到3.4亿台,超过刚性AMOLED面板3.159亿台的出货量,占比将从2018年的38.9%上升到52%。

三星、华为等终端厂商都相继发布了折叠式手机,而折叠屏背后最核心的技术在于柔性OLED面板上。

目前由于能量产折叠屏的厂商不多,2019年出货量只有大约110万台,渗透率较低。

未来随着更多的面板厂商加入,折叠屏手机渗透率将会有明显提升,WitsView预计到2022年渗透率有望突破3.4%。

手机摄像头升级趋势不改

智能手机整体创新频率减缓,当前摄像头是手机创新主战场。

从单摄到双摄再到三摄,摄像头数量持续增加,2015-2019年,全球智能手机搭载摄像头总数从11.9亿颗增长到了23.34亿颗。

三摄渗透率将持续提升,2019年CMOS摄像模组市场为313亿美元,受益于下游应用需求持续旺盛,预计2025年将达到570亿美元,CAGR高达12.8%。

3D感知市场空间广阔,2019年3D感知市场空间为50亿美元,预计到2025年将达到150亿美元,CAGR高达20%。

新能源汽车的电子化大浪潮

消费升级+新能源促进汽车电子单机价值提升,市场前景广阔。预计2022年我国出货量达到355万辆,极大提高了汽车电子需求。

同时,随居民消费水平提升,车型往中高端汽车、新能源汽车占比提升,汽车电子产品成本占整车比例也逐步上升。

此外,当前国内前装车载电子渗透率相较于日本(80%),依然存在很大提升空间。

据中国产业信息,预计2022年中国汽车电子市场规模将达到9968亿元,2017年至2022年的CAGR达到11.5%。

激光的应用场景将持续拓宽

近年来,由于手机防水性要求越来越高,小孔径加工选择激光钻孔更为合适。

蓝宝石玻璃手机屏幕激光切割、摄像头保护镜片激光切割、FPC柔性电路板激光切割等。

预计伴随5G建设,新一轮换机潮提振激光设备需求,预计2021年全球智能手机需求恢复增长。

以消费电子激光设备龙头大族激光为例,2020年前三季度大族激光收入达89亿元、同增28%,主要系下游消费电子需求回暖。

国产替代进程已经启动

国内厂商已从开关等零组件开始突破,并逐渐站稳脚跟;

受新增加5G频段的影响,手机天线数量大幅增加;

5G及无线充电要求手机后盖必须为非金属材料,玻璃及复合板材迎来机遇。

智能手表是各厂商生态链中最为重要的一环,智能手表的佩戴方式决定了其是获取用户健康和运动数据的最佳入口。

目前各大主流智能手机厂商均配备了智能手表产品,根据IDC预测,2023年智能手表出货量将超1.3亿台。

结尾:

中国是全球最大的消费电子生产国、出口国、消费国。中美贸易摩擦背景下,在安全性的考量下,国内终端厂商开始逐步将供应链向国内转移,国产替代大势所趋。

国产替代依旧是驱动半导体发展的最大因素,可穿戴/AIOT将会驱动消费电子的下一个黄金十年。