半导体硅片行业主要上市公司:信越化学(4063.T)、盛高(3436.T)、环球晶圆(6488.TWO)、世创电子材料(WAF.F)、SK Siltron、Soitec(SOI.PA)、合晶科技(6182.TWO)、沪硅产业(688126)等

本文核心数据:半导体硅片市场份额、收购兼并事件、业务规模、经营利润率

目前全球半导体硅片行业具有较高的垄断性

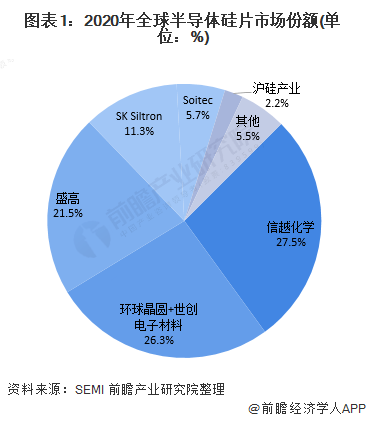

目前,全球硅片行业具有较高的垄断性。根据SEMI数据,2020年,全球前五大半导体硅片厂商分别为日本的信越化学、日本盛高、中国台湾环球晶圆、德国世创电子材料以及韩国的SK Siltron,其中日本地区两家公司合计市场份额超过45%。2021年2月,环球晶圆收购世创电子材料50.8%股份,按合并后营收规模来看,环球晶圆与世创电子材料市场份额居第二位,占比26.3%。

企业通过收购兼并方式提升市场份额

近20年,全球半导体硅片行业呈现市场集中度逐步提升的趋势,主要半导体硅片供应商从20多家缩减为现今的5家,企业通过收购兼并方式提升市场份额。对于硅片厂商而言,只有具备规模优势,实现大规模生产,才能降低生产成本,提升盈利能力;其次,通过兼并收购,厂商可以提高市场份额以及产业链议价能力。

对行业主要收购兼并事件进行汇总,2006年,日本盛高收购小松电子金属;2009年,美国MEMC收购SunEdison,并提供太阳能与半导体行业硅片产品;2013年,SunEdison将其半导体子公司SEMI分拆上市;2016年12月,环球晶圆收购SEMI。日本信越、盛高、环球晶圆、SK Siltron等纷纷通过兼并收购等方式提升市场份额,经过一系列兼并重组成为全球主要半导体硅片厂商。

受益于半导体行业转移 半导体硅片业呈现区域集群态势

1950-1960年代,日本半导体硅材料行业起步,采用引进国外技术与本国研究并进的方式,日窒电子化学、日本金属电子、日本信越化学等企业诞生。1970-1980年,全球半导体行业完成第一次由美国到日本的产业转移。受益于此次转移,日本半导体材料行业随整体半导体行业同步发展。

2006年SUMCO完成合并后,2007年,全球半导体硅片厂商中,日本信越、SUMCO、SUMCO Techxiv的市场份额分别达32%、22%和8%,合计市场规模达62%。

1980-1990年,全球半导体行业完成第二次由美国、日本向韩国、台湾的产业转移,台湾半导体行业迅速发展,推动半导体材料行业发展。2011年,中美硅集团将半导体事业部分拆,环球晶圆成立;2016年12月,环球晶圆收购SunEdison Semiconductor(SEMI)。根据Gartner数据,2017年环球晶圆成为全球半导体硅片市场份额排名第三的半导体硅片厂。

国内外半导体硅片厂商正逐步缩小差距

2015年以来,随着中国半导体制造生产线投产,我国半导体硅片行业进入快速发展阶段。目前,我国具备规模化生产300mm半导体硅片能力的厂商有立昂微、沪硅产业与中环股份。其中,2020年沪硅产业以2.2%的市场份额排名全球第七,其300mm半导体硅片产品基本实现了14nm及以上工艺节点的技术全覆盖。在技术含量、产品供应能力方面,我国与国外领先企业正逐步缩小差距。

以上数据参考前瞻产业研究院《半导体硅片、外延片行业市场前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院