12月6日,恒玄科技(上海)股份有限公司(以下简称“恒玄科技”)发布了2021年11月投资者关系活动记录表,就四季度TWS业务展望等问题进行了回应。

展望Q4及明年,恒玄科技认为TWS业务的成长空间及成长的驱动力主要体现在以下方面,品牌TWS市场还有很大的成长空间。从TWS渗透率的角度来说,根据一些研究机构的数据,去年非A的品牌耳机相对手机出货的渗透率大约在 10%左右,渗透率还在较低水平;从对白牌替代的角度来看,去年白牌 TWS 耳机的出货量是品牌的数倍,品牌对白牌的替代也是一个长期趋势。

恒玄科技表示,公司的客户也都很重视TWS市场,都在积极投入,技术和产品的储备都在不断积累,公司的芯片能力也在快速迭代,公司明年将会发布采用12nm先进制程的新一代旗舰芯片。因此,一方面公司受益于TWS行业的持续成长,另一方面,公司在品牌客户的供应商地位也更加稳固,未来市场份额有望进一步提升。

据维科网了解,目前恒玄科技员工人数400人左右,其中80%以上是研发人员,随着业务快速发展,公司的产品线越来越丰富,未来两年恒玄科技还会不断扩充团队,人员的增长大致会和业务的成长保持差不多的节奏。公司后续还是会保持较高的研发投入,保持公司在业内的技术领先。

据恒玄科技介绍,目前公司的第一代手表芯片已经在小米Watch color2和华为Watch GT3/Runner系列产品上得到应用,后续还会有更多终端产品陆续发布,公司第二代手表芯片已经在研发中,预计明年会推出市场。对于当前智能手表市场的规模,根据一些研究机构的报告数据,2020年全球智能手表出货量约9140万支,其中国内智能手表出货量约4000万支。长期来看,公司对智能手表市场的成长持乐观态度,随着更多健康检测的功能在手表上逐步完善,智能手表未来有望成为健康管理的刚需,成长空间将会非常大。

在四季度及明年的毛利率展望方面,恒玄科技认为,今年由于上游涨价,因此公司前三季度毛利率有一些下滑,后续公司会加强成本管控,并也已经和一些客户重新协商了价格,恒玄科技认为后续毛利率将会企稳。长期看公司毛利水平会保持在合理水平。

在当前WiFi市场竞争格局上,由于该行业技术壁垒比较高,尤其是高速WiFi领域。去年恒玄科技通过创新的WiFi 4智能音箱SoC芯片切入市场,给智能家居SoC以及WiFi技术布局奠定了基础,公司的双频WiFi(2.4GHz 和 5GHz)产品,也已经在品牌客户中量产出货,公司在WiFi 领域的技术实力得到客户认可。此外,公司在 WiFi6 技术研发上目前进展也比较顺利,预计明年可以实现量产。

根据公司年报,去年公司直销模式的收入占比约30%,经销模式约占70%,恒玄科技预计未来公司直销的比例会有所提升,随着公司在品牌客户的供应商地位越来越稳固,我们也逐渐成为更多客户的直接供应商,实际上这从我们Q3应收账款指标上也有反映,公司Q3应收账款增加,最主要的原因是直销的比例增加,对直销的品牌客户,公司会给予一定合理的账期。

(源自公司公告)

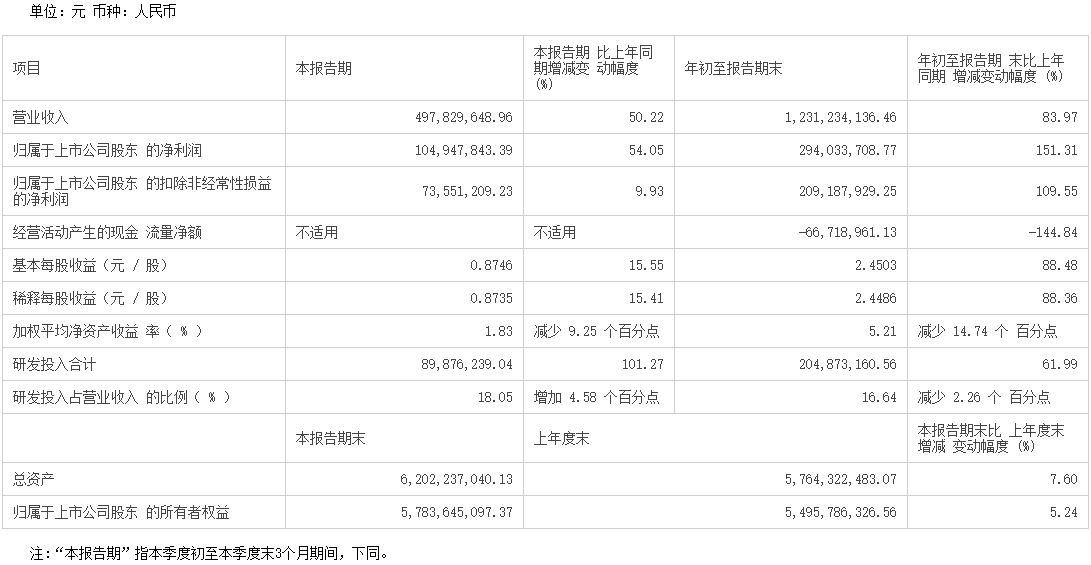

据恒玄科技公告显示,三季度公司实现营业收入约4.98亿元,同比增长50.22%。实现归属于上市公司股东的净利润约1.05亿元,同比增长54.05%。实现基本每股收益0.8746元,同比增长15.55%。

对于报告期内各方面变动的原意,恒玄科技也主义作出解释:营业收入变动原因为公司技术的快速迭代及产品的竞争优势持续增强,公司产品销量增加同时产品结构趋于高单价产品,使得公司产品平均单价上升。归属于上市公司股东的净利润方面,主要系公司营收快速增长,带来公司营业利润增长。同时,IPO募集资金的投资收益带给公司较大非经常性收益。本报告期内受上游供应链涨价影响,公司毛利率有所下降,为36.04%,比去年同期40.81%,下降4.77个百分点,同时本报告期研发费用较去年同期增长101.27%,使得公司本报告期扣除非经常性损益的净利增长明显慢于本报告期营业收入增长幅度。