文:权衡财经研究员 朱莉

编:许辉

2019年中小容量的SLC NAND全球市场规模大约为16.71亿美元,从市场规模来看,三星电子和铠侠2019年度NAND Flash全球市场份额分别达到34%和19%,位列市场的前两位,而国内稍能拿得出手的,则是东芯半导体股份有限公司(简称:东芯半导体)NAND系列产品当年实现销售1.48亿元人民币,全球市场占比约为1.26%。

东芯半导体拟冲科上市,保荐机构为海通证券,于12月1日申购。本次发行新股不超过11,056.2440万股,占发行后总股本的比例不低于25%,拟募资7.5亿元用于1xnm闪存产品研发及产业化项目、车规级闪存产品研发及产业化项目、研发中心建设项目、补充流动资金项目(2.94亿元)。

东芯半导体关联方资金拆借频繁,控股子公司营收净利润下滑且曾接连受罚; 盈利波动大,2019年毛利率仅为行业均值的一半; 市占率低,与国际龙头厂商相比差距较大; 重大客户与股东存在关联关系,所贡献营收不稳定,前五大供应商占比超8成 ;存货周转率与应收账款周转率均低于同行均值。

关联方资金拆借频繁,控股子公司营收净利润下滑且曾接连受罚

东芯有限系由闻起投资、C.D香港共同出资1,000万美元组建,其中闻起投资占比75%,C.D香港占比25%;2019年4月28日,东芯有限整体股改。公司的控股股东为东方恒信,截至招股说明书签署日,东方恒信直接持有东芯半导体43.18%的股份。公司的实际控制人为蒋学明、蒋雨舟,实际控制人通过东方恒信、东芯科创控制公司49.96%的表决权,其中蒋学明担任公司的董事长,蒋雨舟担任公司董事、董事会秘书,对公司的发展和决策有重大影响。本次公开发行后,实际控制人持有公司表决权比例将下降为37.47%,公司存在因表决权比例下降而导致的控制权变化风险,可能会对公司业务开展和经营管理的稳定产生不利影响。值得投资者注意的是,2018年和2019年,关联方资金拆借比较频繁。

东芯半导体实际控制人原主要从事化纤纺织、水泥、信息产业的经营和投资,于2014年以存储芯片设计企业作为切入点涉足于集成电路行业。截至招股说明书签署日,东芯半导体拥有一家分公司东芯深圳分公司、三家全资子公司东芯香港、东芯南京及Nemostech,一家控股子公司Fidelix。

控股子公司Fidelix公司,为韩国科斯达克上市公司,截至2021年6月30日,东芯半导体持有Fidelix公司30.18%股权,为其控股股东。境内公司主要从事SLC NAND Flash和NOR Flash的研发以及东芯品牌产品的销售,Fidelix公司主要从事DRAM和MCP产品的研发以及Fidelix品牌产品的销售,为公司重要业务组成部分,其品牌价值及技术能力对于公司全球化经营具有一定价值,但其在法律环境、经济政策、市场形势、语言文化等方面与中国大陆存在一定的差异。

2015年6月,东芯半导体以受让Fidelix核心的经营团队安承汉等共计持有15.88%股份并增资的方式,合计持有Fidelix公司25.28%的股份,成为其控股股东、实际控制人。值得注意的是,2015年-2017年Fidelix连续亏损,2018年-2021年1-6月,Fidelix实现营业收入分别为4.19亿元、3.93亿元、3.54亿元和1.89亿元,营收持续下滑;净利润分别为1,667.30万元,205.57万元、-824.40万元和152.57万元,Fidelix在2018年和2019年盈利之后,2020年又陷入亏损。

2019年6月12日,控股子公司Fidelix因未按时披露关于选任谢莺霞担任Fidelix共同代表理事的事项,被韩国交易所认定违反披露要求,而被处以400万韩元(约人民币2.35万元)的罚款;2019年12月31日,Fidelix 因未及时向主管部门申报关于关闭美国代表处事宜及未及时申报变更所在地事宜,被金融监督院处以64万韩元(约人民币3,700元)的过失性罚款及警告。

盈利波动大,2019年毛利率仅为行业均值的一半

东芯半导体专注于存储芯片行业,聚焦中小容量通用型存储芯片的研发、设计和销售。公司产品下游主要应用于通讯设备、安防监控、可穿戴设备、移动终端等工业领域及消费电子领域。2018年-2021年1-6月,东芯半导体的营业收入分别为5.1亿元、5.14亿元、7.84亿元和4.55亿元,公司扣非归母净利润分别为-3,040.02万元、-6,343.22万元、1,755.32万元和7,397.04万元,2018-2019 年度出现较大幅度亏损。截至报告期末,公司经审计的母公司报表未分配利润为-1,421.72万元,合并报表中未分配利润为-1,186.50万元,公司可供股东分配的利润为负值。

报告期内公司营收构成中,NAND系列产品销售收入分别为1.77亿元、1.48亿元、3.98亿元、2.33亿元,占主营业务收入比例为34.74%、28.94%、50.89%和51.32%。NAND系列产品销售量呈增长趋势,但NAND系列产品平均单价变动幅度较大,2019年-2021年1-6月同比变化幅度分别为-31.63%、24.6%和63.73%。

公司称其所处存储芯片行业,受下游供需关系影响,价格呈周期波动,同时公司产品目前尚处于导入期,整体销售规模较小,规模效应不明显,盈利情况波动较大。同时,对于行业新进入者及处于追赶阶段的公司来说,为扩大市场占有率,提升品牌影响力,往往需要在价格方面让利客户,因此进一步挤占了公司盈利空间。

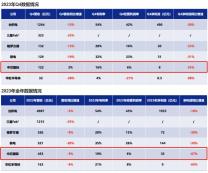

报告期各期,东芯半导体的综合毛利率分别为22.28%、15.00%、22.01%及33.99%,毛利率波动较大,并低于同行业可比公司,特别是2019年公司的综合毛利率仅为行业平均值的一半。

市占率低,与国际龙头厂商相比差距较大

东芯半导体主要存储产品 SLC NAND Flash、NOR Flash和DRAM的技术水平与国际、国内主流技术水平比较存在较大差距。代表国际主流技术水平的厂商主要为三星电子、海力士、美光科技、铠侠和赛普拉斯等企业,代表国内主流技术水平的厂商主要为华邦电子、旺宏电子、南亚科技、兆易创新、合肥长鑫和复旦微等企业。

相比行业头部企业如三星电子、美光科技、华邦电子等公司,公司业务规模仍存在较大差距,公司产品在市场上的占有率相对较低。目前公司业务仍处于快速发展阶段,业务规模占中小容量存储芯片市场比例约为0.54%,与行业领先企业相比占比较低。根据Gartner数据统计,2019年中小容量的SLC NAND全球市场规模大约为16.71亿美元,公司NAND系列产品当年实现销售1.48亿元人民币,因此可测算公司产品的全球市场占比约为1.26%;根据中国产业信息网数据统计,2019年NOR Flash全球市场规模大约为27.64亿美元,公司NOR系列产品当年实现销售1.66亿元人民币,因此可测算公司产品的市场占比约为0.86%;根据 DRAMeXchange数据统计,2019年全球利基型市场规模大约为55亿美元,公司DRAM系列产品当年实现销售0.61亿元人民币,因此可测算公司产品的市场占比约为0.16%。

产品制程是体现公司技术先进性的重要指标,同款存储芯片的制程越小,其成本越低,在市场上更具竞争力。从制程来看,在各产品领域均与国际龙头厂商存在一定差距,2D NAND方面,三星电子已达到16nm,美光科技已达到19nm制程;NOR方面亦落后于华邦电子的 45nm制程;在DDR/LPDDR亦全面落后于三星电子、海力士、美光科技的1z nm制程。

从产品线分布来看,公司产品线相对集中,在2D NAND方面主要为SLCNAND,尚未涉及大容量的 MLC/TLC NAND;在DRAM方面,公司产品主要为DDR3/LPDDR2,而国际先进的产品已达到 DDR5/LPDDR5,仍存在较大差距。因而,公司与行业龙头企业在产品制程差距较大,产品线布局上不甚完善。

截至报告期末,公司拥有研发与技术人员75人,占公司总人数的42.61%,公司搭建了包含中韩两国的研发团队,但国内存储芯片产业起步较晚,国内具备丰富经验的存储芯片设计人员相对较少,目前公司研发团队内韩国籍人员占比较高。报告期内,公司研发费用分别为5,019.6万元、4,848.55万元、4,754.15万元和3,121.31万元,研发费用逐年减少;占营业收入比例为9.84%、9.44%、6.06%和6.86%,研发费用率也低于同行平均值。

重大客户与股东存在关联关系,所贡献营收不稳定,前五大供应商占比超8成

2018年-2021年1-6月,东芯半导体对客户A的销售收入分别为584.54万元、3,720.84万元、2.33亿元和2,647.17万元,占公司主营业务收入的比例分别为1.15%、7.25%、29.80%和5.82%,收入占比较高,对公司经营业绩影响较大,公司销售的产品主要应用于其5G通讯设备及可穿戴设备。

东芯半导体申报前6个月内通过增资取得的公司股份的股东哈勃科技、国开科创、青浦投资。客户A与公司的股东哈勃投资存在关联关系。哈勃科技为华为投资控股的全资子公司。

值得注意的是,东芯半导体对客户A的销售收入波动较大,2020年高达2.33亿元,到了2021年1-6月仅为2,647.17万元。

如中美间贸易环境不断变化,美国对包括客户A在内的众多中国公司不断升级限制、制裁手段,可能会对其产品开发、市场拓展产生不利影响从而对公司产品销售产生不利影响,同时如公司与哈勃投资股东关系发生变化,可能影响与客户A的销售的持续性和稳定性。

此外,报告期各期,东芯半导体向前五大供应商的采购金额占采购总额的比例分别为83.16%、83.81%、84.88%和84.53%,在晶圆代工厂及封装测试厂方面均集中度较高。公司晶圆代工厂主要为中芯国际和力积电,封测厂主要为紫光宏茂、AT Semicon、南茂科技等公司。其中,报告期各期公司对中芯国际的采购占比分别为40.31%、56.83%、46.94%和44.01%,对中芯国际依赖性高。未来如果晶圆价格、委外加工费用大幅上升或公司主要供应商经营发生重大变化或合作关系发生变化,导致公司供货紧张、产能受限或者采购成本增加,可能会对公司的日常经营和盈利能力造成不利影响。

存货周转率与应收账款周转率均低于同行均值

报告期各期末,东芯半超导体资产规模分别为3.72亿元、6.53亿元、7.06亿元和7.59亿元。流动资产占比分别为88.60%、93.86%、93.66%和93.03%,非流动资产占比分别为11.40%、6.14%、6.34%和6.97%,公司流动资产占总资产比例稳步增加,资产流动性逐步提升。

权衡财经注意到,公司资产规模在增大,但存货的账面价格也在增长,报告期各期末,公司 存货的账面价值分别为1.88亿元、3.24亿元、4.16亿元及4.48亿元,占总资产的比例分别为50.46%、49.58%、58.95%和59.05%

存储芯片产品属于通用性产品,受宏观经济周期、下游终端需求、主要供应商产能等因素影响,价格呈现周期性波动。报告期内,受市场行情整体下行影响,尤其在2019年,存储芯片价格降幅较大,报告期各期末形成存货跌价准备余额4,719.99万元、5,538.35万元、3,523.81 万元和3,075.1万元。

如果未来公司客户需求、市场竞争格局发生变化,价格持续下行,或公司未能有效拓宽销售渠道,使得库存产品滞销,可能导致存货库龄变长、可变现净值降低,公司将面临存货跌价的风险。报告期内,公司存货周转率分别为1.34、1.04、1.53、0.95,低于行业平均水平。

报告期内,东芯半导体应收账款账面价值分别为9,773.15万元、1.47亿元、8,954.73万元和1.74亿元,占各期营业收入比例分别为19.16%、28.62%、11.42%和38.18%,占比较大。各期公司应收账款周转率分别为7.30、4.20、6.63和3.46,远低于行业平均水平。

报告期内公司应收账款账龄超过1年以上的客户共有四家客户,可分为两类:一是CORE Limited和HongKong CoreECTechnology Co.,Ltd.受同一实际控制人控制,2019年下半年起自身经营问题,导致公司部分款项预期无法收回,已全额计提损失;二是因新冠疫情或客户下游终端回款延迟付款,后期款项已陆续回款,如Hailinks Electronics Co., Ltd、JMTEC co.,Ltd.。

报告期各期末,东芯半导体货币资金余额分别为3,408.80万元、1.73亿元、4,872.80万元和6,863.56万元,占各期末流动资产的比重分别为10.34%、28.30%、7.37%和9.73%。2018年底,公司货币资金余额中银行存款为8,669.17万元,其他货币资金8,671.35万元,银行存款余额较大主要系当年度公司吸收投资收到现金2.3亿元,期末存款余额较高。而此次东芯半导体的募资补充流动资金达到了2.94亿元,再加上前两项的铺底资金,合计将达到3.4亿元之多。

从东芯半导体的产销率来看,报告期内,其DRAM存储芯片产销率较高外,其他的NOR存储芯片(206.76%、51.99%、91.68%和63.27%)和NAND存储芯片(83.44%、68.05%、51.35%和140.29%)的产销率变动都特别大,东芯半导体如何将营收从应收账款和存货的两大高企业中脱离,给投资者美好的期待,或需要时候来考验。