二

整体业绩

收入和毛利率的超预期表现

带来历史最强业绩

2.1收入端:2022财年第一季度苹果公司实现营收1240亿美元,同比增长11.3%,超彭博一致预期(1191亿美元)。创历史新高的季度收入主要来源于2021年下半年新品发布的iPhone和Mac业务的发力,其中仅有iPad业务低于预期外,其余各项业务均取得超市场预期的表现。

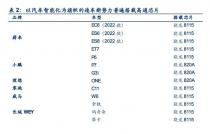

此外苹果公司本季度收入增速下滑至11.3%的低双位数。对收入增速的分析,从硬件和软件的两方面看。本季度苹果的软件业务增速24.1%,仍然保持在20%以上的稳定水位。而苹果在硬件业务增速滑落至9.1%,主要是由于过去一年苹果公司的硬件端(iPhone)在竞争对手份额退出的受益影响逐渐淡化,硬件出货从非常态下的高增速逐步回归于常态。短暂的非常态高增后,手机等硬件市场竞争又回归至产品力的比拼。

来源:公司财报,长桥海豚投研

2.2毛利率:2022财年第一季度苹果公司毛利率43.8%,同比增长4pct,超彭博一致预期(41.9%)。市场本身预期苹果公司毛利率在零部件短缺影响下可能出现季度下滑,然而最后苹果财报交出了逆势上升的趋势。

拆分软硬件毛利率来看,本次苹果毛利率抬升的原因:

本季度苹果公司软件业务毛利率提升至72.4%,已经站稳70%以上的水位。而最引入注意的是在硬件业务毛利率,苹果硬件业务本季度毛利率达到了38.4%,苹果公司硬件端近6年来再次突破38%的大关。从苹果本季度硬件端毛利率表现来看,虽然零部件短缺对苹果产生影响,但公司通过下半年高价的iPhone和自研芯片的Mac产品进行了转嫁,进一步提升了公司硬件端的毛利率水平。软硬端毛利率的双升带来本季度毛利率的超预期表现。

来源:公司财报,长桥海豚投研

2.3经营利润:2022财年第一季度苹果公司营业利润415亿美元,同比增长23.9%,超彭博一致预期(373亿美元)。经营利润的超预期表现,最主要得益于毛利率的超预期表现,而经营费用率基本保持平稳。本季度苹果公司的经营费用率10.3%,同比增长0.6pct。其中销售与行政费用率基本维持去年同期水平,而研发费用率同比略有上升0.5pct。

来源:公司财报,长桥海豚投研