文:权衡财经研究员 朱莉

编:许辉

根据IDC数据显示,2020年全球前五大手机厂商为三星、苹果、华为、小米、vivo,中国厂商占据三席,占据了34.6%的市场份额。国内终端品牌厂商市场份额的提升,使我国集成电路行业迎来了广阔的发展空间。

专注于射频前端芯片的研发、设计和销售的唯捷创芯(天津)电子技术股份有限公司(简称:唯捷创芯)拟冲科上市,于2021年11月19日提交了注册稿,保荐机构为中信建投证券。公开发行股份不低于4,008万股,公开发行的新股占本次发行后总股本的比例不低于10.02%,拟投入募集资金24.87亿元用于集成电路生产测试项目、研发中心建设项目和补充流动资金项目。

2018年公司资产总额为2.71亿元,截至2021年6月末,公司的资产总额为16.53亿元,短短三年多时间,公司的资产总额翻了6倍之多。此次募资金额是资产总额的1.5倍。

唯捷创芯第一大股东非实控人,实控人之一曾被股权冻结;增收不增利,持续亏损,毛利率持续下滑且低于同行均值;与国际领先厂商存在差距。业绩依赖大客户,供应商集中,大客户供应商IPO前纷纷入股;存货飙升,占比较大。

第一大股东非实控人,实控人之一曾被股权冻结

唯捷创芯的实际控制人为荣秀丽和孙亦军,截至招股说明书签署日,两人直接持有和间接控制的发行人股份比例合计38.29%,两人于2019年1月签署了《一致行动协议》,在公司重大事项决策和表决上保持一致,持续共同控制公司。截至招股说明书签署日,联发科全资控制主体Gaintech持有公司28.12%股权,为公司第一大股东。荣秀丽和孙亦军两人持股比例高于Gaintech的持股比例28.12%,差距为10.17%。联发科及Gaintech承诺在任何情况下不会通过任何途径取得公司控制权。

若实际控制人荣秀丽、孙亦军未来在公司重大事项决策方面出现分歧,且未能按照《一致行动协议》的约定解决争议并形成一致意见,则可能降低公司重大事项决策效率,削弱共同控制的持续性和有效性;若联发科及Gaintech 违背上述承诺且未及时采取有效措施予以补救和改正,则其持股地位可能影响公司治理和公司控制权的稳定性。

值得注意的是,据(2019)津011财保33号,实控人之一荣秀丽成为被执行人,股权被冻结,数额为1162.377万元。

2020年10月12日,陈岗以1元/认缴出资额的价格入伙,成为有限合伙人,任职于公司研发部。值得注意的是,陈岗曾与之前就职的公司广州慧智微电子有限公司存在竞业限制纠纷案件,裁定陈岗支付慧智公司违反竞业限制违约金290,000元。

招股书显示,唯捷创芯历次股权变动过程中,杨凤臣持有的公司股权均系代蒋壮持有。具体原因是,2010年10月,蒋壮基于不想退出对唯捷有限的投资,又不愿显名持股的考虑,将其持有唯捷有限的股权通过股权转让代持在其姐夫杨凤臣名下。唯捷创芯在新三板描述其股权转让,并未说明是股权代持。

增收不增利,持续亏损,毛利率持续下滑且低于同行均值

唯捷创芯是专注于射频前端芯片研发、设计、销售的集成电路设计,主要产品为PA模组。2018年-2021年1-6月,公司营业收入分别为2.84亿元、5.81亿元、18.1亿元和17.02亿元,同比增长104.71%、211.38%和136.75%,持续高速增长;2021年,公司预计实现营业收入区间为34亿元至35.5亿元,同比增长87.80%至96.08%;归母净利润区间为-1.3亿元至-6,000万元,亏损金额同比变动67.25%至-22.81%。各期净利润分别为-3385.88万元、-2999.41万元、-7772.91万元和425.86万元,扣非归母净利润分别为-4028.32万元、-3295.44万元、-1.01亿元和-1650.41万元。

公司2021年预计实现的归母净利润仍为负,扣非归母净利润亦预计可能为负,主要系报告期内3次股权激励和1次股票期权激励计预计于2021年确认股份支付费用约6.4亿元,其中因部分激励加速行权而确认的股份支付费用约1.2亿元计入非经常性损益,其余均计入经常性损益所致。

截至招股说明书签署日,除唯捷创芯及其下属公司外,荣秀丽及孙亦军控制的员工持股平台包括天津语捷、天津语腾、北京语越、天津语尚、天津语芯、天津语创。

报告期内,公司4G PA模组收入占比分别为92.16%、96.09%、88.59%和71.57%,是销售收入的主要来源;2020年及2021年1-6月,5G PA模组收入占比分别为10.54%和25.70%。公司主要收入贡献来源于PA模组,其他射频前端芯片产品相对较少,Skyworks、Qorvo、Broadcom等国际知名集成电路企业,覆盖了射频前端的全部产品种类。同时,上述厂商产品的应用领域更加多元化,除无线通信领域外,还涵盖了汽车、智能家居、航空航天与国防、医疗健康等多个领域。公司产品线宽度及技术深度,仍与国际厂商存在较大差距。

唯捷创芯产品主要应用于智能手机之中,智能手机行业具有竞争激烈、产品和技术更迭较快、头部品牌厂商集中且市场占有率较高的特点。公司已逐步实现客户结构的转型,客户或终端客户主要为知名品牌厂商,并逐步实现对国际领先厂商同类产品的进口替代,推动报告期内公司收入高速增长。

若出现智能手机行业整体出货量下降、公司与头部品牌厂商的合作关系发生变化、头部品牌厂商采用自研射频前端芯片、现有主要客户的终端市场占有率大幅下降等不利因素,或公司未能及时拓宽及迭代产品线、开拓新的应用领域以应对激烈的市场竞争,均可能导致下游行业及客户对公司产品的采购需求降低,导致公司的营业收入无法持续高速增长,同时影响公司的盈利水平。

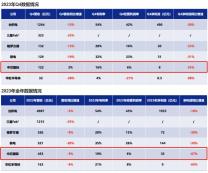

报告期内,唯捷创芯毛利率分别为21.89%、18.04%、17.92%以及26.61%,低于境内同行业上市公司均值37.11%、36.23%、33.08%和39.1%。报告期内,公司净利率分别为-11.92%、-5.16%、-4.29%以及0.25%,偏低或为负,盈利能力相对偏弱。

此外,公司产品销售单价受美系和日系领先厂商同类产品的市场定价、产品及技术的先进性、客户议价能力以及过往销售价格等因素的共同影响;产品单位成本亦受原材料及封测服务的采购单价以及产业链供需关系等因素影响,均存在一定的不确定性。

与国际领先厂商存在差距

全球射频前端市场的主要参与者以美日系厂商为主。根据 Yole Development的统计数据,2019年,全球前五大射频前端器件提供商占据全球射频前端市场份额的79%。其中,Murata、Skyworks、Broadcom、Qorvo和Qualcomm占据的市场份额比例分别为23%、18%、14%、13%和11%。射频前端包括射频功率放大器、滤波器、射频开关、射频低噪声放大器等产品,各细分领域的市场竞争格局与行业整体的竞争格局略有差异,但均呈现美系和日系厂商占据主导地位的格局。射频前端行业是我国集成电路行业中对外依存度较高的细分领域之一,特别是在 5G、高集成度射频前端模组等前沿市场,全球前五大射频前端厂商占据我国大部分的市场份额。

相较前述射频前端领域的美系和日系领先厂商,参与射频前端市场竞争的国内企业在资本实力、产品性能和产品线宽度、技术和知识产权积累、研发人员数量和体系、前沿技术定义能力等方面仍存在一定的差距。

截至招股说明书签署日,公司高集成度L-PAMiD模组处于向客户送样验证阶段,尚不具备含有高集成度PA模组组合的射频前端架构方案的完整能力,与国际领先厂商仍存在一定差距。下游行业向5G迭代的过程中,5G智能手机对高集成度PA模组产品及架构方案的需求预计将逐步上升,公司将面临更高的技术挑战。

唯捷创芯2020年营业收入18亿元,同行业知名国际厂商 2020 财年营收规模在30亿美元至数百亿美元。相比于国际知名厂商,公司整体资金实力不足。

截至2021年6月30日,公司拥有研发人员171名,占员工总数的53.11%。研发人员中,研究生学历人员68人、本科学历人员80人,大学本科学历及以上人员占研发人员总数的比例为86.55%。Skyworks、Qorvo、Broadcom、Qualcomm、Murata 等国际领先的射频前端企业的研发团队人员配置在数千人以上,公司研发人员数量与上述企业相比存在较大差距。

2018年-2021年1-6月,唯捷创芯研发投入分别为6,092.07万元、9,181.35万元、2.2亿元及 2.12亿元,占营业收入比例分别为21.45%、15.79%、12.14%和12.46%,剔除股份支付费用的影响,公司研发费用分别为5,544.81万元、7,278.97万元、1.53亿元以及1.09亿元,占营业收入比例分别为19.52%、12.52%、8.45%以及6.41%。随着销售规模的迅速提升,公司研发费用占比有所下降,同行可比公司研发费用率均值12.47%、11.22%、13.07%和11.76%,2020年和2021年1-6月低于同行均值。

业绩依赖大客户,供应商集中,大客户供应商IPO前纷纷入股

唯捷创芯主要采用经销或直销模式向手机品牌或ODM厂商销售产品。报告期内,公司以经销商为主,经销收入占公司营业收入的比例分别为99.80%、95.28%、78.66%以及69.60%,占比有所降低,但经销模式仍系公司主要销售模式。

下游终端市场以及产业链特点决定了客户的集中度较高。报告期各期,公司对前五大客户的营业收入合计数分别为2.83亿元、5.58亿元、17.86亿元和16.86亿元,占收入的比例分别为99.80%、95.91%、98.68%以及99.08%,业绩依赖大客户。

公司的射频功率放大器模组产品已应用于小米、OPPO、vivo 等智能手机品牌公司以及华勤通讯、龙旗科技、闻泰科技等领先的ODM厂商,其他产品也已实现对终端品牌厂商的大批量供应。

值得注意的是,唯捷创芯2020年10月股权转让的受让方中,哈勃投资、OPPO移动、维沃移动和小米基金均为公司报告期内的主要品牌客户或其关联方;2021年5月股权转让的受让方中,稳懋开曼为公司报告期内主要供应商稳懋的全资子公司。

报告期内,公司晶圆的主要供应商为稳懋、格罗方德、台积电;SMD和基板的主要供应商分别为村田、珠海越亚;封装测试服务的主要供应商为长电科技、甬矽电子和苏州日月新。报告期内,公司向前五大供应商采购金额占总采购金额的比例分别为76.73%、71.44%、76.24%和75.26%,向主要供应商的采购集中度较高且晶圆供应商主要为境外供应商;其中,

报告期各期,公司向稳懋采购的GaAs晶圆占GaAs晶圆采购占比较高,存在一定的依赖。稳懋为唯捷创芯的第一大供应商,报告期内,该公司向稳懋采购晶圆及NRE MASK服务的金额分别为7044.94万元、1.21亿元、5.76亿元和4.31亿元,占各期采购总额的比例分别为28.14%、23.18%、31.65%和26.41%。

值得注意的是,2021年5月,唯捷创芯进行第十二次股份转让,受让方为稳懋开曼及昆唯管理,以33.33元/股的价格受让180万股,其中稳懋开曼为其报告期内第一大供应商稳懋的全资子公司。

招股书显示,2019年和2020年,A公司为该公司的前五大客户,但2020年第三季度,受外部环境变化的重大影响,经协商后, A公司与唯捷创芯终止合作。2021年1—6月,唯捷创芯对A公司的销售收入为0。

存货飙升,占比较大

唯捷创芯存货主要由原材料、半成品以及库存商品构成。2018年末-2021年6月30日,公司存货账面价值分别为1.55亿元、1.75亿元、4.11亿元和6.62亿元,占流动资产的比例分别为62.48%、45.04%、36.93%以及45.83%,占比较大。

2020年末以及2021年6月末,公司存货账面余额增长较快,分别达到42,480.32万元以及 67,764.05 万元,主要系:下游市场需求增长,2020年以及2021年1-6月,头部品牌厂商及ODM厂商持续增加对公司产品的采购数量,公司业务规模的迅速增长,原材料等亦随之快速增长;原材料晶圆等市场供应紧张,公司为满足客户的需求提前备货,既而大幅增加原材料采购力度;公司不断完善射频前端芯片产品线且在手订单充盈,公司加快推进生产备货,产成品及半成品金额迅速增长。

若市场需求环境发生变化,市场竞争加剧或公司不能有效拓宽销售渠道,优化库存管理,将可能导致公司产品滞销、存货积压,存货跌价风险提高,进而对公司经营业绩产生不利影响。

1.1日,IPO企业有5家同日撤回或终止的,包括了两家提交注册的倍特药业和三问家居,原因或是多样,如实控人变更,板块定位,销售费用率过高,信披不全等,唯捷创芯能否顺利拿到上市批文,权衡财经与大家共同关注。