作者:冬音

出品:洞察IPO

4月21日,证监会披露了深圳中电港技术股份有限公司(简称“中电港”)首次公开发行股票招股说明书申报稿,公司IPO进程加快,进入到预披露更新阶段。中电港此次IPO拟登陆深交所主板市场,中金公司担任承销保荐人。

作为电子元器件分销行业龙头,中电港近年来营收增长迅速,但公司净利率维持在1%左右,面临着利润水平偏低,资产负债水平偏高的境况。同时公司境外收入占比达到了两成以上,未来可能受到国际贸易摩擦带来的不利影响。

营收百亿,净利刚从千万踏入亿门槛

中电港于2021年3月由深圳中电国际信息科技有限公司整体变更而来。中国电子信息产业集团通过中电信息控制公司41.79%股份,并直接持有公司5.74%股份,合计控制公司47.53%股份,为公司的实际控制人。公司其他主要股东还包括国家集成电路基金、国风投等。

中电港自成立以来一直以电子元器件分销为核心业务,目前为集电子元器件分销、设计链服务、供应链协同配套和产业数据服务于一体的综合服务提供商。

作为电子元器件分销商,公司位于电子信息产业的中游,上游主要对接电子元器件设计和制造原厂,下游主要面向电子产品制造商等电子信息制造业及终端应用领域。

电子元器件行业价值链

图片来源:中电港招股书

根据招股书披露的数据,2018年至2020年及2021年1-9月,公司实现营业收入分别为 143.17亿元、171.83亿元、260.26亿元和271.73亿元,近三年复合增长率达到了34.83%,呈稳步增长态势。同期归属于母公司净利润分别为4727.53万元、8590.48万元、3.19亿元和2.52亿元,年均复合增长率为 159.89%,净利润处于大幅增长态势。

公司分销模式主要分为授权分销和非授权分销。所谓授权分销,即分销商获得原厂授权,产品直接来源于原厂。因此,在产品价格、产品品类、需求对接、供应稳定性以及速度等方面,与非授权分销相比具备一定竞争优势,是电子元器件分销行业中最为重要的经营模式。

从收入构成来看,报告期内,中电港授权分销模式占比在6成左右,也是公司主要的经营模式。

公司收入结构

图片来源:中电港招股书

据招股书披露,截至2021年9月30日,中电港已获得118条国内外授权产品线,其中包括Qualcomm(高通)、AMD(超威)、NXP(恩智浦)、Nvidia(英伟达)等国际顶尖品牌,还包括紫光展锐、长江存储、华大半导体等国内知名品牌。产品类别覆盖从CPU、GPU、MCU等处理器到存储器、射频器件、模拟器件、分立器件、传感器件、可编程逻辑器件等。

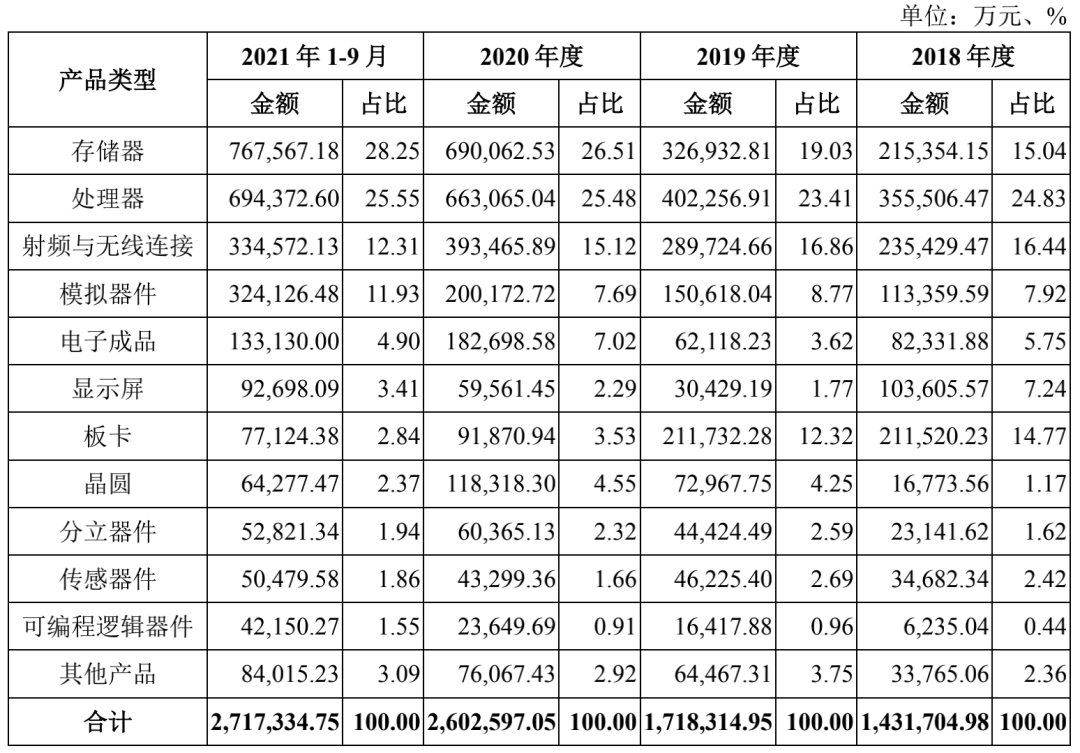

下游客户中,公司拥有超过5,000家交易客户,覆盖消费电子、通讯系统、工业电子、计算机、汽车电子、安防监控、人工智能等众多领域。从销售的产品结构来看,公司销售的产品以处理器、存储器、射频与无线连接、模拟器件为主,四者合计占比分别为64.23%、68.06%、74.80%和78.04%。

公司收入结构(按产品分)

图片来源:中电港招股书 图片来源:中电港招股书

利润水平远低于行业平均

根据国际电子商情网统计,2018年以来中电港一直居境内电子元器件分销商排名前列,处于行业龙头地位。不过,目前我国本土电子元器件分销商营业收入规模仍较为有限,尚未进入全球第一阵营。

根据国际电子商情网公布的数据,2020年全球市场前四大分销商艾睿电子、安富利、大联大、文晔科技的营业收入总计达807.15亿美元,占当年海外TOP15 电子元器件分销商营业收入总额的77.40%,头部集中效应明显。其中,艾睿、安富利和大联大三家2020年度的营业收入规模均超过了1000亿人民币。境内分销商规模差距明显。

不过,电子元器件分销行业整体利润水平偏低,尤其是规模越大的企业,净利率反而随之降低。

统计显示,报告期内境内外同行业上市公司平均毛利率水平为7-9%左右,净利率为2-3%左右,其中全球排名第一的“大联大”毛利率仅为3-4%,净利率则仅为1.2-1.5%左右。

同行业公司净利率比较

图片来源:中电港招股书

而中电港的营收远低于全球领先企业,其利润水平也大大低于行业平均水平。报告期内,公司综合毛利率分别为3.64%、3.72%、3.87%和3.72%,净利率则分别为0.33%、0.50%、1.23%和0.93%。

公司在招股书中称,从净利润率水平看,行业内经营规模大的企业净利润率较低,这是由于该类分销商对接了众多原厂,并提供种类繁多的电子元器件的分销业务,业务特点表现为多产品线和产品品种、多领域覆盖,为持续扩大市场份额,对接了较多毛利较低的业务,从而拉低了公司整体毛利率。

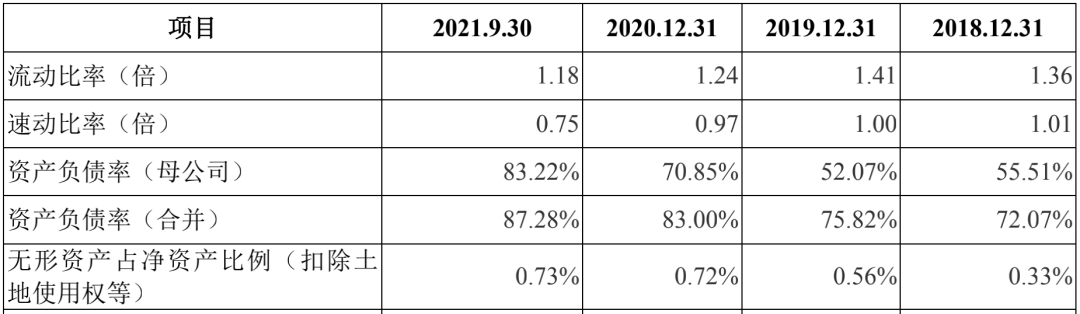

另外需要指出的是,报告期各期末,中电港资产负债率(合并)分别为 72.07%、75.82%、83.00%和87.28%,资产负债率处于较高水平,并高于同行业平均水平,其中公司流动负债在总负债中占比分别达到了99.95%、91.50%、95.42%和95.59%。公司流动比率和速动比例则处于偏低水平,显示公司面临的短期偿债风险较大。

公司主要财务指标

图片来源:中电港招股书

中电港在招股书中称,由于报告期内公司业务规模快速增长,使得公司流动资金占用较多,为满足业务发展资金需求,公司增加了较多的银行借款,从而导致流动比率和速动比率有所下降。此外,作为电子元器件分销企业,公司上游对接原厂,下游对接终端电子产品制造商,而上游原厂给予公司的账期一般短于公司给予下游客户的账期,因此电子元器件分销行业对分销商的资金投入要求较高。

此前,证监会针对中电港IPO申请文件的反馈意见曾要求公司说明公司负债主要由流动负债构成且短期借款占比较高的原因及合理性。

对于流动资金的占用,还导致公司经营活动现金流量净额持续为负值。数据显示,报告期各期,公司经营活动现金流量净额分别为-16.72亿元、-10.39亿元、-17.38亿元和-62.62亿元。如果未来公司无法合理通过多种渠道筹措资金或融资成本出现大幅上升,公司的经营业绩也将面临不利影响。

境外收入占比2成,面临国际贸易摩擦风险

我国电子元器件行业起步较晚,我国企业仍与国际领先厂商存在较大差距,尤其在高端集成电路行业依旧存在被国外“卡脖子”局面。根据信通院《中国工业经济发展形势展望(2020 年)》的数据显示,我国在核心基础零部件、关键基础材料、基础技术和工业等产业对外技术依存度在 50%以上。

而近年来,国际贸易摩擦不断,部分国家通过贸易保护的手段,对中国电子信息产业的发展造成不利影响。从销售地区来看,中电港来自境外的业务收入占比达到了20%以上,这使得公司面临的贸易摩擦风险较高。

数据显示,报告期内,公司授权分销业务代理的国际产品线占主营业务收入比例分别为27.68%、28.05%、28.84%和 27.85%。此外,公司的下游客户也涵盖多个头部知名电子制造商。

公司收入结构(按地区分)

图片来源:中电港招股书

若未来国际贸易摩擦加剧,公司可能因国际贸易管制措施无法采购部分国外原厂产品,下游客户产能需求也可能因此下降,这都将对公司的经营业绩产生不利影响。

对于中电港IPO后续进展,《洞察IPO》将持续关注。

原文标题 : 中电港IPO:短期偿债风险高,经营活动现金流持续流出,利润水平低于行业平均