MCU也被称为微控制单元,是将CPU、SRAM、Flash、 计数器及其它数字和模拟模块集成到一颗芯片上,构成一个小而完善的微型计算机系统。受益于近些年来工业电子、汽车电子需求的爆发,MCU市场也是水涨船高,赛道火热。

本文将针对全球头部MCU企业进行分析,同时附上福利之深度报告分享《半导体行业MCU深度报告》!添加下方小助手微信回复关键词【MCU】立即获取。

(添加小助手二维码获取干货报告)

近日,知名调研机构IC Insights发布报告指出,去年受益于疫后经济复苏,MCU市场供不应求,销售单价、出货量同步增加,推升MCU产值在2021年冲上202亿美元,创历史新高。从出货量来看,2021年MCU出货量高达312亿颗,较上一年同比增长13%;平均售价攀升了12%,是自1990年代中期以来的最高年度增幅。

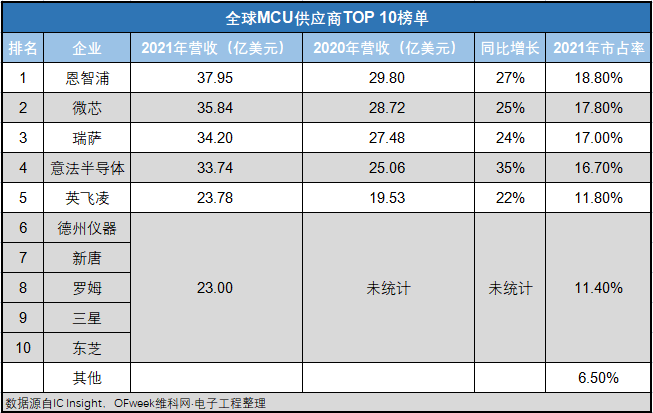

前10大龙头市占率93.50%

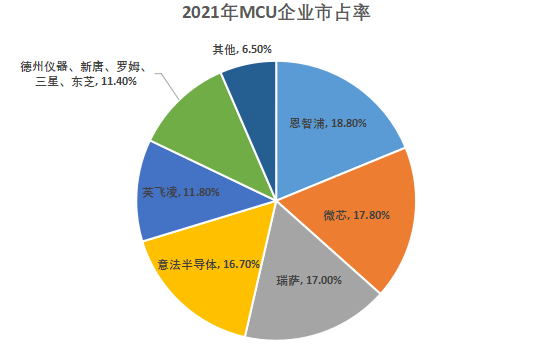

具体来看,前10大MCU供应商分别为恩智浦、微芯、瑞萨、意法半导体、英飞凌、德州仪器、新唐、罗姆、三星、东芝。从排名情况来看与前一年几乎无异,除了一家位于中国台湾的新唐半导体上榜以外,其余九家均是来自海外的芯片巨头。

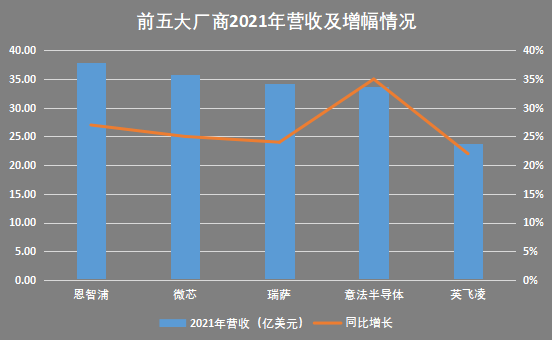

值得注意的是,前5大厂商中,恩智浦以37.95亿美元销售额排在了第1位,2021年市占率高达18.80%。可以看到,紧随其后的3家企业在营收表现上差距并不大,分别为微芯(销售额35.84亿美元,市占率17.80%)、瑞萨(销售额34.20亿美元,市占率17.00%)、意法半导体(销售额33.74亿美元,市占率16.70%),英飞凌(销售额23.78亿美元,市占率11.80%)则略有差距;从增幅情况来看,意法半导体以35%的同比增长排在了头名,其他4家增幅则在20%-30%之间。

值得探讨的是,排在第6-10名的厂商,德州仪器、新唐、罗姆、三星和东芝5家企业2021年销售额加起来也只不过23亿美元,甚至不及第5名的英飞凌。在市占率上也堪堪与之平齐,合计为11.40%。从下放这张图表可以很直观的看出,前5大厂商可以说是瓜分了绝大部分MCU市场份额,占据绝对优势地位。在10大厂商以外,剩余企业仅拥有6.50%市场份额。

车用MCU成为增长点

接下来我们从排名靠前的几大厂商具体业务情况分析。笔者注意到,在恩智浦此前公布的2021年全年业绩报告中提到,2021年的收入同比增长28.5%,主要是由于公司所有四个重点终端市场的复苏增长,其中以战略为重点的汽车、工业和物联网终端市场大幅增长。

恩智浦表示,汽车终端市场增长原因是对恩智浦嵌入式汽车处理解决方案的需求显着增加,包括解决向域和区域处理转变的解决方案。此外,客户采用恩智浦的雷达产品用于ADAS安全产品,以及对先进模拟产品的需求反弹,包括对支持电动汽车动力传动系统的解决方案的需求,促成了强劲的同比增长。在面对新能源技术的多项挑战,恩智浦还提供包括处理器、车载网络传感器、驱动、模拟前端、有主动安全功能的电池管理整体解决方案,让客户在使用时能够更好地实现系统级部署。

同样在汽车领域增长强劲的还有瑞萨,瑞萨发布的2021年度的财务业绩中提到,公司2021年营收的增长可观,汽车业务的贡献很大。财报显示,2021年度的汽车业务收入为4623亿日元,同比增长35.6%,这主要是源于汽车减产后的复苏,其中“汽车控制”和“汽车信息”类别的销售额均有所增长,2021年度汽车业务非公认会计准则的营业利润为1224亿日元,同比增长153.2%。

据瑞萨汽车业务主管Takashi Kataoka表示,预计汽车芯片的强劲需求将推动销售继续增长。今年,预计汽车生产将从去年的供应限制中反弹,从而提振对汽车芯片的需求。他还指出,汽车库存仍处于历史低位。此外,对汽车芯片的需求还受到向电动汽车和ADAS等技术转变的推动。在全球半导体短缺的背景下,瑞萨电子预计,继2021年的强劲表现之后,其收入和利润将在2022年实现强劲增长。

意法半导体的2021年全年财务业绩中没有具体提到汽车业务方面的进展,但在其2021年第四季度的财务数据中发现,意法半导体汽车和功率器件营收12.26亿美元,同比增长28.6%;营业利润增长129.5%,达2.16亿美元,营业利润率为17.6%。意法半导体首席执行官Jean-Marc Chery此前表示,2021年ST的资本支出达到大约21亿美元,其中14亿美元将投入全球产能扩建,7亿美元将用于ST的战略计划,为未来做准备。这里的战略计划包括在建的意大利Agrate 300mm(12英寸) 晶圆新厂、意大利Catania的碳化硅(SiC)工厂和法国Tours的氮化镓 (GaN)工厂。此外,ST也在继续投资扩建在意大利Catania和新加坡的SiC产能,以及投资供应链的垂直化整合。计划到 2024年将SiC晶圆产能提高到2017年的10倍,以支持众多汽车和工业客户的业务增长计划。

此外,笔者发现英飞凌首席营销官就在上个月接受媒体采访时表示,包括尚未确认的订单在内,2022年1-3月英飞凌积压的订单金额已经从去年四季度的310亿欧元增长了19.4%,达到370亿欧元(约合人民币2633.62亿元)。这个数字是英飞凌2021年营收111欧元的三倍有余。更令人惊讶的是,这些订单当中超过五成是汽车相关产品,75%的订单在未来12个月内才能交货。Helmut Gassel进一步指出,虽然对于芯片来说,整体环境比去年更具挑战性、消费者信心下滑,个人电脑、电视和智能手机相关需求正在减弱,但另一方面,结构性驱动因素导致汽车、工业、可再生能源和智能设备需求非常强劲,特别是电动车、可再生能源将为芯片业创造出新的需求。

相比之下,车用领域不是微芯的业务重点,其更聚焦于中低端工控、消费电子等。而工业领域,同样也是上述几家企业的布局重点。

总体而言,全球汽车芯片供应紧张问题影响深远,车用MCU供应问题一直为业界所困扰,尤其是2022年的发展情况更是备受关注。要知道,一辆燃油汽车需搭载几十颗MCU芯片,升级到智能汽车时代,对MCU芯片的需求量则提高到100~200颗之间。

从整个汽车电子结构来看,不论是车身动力、整车控制、信息娱乐、辅助驾驶等智能化功能,还是ESP车身稳定系统、ABS防抱死制动系统、发动机ECU等智能化系统,都少不了MCU芯片的身影。可以说在一辆汽车所装备的全部半导体器件中MCU约占三成。显然,从传统燃油车到智能电动汽车的转变,意味着汽车电气化、网联化、智能化、共享化加速演变,这些MCU大厂也凭借自己深厚的积淀,收获了诸多利好机遇。