2022年已经度过一半,半导体产业在过去的半年里起起伏伏。在这半年中,半导体产业的全球市场发生了变化,需求和供应相较于去年有了不一样的转变;同时产业中也出现了曾经预测的新工艺与技术等。

ICVIEWS对半导体产业的2022上半年进行了总结,五大“风向标”全方位展示半导体产业的现状。

产业链:需求疲软与代工涨价双重压力

去年年底时,半导体可谓火热。由于需求火热且产能紧张,晶圆代工厂赚的盆满钵满。台积电的市值甚至达到6000亿美元,成为亚洲市值最高的公司。与此同时,三星、英特尔也纷纷宣布扩产、建厂。

而2022年上半年,半导体市场发生了变化。在新冠疫情持续三年后,电脑、平板、手机等需求逐渐下滑。2022年第一季度全球智能手机出货量为3.112 亿部,同比下降 11%。Gartner预计到今年年底全球PC出货量将下降9.5%。

半导体产业在经历了2021年的供应不足之后,许多企业此前积累的库存开始释放,半导体行业正从全面缺芯转变为结构性缺货。

模拟芯片、面板驱动IC、MCU、GPU、DRAM、NAND Flash、NOR Flash等芯片价格持续下跌,甚至MLCC、电阻等被动元件价格也持续承压。

与此同时,半导体材料价格不断上调。硅晶圆大厂胜高(SUMCO)计划在 2022 年至 2024 年调高长期合约价格约 30%,昭和电工从 2023 年 1 月起,也要将芯片制造的高纯气体价格提高 20% 以上。

上游厂商的高成本将通过晶圆代工厂转嫁到IC设计公司。台积电表示将从2023年1月起,将大多数制程的代工价格上涨约6%,三星计划今年把半导体生产费率提高多达20%,以此以应对材料和物流成本上升压力。

在此种状态下,设计厂的盈利将同时都受到下游客户与上游代工的双重挤压。

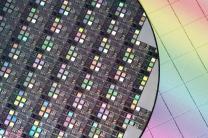

工艺:3nm揭开面纱、Chiplet成为热点

2022年的上半年也将先进制造推向一个新高峰。讨论火热的3nm制程上,台积电进一步拓展了3nm,除了基础的N3工艺外,还衍生出了N3E、N3P、N3S和N3X的四种制造工艺。同时N3工艺也有望在今年下半年开始大规模生产,实际芯片将于2023年初交付给客户。三星更是直接宣布,已经开始在其位于韩国华城的工厂大规模生产3nm芯片,历经艰险’的三星3nm终于尘埃落定了。

此外,对先进制程的探索仍在继续,一直在传言中的2nm展现的更加清晰。台积电在今年上半年的技术研讨会上,首次清晰的披露其2nm的计划。目前来看,尽管对于2nm的架构选择一直有很多争议,但台积电、三星、英特尔都选择了GAA开发2nm。

工艺方面除去制程的进步,封装方面的探索让“Chiplet”成为2022年上半年的热门词汇。在今年3月,英特尔联合AMD、Arm、高通、台积电、三星、日月光、谷歌云、Meta、微软等行业巨头成立Chiplet标准联盟,制定了通用Chiplet的高速互联标准UCIe,使得Chiplet不再成为少数人的游戏。同时,针对未来的数据中心市场,英特尔、AMD、英伟达都先后推出了CPU+GPU类型的混合芯片。可以预见,下一顶级芯片也将会是多芯片设计。

趋势:硅光、忆阻器、碳化硅等新技术、新材料崛起

在今年上半年,摩尔定律的极限仍然是人们讨论的重点。半导体也通过对新技术、新材料的探索向继续延续摩尔定律。而这其中,硅光芯片是今年的火爆词汇。光芯片曾经在与电子芯片的竞争中落后,但由于光子芯片采用频率更高的光波作为信息载体,较于电子芯片有独特优势。也因此,将光子芯片与成熟电子芯片技术相融合的硅光技术成为探索的未来主流形态。

在2022年上半年,英特尔和英伟达投资Ayar Labs,华为入股微源光子及长光华芯,格芯推出新硅光子技术,新思科技成立OpenLight公司,种种举动都反映这半导体产业对于硅光技术的态度。

此外,在晶体管方面,忆阻器成为重点。由于忆阻器的可以突破晶体管无法小于原子间距的问题,学术界提出忆阻器将成为新的开关技术标准。中国国内的忆阻器成果颇多,清华大学、中科院微电子所等都在忆阻器方面取得新进展。

在新型材料方面,第三代半导体不再只是纸上谈兵。搭载意法半导体碳化硅器件的特斯拉Model3的问世,将特斯拉的逆变器效率从Model S的82%提升至Model3的90%,并降低了传导和开关损耗。由此也正式拉开了碳化硅“上车”的序幕。

英飞凌将为中国整车厂的电动汽车逆变器和车载充电机应用提供产品,合同总金额达到上亿欧元。意法半导体已经搭上特斯拉,碳化硅产品已经在75个客户的98个项目中送样测试。国内方面,闻泰科技披露其碳化硅技术研发进展顺利,碳化硅二极管产品已经出样;三安光电的碳化硅二极管已经拓展送样客户超过500加,出货客户超过200家,超过60中碳化硅二极管进入量产阶段。

地区博弈:国家焦虑不断升级

当半导体成为全球政治博弈的重要筹码时,无法全部掌控半导体产业链,将是危险的。特别是在美国的渲染下,加强半导体产业成为众多国家或地区的重要事项。

失去芯片制造业的美国认为半导体产能70%集中于中国台湾地区是不安全的,也正因如此,在2021年提出了“芯片法案”,希望借此刺激美国晶圆制造产业。当然,砸钱是有用的。英特尔、台积电、三星、环球晶圆都表示将赴美建厂。英特尔计划在美国俄亥俄州建造至少2个芯片制造厂、台积电在亚利桑那州兴建一座120亿美元(约合人民币804.56亿元)的5纳米厂。

但在今年上半年,“芯片法案”似乎无法起到刺激产业的作用。究其原因在于时间,芯片法案已经提出逾一年,在美国众议院与参议院的轮番踢皮球下,半导体企业的期待变成了失落的等待。

现在,英特尔已无限期延后俄亥俄州200亿美元芯片厂,日经亚洲报道称,英特尔表示,“芯片法案的进度比原本预期缓慢,不知何时才能敲定”。台积电也表示在美建厂的速度视美国政府的补贴而定。

美国的制造“焦虑”似乎已经无法在唤醒大厂的兴趣。

除去美国,日本也同样有“焦虑”,但日本的焦虑是关于其一直占据优势的功率半导体。尽管2021年日本企业在功率半导体公司销售额排名前十位中占据五席,但相较前一年其合计市占率下降的1.2个百分点。日经也多次因此发出担忧,认为中国大幅增产的功率半导体可能会抢夺日本的市场份额。

兴起力量:中国半导体实力不断增长

在2022年上半年,中国半导体出现了很多惊喜。从政策来看,上半年中各地方政府开始推出重磅政策。其中深圳大手笔的规划了对半导体与集成电路产业的布局。提出到2025年,产业营收突破2500亿元,形成3家以上营收超过100亿元和一批营收超过10亿元的设计企业,引进和培育3家营收超20亿元的制造企业。

此外,深圳地区发力存储产业,深圳国资成立50亿DRAM芯片企业,并且任命坂本幸雄为首席战略官。要知道,坂本幸雄是日本半导体产业的领袖,是前尔必达存储社长。这些举措,透露出了深圳进一步发展半导体的决心。

此外,合肥、济南也在上半年先后发布集成电路本地化政策,以推动当地半导体的发展。合肥对集成电路设计企业、高校院所对拥有自主知识产权产品开展多项目晶圆(MPW)流片,按照流片费用70%给予补助,年度补助总额最高300万元(高校院所最高150万元)。济南提出在半导体方面,到2025年培育8-10家龙头企业,20家以上具有核心竞争力的领军领先企业,形成500亿级产业规模。

中国的产业创新方面,上半年最为重要的方向是存储大厂长江存储将跳过原定 192 层技术,直接挑战 232 层 NAND,并于 2022 年底量产。这是什么概念?根据此前韩国研究机构OERI的一份报告,其表示中韩闪存技术差距目前已经缩短至两年,理由是三星和SK海力士明年初会量产超200层闪存,长江存储则要到2024年。比预测中提前两年量产,这代表着中国存储差距的不断缩小。

中国的半导体发展势头凶猛。数据显示,在过去四个季度中,全球20家增长最快的芯片行业公司中,有19 家来中国大陆。彭博社对此评价为:“遭受美国制裁后,中国芯片行业增速比全球任何地方都快。”

到现在,2022年已经过半。在2022年疫情依旧没有过去,半导体在疫情的影响下一点点变化。上半年过去,那些预计2022下半年实现的量产与突破,是否能够准时兑现,ICVIEWS将持续观察。

原文标题 : 五大“风向标”,全方位展示半导体产业现状