2021年新冠疫情告一段落,半导体行业开始陷入衰退。

NHK新闻报道称,丰田、电装、索尼集团、NTT、NEC、软银、铠侠、三菱日联银行等八家公司成立了一家新的半导体公司“Rapidus”。据报道, 2027年,将在2nm工艺节点量产先进逻辑半导体。

笔者听到这个消息后退缩了,心想这已经不是什么令人愤慨的事了。因为这是一个“不可能完成的任务”。

第一,2nm逻辑半导体谁设计,谁开发工艺,谁量产?投资公司中有两家半导体制造商。但是,生产 CMOS 图像传感器的索尼将要附加到传感器的逻辑半导体的生产外包给台积电。此外,生产NAND闪存的铠侠将SSD存储设备所必需的控制器的设计和生产外包。它仍然由台积电生产。

也就是说,聚集在Rapidus的8家公司中,并不包括有能力设计、开发和生产逻辑半导体的半导体厂商。而在日本,九代以前只有40nm级别的工程师。Rapidus 打算在哪里以及如何聚集工程师来开发 2nm?

01

难以部署和处理 EUV

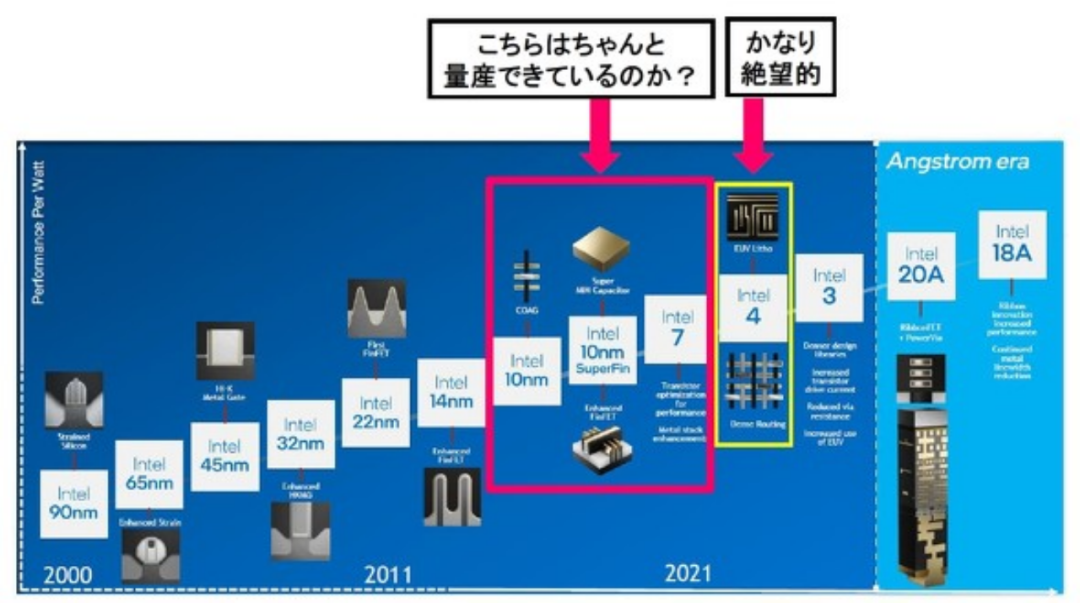

决定性的问题在于,2nm逻辑半导体量产所必需的尖端EUV(极紫外)曝光设备(以下简称EUV)无法立即获得,即使获得也非常困难。很难处理。EUV 只能由荷兰的 ASML 生产,尖端半导体制造商的需求量很大,听说目前有 100 台的等待名单。Rapidus 还表示,EUV 将在两年后,即 2024 年底上市。

此外,掌握EUV相当困难。目前领先的台积电在2018年实践了100万张EUV曝光,2019年首次量产7nm+孔EUV。之后,2020年推出了将EUV应用于布线的5nm,但目前3nm的推出举步维艰。

三星电子因为晶圆代工厂规模小,所以租下了庞大的DRAM厂的一部分来练习EUV曝光30万到40万张,但似乎还不够,7nm和5nm的良率也很低。更糟糕的是,它传闻3nm这边的尖端已经无药可救了,他们正在为2nm修炼。

2021年推出EUV的Intel,听说计划在2022年首次应用EUV的技术节点“Intel 4”生产的处理器“Meteor Lake”开局不佳,出货量2023年也比较可疑。(此事与本文主题直接相关。)

就这样,领先的半导体制造商都在努力推出使用 EUV 的尖端半导体。在这种情况下,无论怎么想,对于只有40nm水平能力的日本来说,跨过32nm、28nm、22nm、16/14nm、10nm、7nm、5nm、3nm并开始大量研制都是不合适的。

02

雷曼冲击相提并论的存储器衰退

关于Rapidus笔者想说的很多(比如2nm是干什么用的?),但是这篇文章的主题不是Rapidus。这不是一个梦幻般的故事,而是要应对摆在面前迫在眉睫的半导体衰退。

事实上,笔者淡淡地想到了最近半导体需求的下降,说:“关于经济衰退,经济衰退有很多大惊小怪,但无论如何不会有什么大不了的,笔者相信它会很快恢复。” 然而,当笔者分析 2022 年 11 月上旬到达的世界半导体市场统计数据 (WSTS) 的数据时,笔者的脸色变得苍白。当前的经济衰退有可能与雷曼兄弟冲击一样严重,甚至更糟。在这篇文章中,笔者想讨论细节。

03

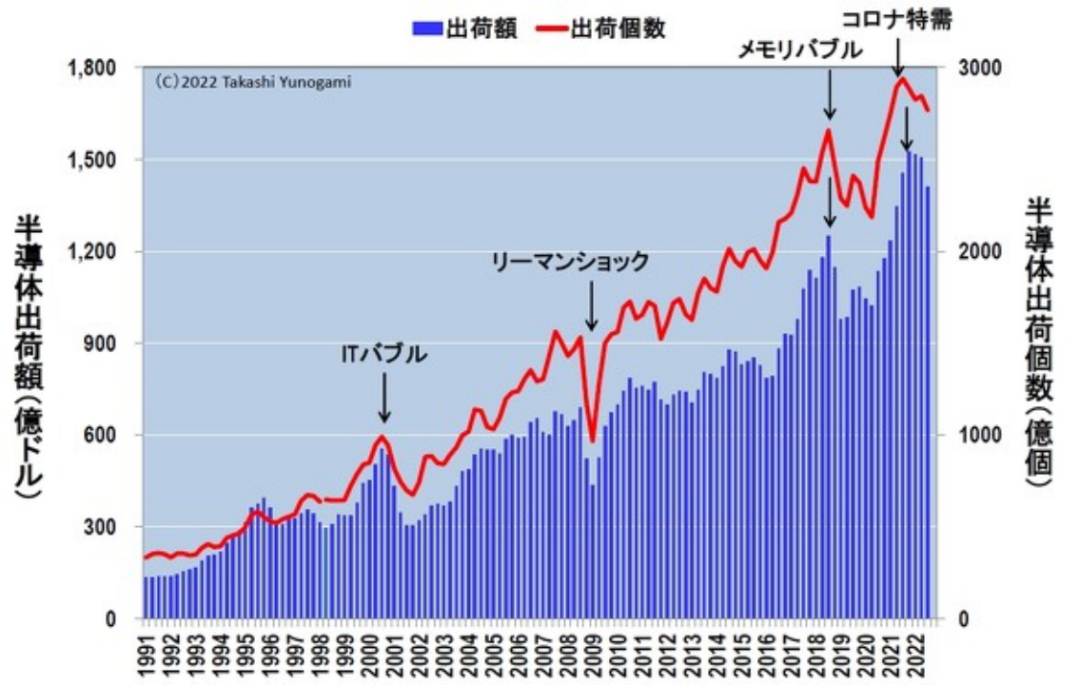

全球半导体出货量和出货量

图2显示了世界半导体的季度出货值和出货数量,出货金额和出货数量将在2021年下半年达到峰值。

图2:世界半导体季度出货值和出货量(至2022年Q3)

来源:作者根据WSTS数据制作

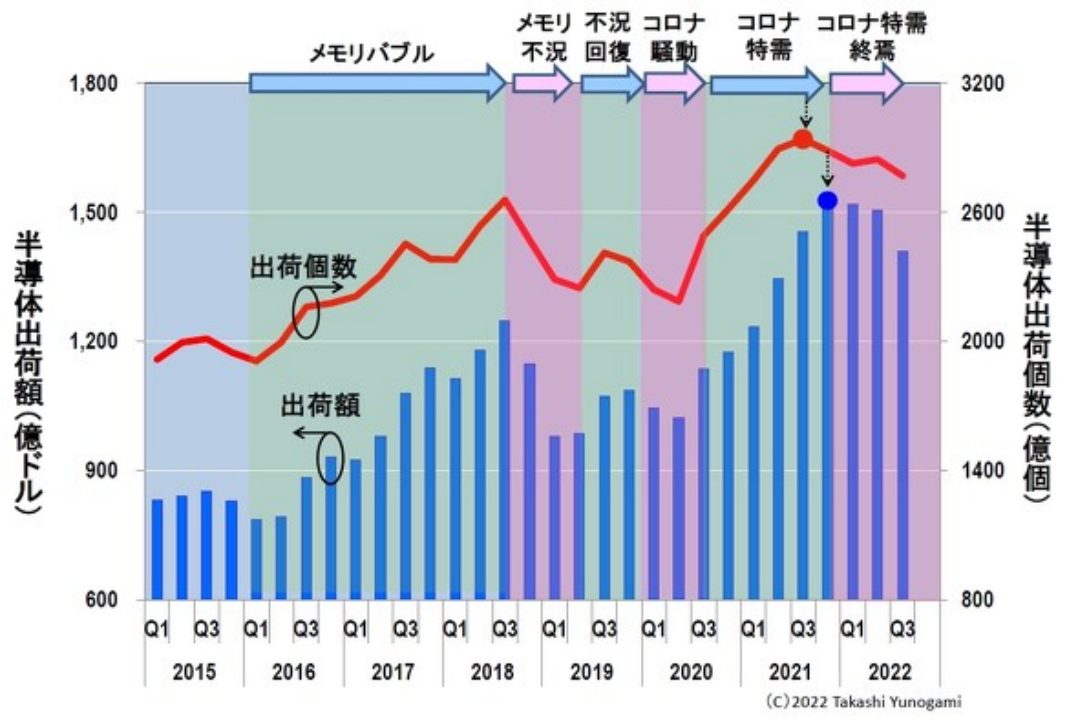

从2015年开始的扩张来看,可以看到出货量将在2021年第三季度(Q3)达到峰值,出货量将在同年第四季度达到峰值(图3)。但此后的下跌似乎并没有那么糟糕。

图3:世界半导体季度出货额和出货量(2015-2022 Q3)

来源:作者根据WSTS数据制作

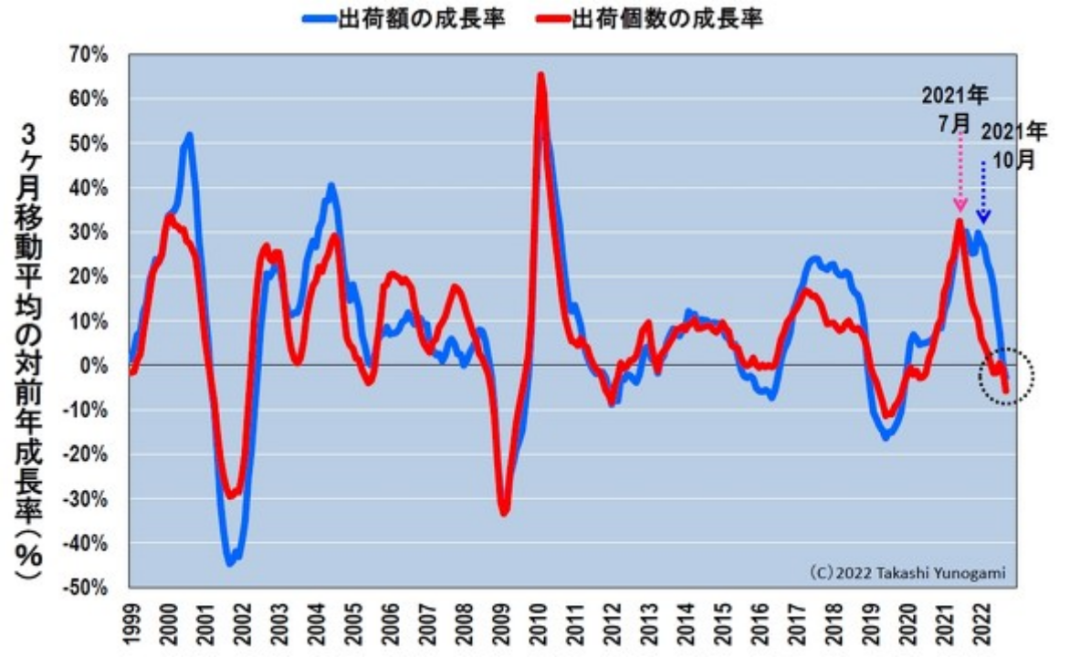

看图4所示的3个月移动平均同比增长率,确实2022年9月的出货数量为-5.8%,出货金额为-2.8%,较之前有所下降年。它没有像当时那样下跌超过负 30%。笔者认为这没什么大不了的。

图4:全球半导体出货金额及出货量3个月移动平均值同比增幅

来源:作者根据WSTS数据制作

05

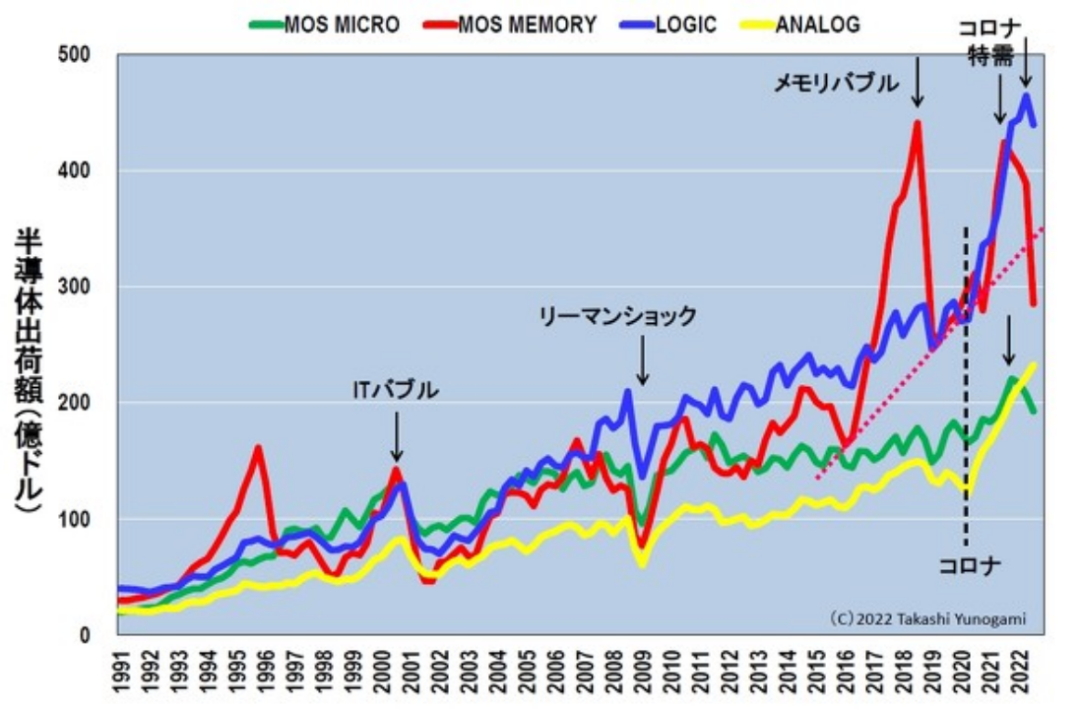

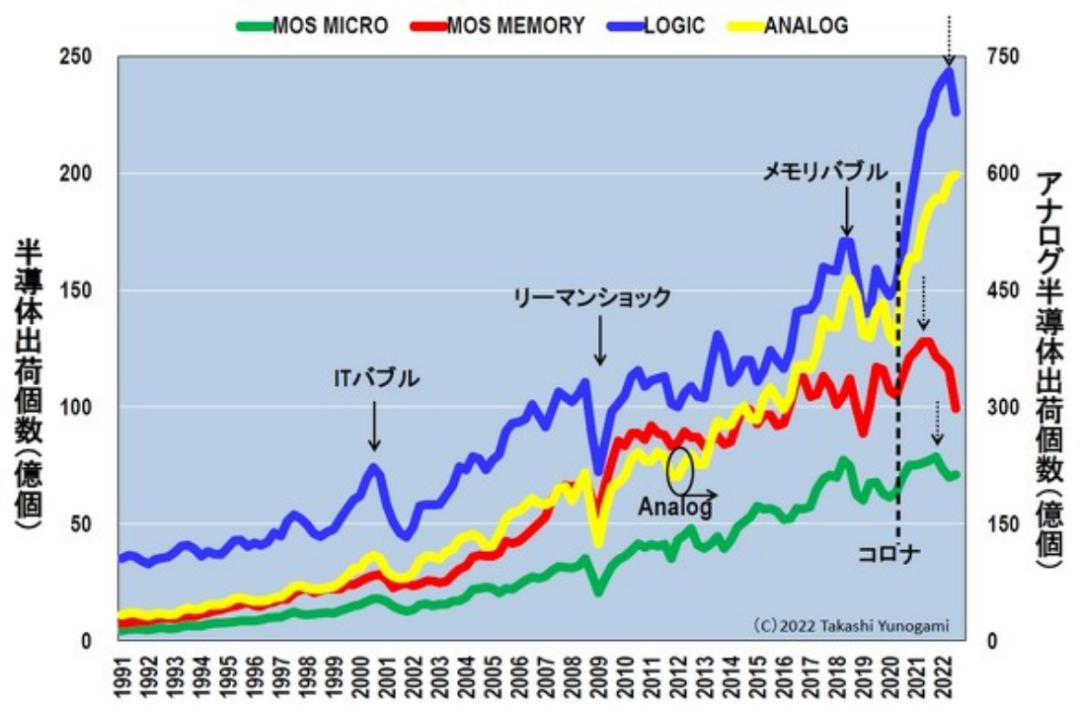

按类型分列的半导体季度出货量

当笔者绘制按类型划分的半导体季度出货值图表时,笔者感到非常惊讶(图 5)。包括DRAM和NAND在内的Mos Memory大跌。就Mos Memory而言,跌幅比雷曼冲击还要惨。也可能比存储器泡沫破灭时更糟糕。

图 5:按类型分列的半导体季度出货量(截至 2022 年第三季度)

来源:作者根据 WSTS 数据创建

回顾2015年之后的这段时间,内存泡沫也被称为“超级周期”,从2016年Q2开始,2018年Q3见顶,2019年Q1触底(图6)。不过,触底的2019年Q1的Mos Memory出货值并未跌至2016年Q2的水平。如红色波浪线所示,Mos Memory有一定的增长潜力,恰好落在了增长潜力的延伸上。

图 6:按类型分列的半导体季度出货量(2015 年第一季度至 2022 年第三季度)

来源:作者根据 WSTS 数据创建

在需求崩溃的情况下并非如此。由于新冠特殊需求,增长从2020年Q4开始,2021年Q3见顶,2022年Q2-Q3急剧回落。2022 年第三季度的出货量下降到与新冠特殊需求开始时的 2020 年第四季度几乎相同的水平。就像内存泡沫破灭的时候,不是在某个增长率的延伸上,而是已经跌破那个了。而在 2022 年第四季度之后,它可能会进一步下降。

在 Mos Memory 之外,Mos Micro 分别在 2021 年第四季度和 Logic 在 2022 年第二季度达到顶峰。毕竟,在 2022 年第三季度,Analog 是唯一一家增长的公司。

06

按类型分列的半导体季度出货量

接下来,按类型查看半导体的季度出货量(图 7)。虽然没有出货量那么多,但Mos Memory的跌幅似乎是最严重的。另外,Logic和Mos Micro都已经见顶,和出货量一样,只有Analog在增长。

图 7:按类型分列的半导体季度出货量(截至 2022 年第三季度)

来源:作者根据 WSTS 数据创建

看2015年以后的扩张,Mos Memory在2021年Q3见顶,Mos Micro在同年Q4见顶,Logic在2022年Q2见顶,只有Analog在阶梯式增长(图8)。

图 8:按类型分列的半导体季度出货量(2015 年第一季度至 2022 年第三季度)

来源:作者根据 WSTS 数据制作

据报道,许多半导体的短缺问题已经得到解决,导致供过于求,但只有车载半导体的短缺问题没有得到解决。缺失的车载半导体似乎是Analog,唯一继续增长的。该模拟包括传感器和功率半导体。这些仍然短缺,人们认为汽车的产量正在持续下降。

下面重点关注Mos Memory中的DRAM和NAND,出货量和出货数量都出现了暴跌。

07

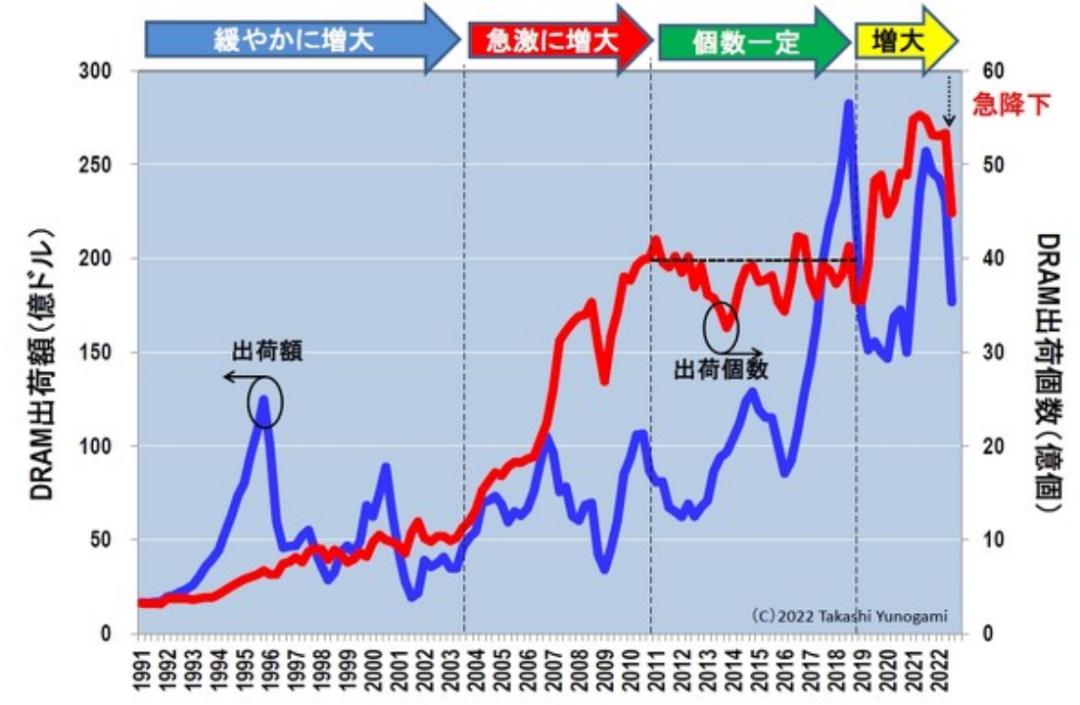

DRAM 季度出货量和出货量

图 9 显示了 DRAM 出货价值和出货量的季度趋势。这张图让笔者思考。2022 年第三季度出货量的急剧下降是可以理解的。但是,没想到连出货量都降得这么厉害。

图 9:各季度 DRAM 出货价值和出货量趋势(截至 2022 年第三季度)

来源:作者根据 WSTS 数据制作

DRAM的出货量有以下历史背景。首先,它从 1991 年到 2003 年左右略有增加。然而,从2003年到2011年,出货量增长迅速。这是因为中国等被称为金砖四国的发展中国家实现了经济发展,PC、手机和各种电子产品对DRAM的需求迅速扩大。

不过,从2011年到2018年,每季度DRAM出货量稳定在40亿颗左右。这是因为很多现有的DRAM厂商已经被淘汰,而自从尔必达内存在2012年破产被美国美光科技收购后,DRAM厂商基本上就是三星、SK海力士和美光了。相信这是由于合并公司。笔者推测,这3家公司在合并的基础上进行了生产调整,导致DRAM出货数量趋于平稳。

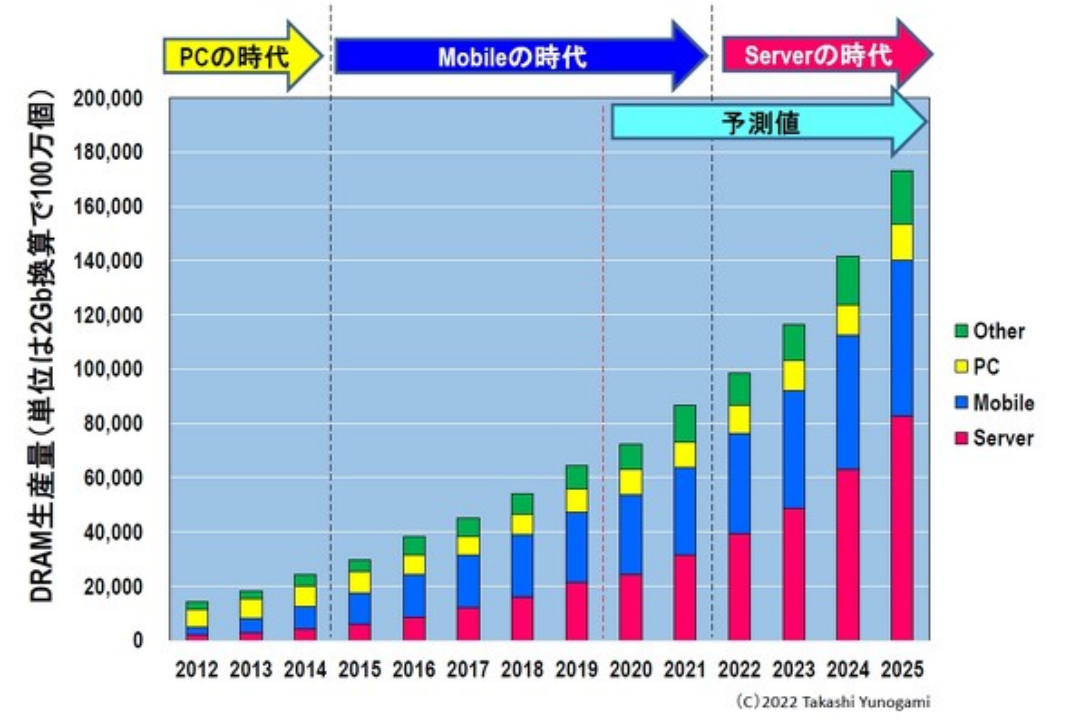

不过,自2019年以来,DRAM出货量逐年上升,达到约55亿颗。直到 2014 年左右,DRAM 的主要用途是用于 PC。2015年后,手机(即智能手机)成为DRAM的主角。预计2022年后,服务器用DRAM将取代移动设备,成为DRAM的主战场(图10)。

图 10:DRAM 各应用产量(单位:100 万片换算为 2Gb)

来源:TrendForce

事实上,根据 Business Korea 于 2022 年11 月 2 日发布的“服务器 DRAM 成为三星电子和 SK 海力士的摇钱树”,到 2022 年服务器 DRAM将达到 684.86 亿千兆比特,而移动 DRAM 将达到 662.72 亿千兆比特。据报道,已超出使用范围。

随着DRAM的主战场转向服务器用,三星、SK海力士、美光放弃“暗中勾结”,开始争夺服务器用量霸主地位。因此,人们认为2019年后DRAM的出货量会有所增加。

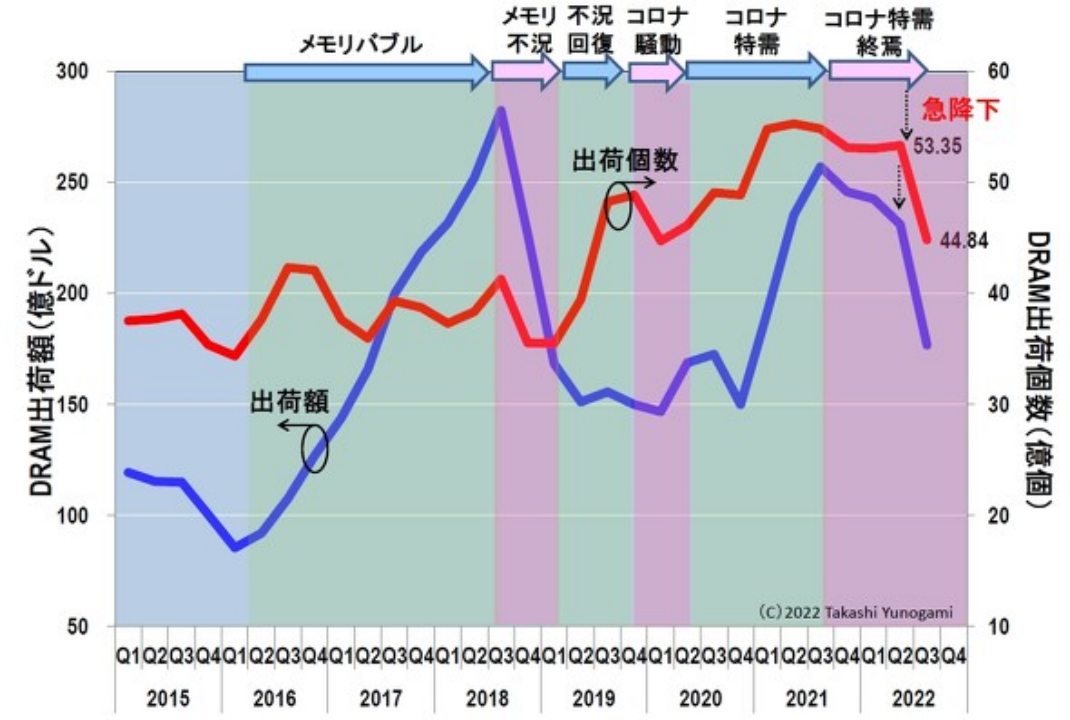

作为这一点的证据,如图 11所示,在内存衰退期间或新冠风暴期间,DRAM 出货量并未显着减少。但是,从2022年第二季度(53.35亿件)到第三季度(44.84亿件),在新冠特殊需求崩溃后,将减少8.51亿件。这让笔者很吃惊。正因为如此,笔者开始认为当前半导体行业的衰退可能与雷曼兄弟冲击一样严重,甚至更糟。

图 11:DRAM 季度出货值和出货量(2015 Q1 至 2022 Q3)

来源:作者根据 WSTS 数据制作

08

NAND 季度出货量和单位

图 12 显示了季度 NAND 出货价值和出货量。与 DRAM 一样,2022 年 Q2 到 Q3 出货量和出货量都将大幅下降。然而,与 DRAM 不同的是,NAND 出货量在 2021 年第三季度见顶,目前已经开始大幅下滑。

图 12:季度出货价值和 NAND 出货数量(截至 2022 年第三季度)

来源:作者根据 WSTS 数据制作

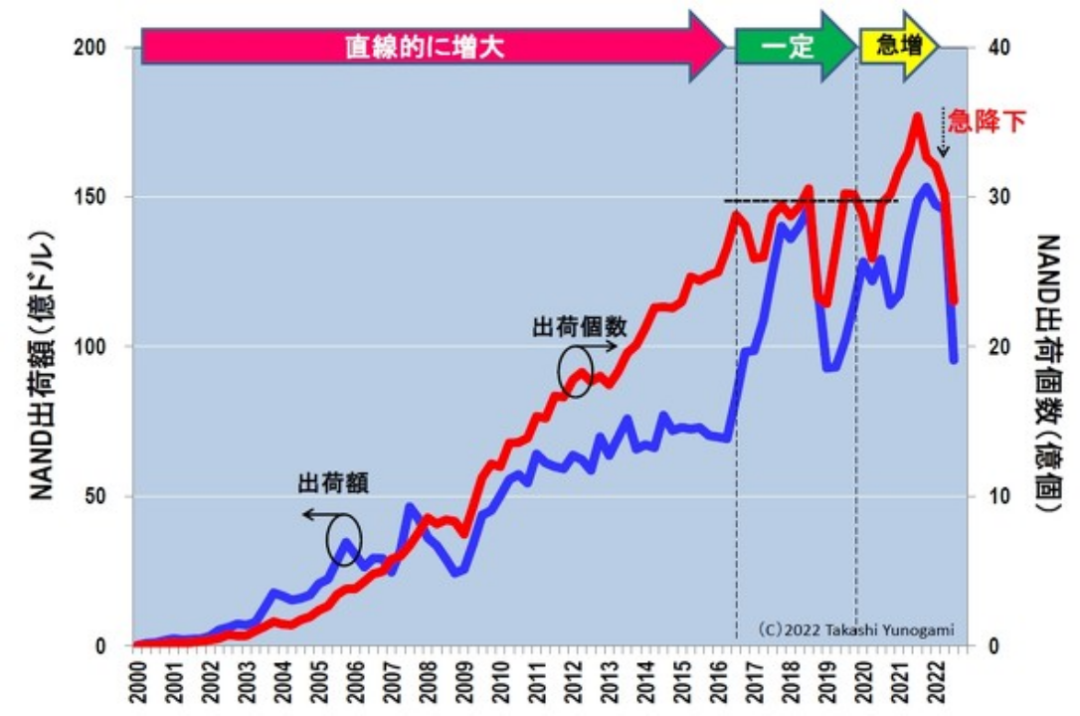

来看看从 1991 年第一季度到 2022 年第三季度的 NAND 出货量。从 2003 年左右到 2016 年左右,NAND 出货量几乎呈线性增长。这是因为NAND这种非易失性存储器相继开辟了新的市场,如数码相机、手机、音乐播放器“iPod”、PC用SSD等。

自2016年以来,NAND出货量增长停滞在30亿片左右。笔者认为这是因为 NAND 从这个时候开始就已经变成了 3D。2016年之前,二维微型化提高了存储单元的集成度,缩小了NAND的芯片面积,增加了单晶圆可获得的NAND数量。

不过,从2016年开始,提高存储单元集成度的方法已经从二维小型化转变为三维堆叠。NAND层数因此增加到48、64、96(92)、128(112)、176(162)层,但NAND芯片面积变化不大。因此,自 2016 年以来,NAND 的出货量并没有太大的增长。

细看2015年Q1至2022年Q3期间,NAND出货量在2016年Q2至2018年Q3波动中逐渐增加,随着内存衰退的到来将大幅减少(图13)。内存衰退恢复期间,有新冠动荡,又会下降。这些下降的行为似乎比 DRAM 的波动幅度更大。

图 13:NAND 季度出货值和出货量(2015 Q1 至 2022 Q3)

来源:作者根据 WSTS 数据制作

2021年Q3,新冠特殊需求结束,NAND出货量将见顶,从2022年Q2(30.18亿颗)到Q3(23.04亿颗)减少7.14亿颗。

到目前为止,已经分析了由于疫情导致的特殊需求结束后 DRAM 和 NAND 的行为,特别关注出货量。对于这两种内存,2022 年 Q2 到 Q3 的出货价值和出货数量都在直线下降。那么 DRAM 和 NAND 的价格如何变化?

09

DRAM区块交易价格

图14显示了各种类型DRAM的合同价格变化。DDR4_16G 的价格从 2021 年 9 月开始出现在 DRAM 大宗交易价格数据中,2022 年 10 月从 8.45 美元暴跌至 4.55 美元。另外,2021年12月开始贴牌的DDR5_16G价格从10.24美元暴跌至5.06美元,跌幅不到一半。

图14:大规模DRAM交易价格(2016年-2022年10月)

来源:作者根据DRAMeXchange数据制作

DDR是Double-Data-Rate的缩写,DDR4的传输速度是DDR3的两倍,最新的DDR5的传输速度是DDR4的两倍。

当存储器泡沫破灭时,那肯定是可怕的。当时作为指标的DDR4_8G(1G x 8)合同价从2018年8月的8.19美元跌至2019年10月的2.81美元。当前新冠特殊需求结束时DRAM价格的下跌可能比内存泡沫破灭时“好”一些,但仍然很糟糕。

10

NAND价格

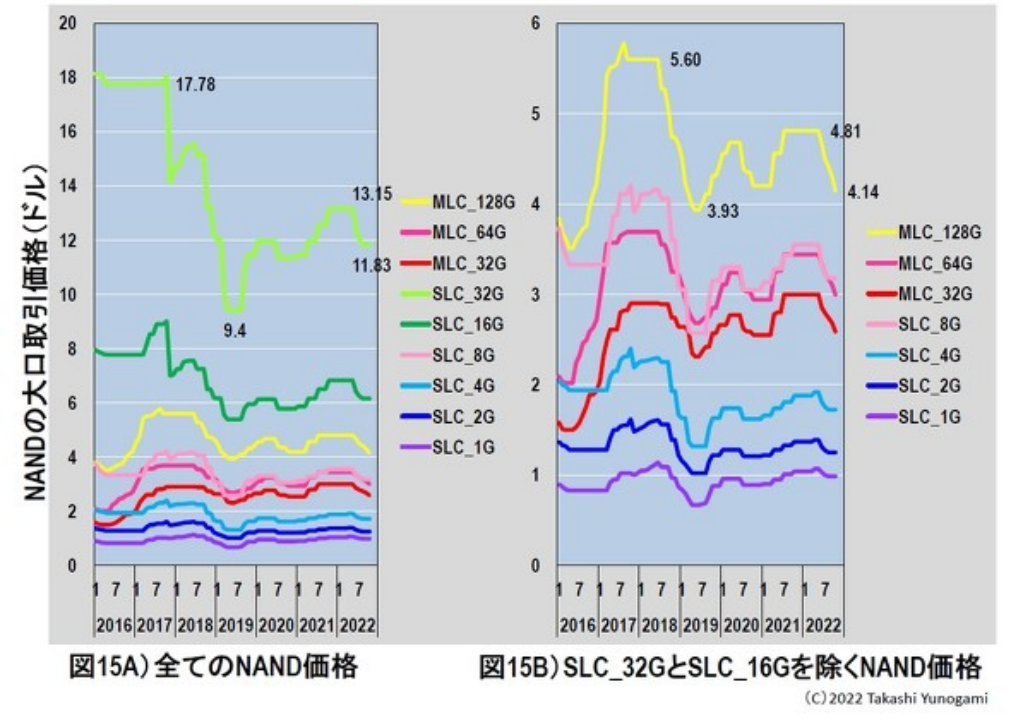

图 15A显示了笔者可用的所有 NAND 的合同价格。在NAND合约价中,SLC的32G、16G不知何故高于MLC(Multi Level Cell)的128G、64G、32G。当内存泡沫破灭时,其 SLC 从 2017 年 11 月的 17.78 美元跌至 2019 年 5 月的 9.4 美元。在这次新冠特殊需求结束时,它从 2022 年 5 月的 13.15 美元跌至 2022 年 10 月的 11.83 美元。如此看来,新冠特殊需求的下降似乎没有存储器泡沫那么严重。不过目前NAND的主流并不是SLC。

图15:大尺寸NAND成交价格(2016年-2022年10月)

来源:作者根据DRAMeXchange数据制作

因此,在图 15B 中,笔者们排除了合同价格较高的 SLC_32G 和 SLC_16G。其中,MLC_128G常用作NAND价格指标。当内存泡沫破灭时,MLC_128G 价格从 2018 年 5 月的 5.6 美元跌至 2019 年 6 月的 3.93 美元。另一方面,当新冠特殊需求结束时,它从 2022 年 5 月的 4.81 美元跌至 2022 年 10 月的 4.14 美元。合同价格肯定会下降,但不会像崩盘那么糟糕。

不过目前NAND的主流是3D NAND的TLC(Triple Level Cell),而不是MLC_128G。不幸的是,笔者不知道与 DRAMeXchange 有合同的白银会员级别的 3D NAND 的 TLC 合同价格(每年仍然是 300,000 日元)。但是,以笔者的排名,笔者可以知道 3D NAND TLC (1 Terabit) 的 Spot 价格。

图 16 显示了 3D NAND 的 TLC (1Tb) 的现货价格变化。结果发现,2022 年 6 月 23 日为 19.4 美元的现货价格在 2022 年 9 月 13 日暴跌至 12.83 美元。或许3D NAND的TLC(1Tb)合约价也这么崩?

图 16:3D NAND TLC (1Tb) 现货价格

来源:作者根据 DRAMeXchange 数据制作

11

是什么导致存储器需求下降?

迄今为止,Mos Memory的跌幅尤为严重,其主力内存DRAM和NAND的出货金额和出货数量都出现了暴跌,而且这两种内存的价格也很可能出现暴跌。解释说(虽然它可能不充分,因为没有 3D NAND 的合同价格数据)。

那么,为什么新冠特殊需求结束了,却陷入了可怕的存储器衰退?在世界范围内,对个人电脑、智能手机、数字家电和游戏机等消费产品的需求迅速下降被认为是原因。但是,笔者相信还有其他原因。那就是英特尔的低迷,其主要业务是用于 PC 和服务器的 MPU。不禁觉得类似2019年内存衰退的现象还在发生。

12

英特尔的困境潜伏在阴影中

图 17 显示了MPU、DRAM 和 NAND 的季度出货量。英特尔在 2016 年未能推出 10nm MPU。因此,决定延长14nm的寿命。另一家 MPU 厂商 AMD 从 2018 年开始将生产外包给台积电,并开始使用台积电的尖端工艺生产 MPU。为了解决这个问题,英特尔试图通过增加处理器核心数量来提高性能,同时小型化保持在 14nm。但是,增加内核数量会增加芯片尺寸。随着芯片尺寸的增大,良率必然下降,单片晶圆可获得的MPU数量也会减少。

图 17:MPU、DRAM 和 NAND 出货量(2015 年第一季度至 2022 年第三季度)

来源:作者根据 WSTS 数据制作

受此影响,全球MPU出货量在2016年Q3达到峰值1.36亿片,随后震荡下降,2019年Q1达到8800万片,比峰值减少4800万片。这导致了全球 MPU 短缺。尤其是数据中心服务器用MPU严重短缺,市场上充斥着服务器用DRAM和NAND,导致价格暴跌。

这就是造成 2018-2019 年内存衰退的原因。换句话说,英特尔自2016年以来一直未能量产10nm MPU,导致了内存衰退。

新冠特需结束后,现在不是同样的事情发生了吗?事实上,MPU 出货量在 2021 年第四季度创下 1.4 亿个的历史新高,到 2022 年第三季度将降至 1.04 亿个。这仅仅是因为 PC 需求萎缩吗?

笔者怀疑英特尔的低迷可能是其背后的原因,尽管目前还没有显现出来。那是因为云制造商仍然希望构建数据中心,这需要大量高性能服务器,而这需要英特尔的高级 MPU。供应不足难道不是当前内存衰退的原因之一吗?

13

英特尔能够量产10nm和Intel 7吗?

去年 2021 年 1 月接任英特尔第八任首席执行官的 Pat Gelsinger 宣布了英特尔的新路线图(图 18)。近日听说Intel首次量产EUV工艺节点“Intel 4”生产的MPU(如“Meteor Lake”),原计划下半年出货2022年,看来已经无望了,2023年出货也变得可疑。或许Intel认为EUV还没有掌握。

图 18:英特尔的新工艺节点路线图

来源:Ben Sell(英特尔)

“10nm”、“10nm SuperFin”和“Intel 4”之前的“Intel 7”是否可以量产?所有这些基本上都是之前英特尔路线图中的“10nm”。如果说这三代“10nm”量产有问题,全球MPU出货量下降也就情有可原了。

考虑到首次应用EUV的“Intel 4”出货陷入绝境,全球MPU出货量下滑,这可能是当前内存衰退的一个因素。

这次的存储器衰退可能与雷曼兄弟冲击一样严重,甚至更糟。为了让经济衰退不那么严重,只能让英特尔全力以赴。这是另一个 MPU 制造商 AMD 无法涵盖的规模。如果没有足够的 MPU 出货,内存价格将进一步暴跌。DRAM 和 NAND 内存制造商的情况可能会变得更糟。

笔者不得不说,“加油吧,英特尔。”

原文标题 : 可与雷曼冲击相提并论,存储器衰退行情到来