作者:周绘

出品:洞察IPO

上交所&深交所

新 股 上 市

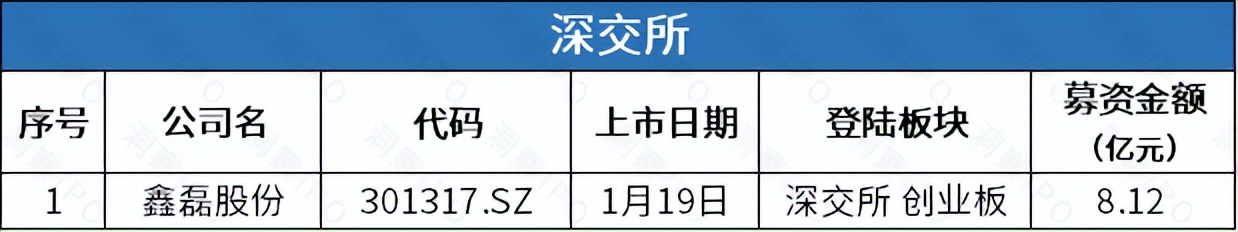

1月16日-1月29日,上交所科创板有2家公司上市;深交所创业板有1家公司上市。

数据来源:公开信息;图表制作:洞察IPO

1. 九州一轨:专注于减振降噪相关的技术开发、产品研制、工程设计、检测评估、项目服务和轨道智慧运维与病害治理,上市首日收涨23.41%,1月30日收报18.86元/股,较发行价17.47元/股涨7.96%。

2. 英方软件:专注于数据复制的软件企业,主营业务系为客户提供数据复制相关的软件、软硬件一体机及软件相关服务,上市首日收涨176.77%,1月30日收报105.97元/股,较发行价38.66元/股涨174.11%。

数据来源:公开信息;图表制作:洞察IPO

1. 鑫磊股份:主要从事节能、高效空气压缩机、鼓风机等空气动力设备的研发、生产和销售,上市首日收涨32.8%,1月30日收报24.1元/股,较发行价20.67元/股涨16.59%。

通过上市委员会审议会议

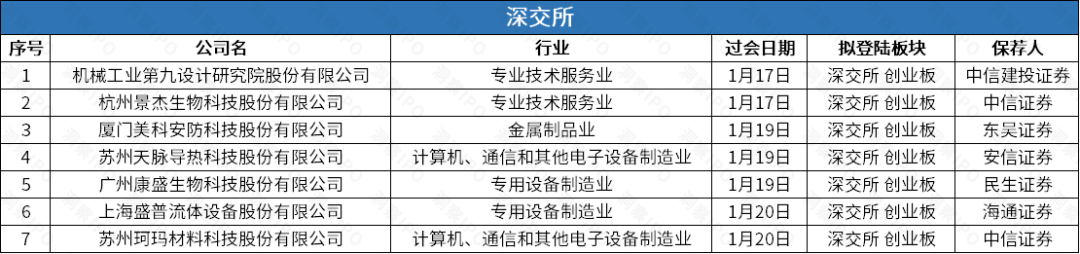

1月16日-1月29日,上交所科创板有1家公司过会;深交所创业板有7家公司过会。

数据来源:公开信息;图表制作:洞察IPO

1. 誉辰智能:主营业务为非标自动化智能装配设备、测试设备的研发、生产和销售。

数据来源:公开信息;图表制作:洞察IPO

1. 机械九院:主要向汽车行业用户提供智能工厂EPC、智能装备综合解决方案、咨询设计服务。

2. 景杰生物:以蛋白质分析技术为核心,通过提供蛋白质组学技术服务和抗体试剂产品,服务于生命科学基础研究、药物研发和临床诊疗。

3. 美科科技:专业从事精密金属及塑胶结构件的研发、生产和销售。

4. 苏州天脉:主营业务为导热散热材料及元器件的研发、生产及销售,主要产品包括热管、均温板、导热界面材料、石墨膜等。

5. 康盛生物:主要从事血液净化产品的研发、生产与销售的创新型医疗器械企业。

6. 盛普股份:专注于精密流体控制设备及其核心零部件的研发、生产和销售。

7. 珂玛科技:主营业务为先进陶瓷材料零部件的研发、制造、销售、服务以及泛半导体设备表面处理服务。

未通过上市委员会审议会议

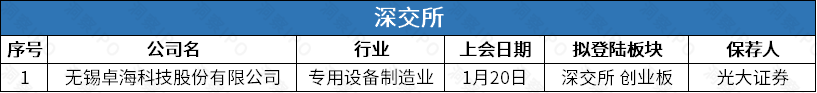

1月16日-1月29日,深交所创业板有1家公司未通过上市委审议会议。

数据来源:公开信息;图表制作:洞察IPO

1. 卓海科技:半导体前道量检测设备供应商,主要通过对退役设备的精准修复和产线适配来实现其再利用价值。上市委会议提出问询的主要问题包括技术先进性及创新性、退役前道量检测设备进出口管制等因素是否影响公司持续经营等。

递交上市申请

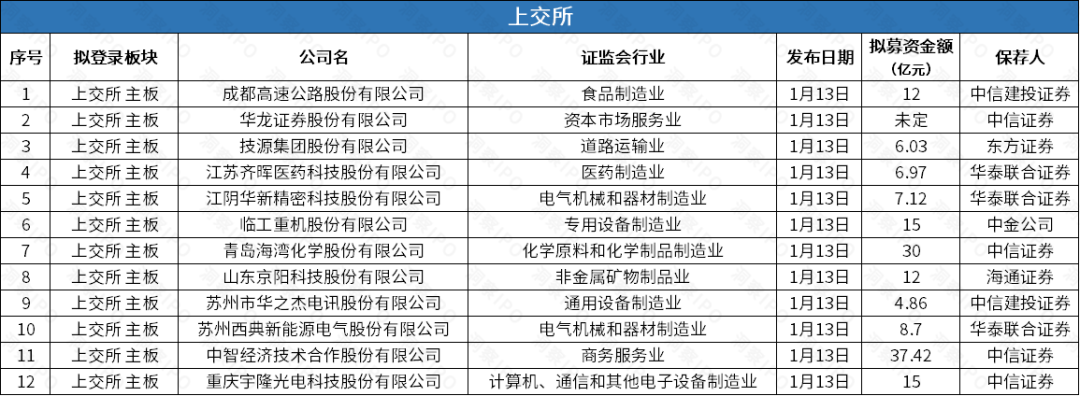

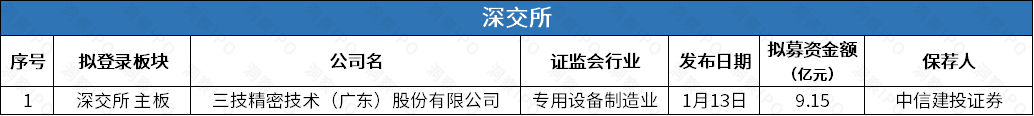

1月16日-1月29日,上交所有12家公司向主板递交上市申请;深交所有1家公司向主板递交上市申请。

数据来源:公开信息;图表制作:洞察IPO

1. 成都高速:主要从事四川省成都市及周边地区高速公路(含附属服务区)的运营、管理及发展,成品油零售业务,并同时拓展天然气经营业务。

2. 华龙证券:综合类全牌照证券经营机构。

3. 技源集团:专业从事膳食营养补充产品研发创新及产业化。

4. 齐晖医药:主要从事兽药化学原料药及相关医药中间体的研发、生产和销售。

5. 华新精科:专注于精密冲压领域产品的研发、生产和销售。

6. 临工重机:矿山设备和高空作业设备制造商。

7. 海湾化学:主营业务为氯碱化工、有机化工原料和高分子新材料以及无机硅产品的研发、生产与销售。

8. 京阳科技:主要从事针状焦的研发、生产与销售。

9. 华之杰:主要从事电动工具、消费电子等领域零部件的研发、生产与销售业务。

10. 西典新能:主营业务为电连接产品的研发、设计、生产和销售。

11. 中智股份:主营业务为人力资源服务业务。

12. 宇隆光电:主要从事精密控制板和精密功能器件的研发、设计、制造与销售。

成都高速于1月13日披露招股书

拟登陆上交所主板

1月13日,成都高速公路股份有限公司(简称:成都高速)沪市主板IPO获受理,保荐机构为中信建投证券。

招股书显示,成都高速拟发行不超过5.52亿股,计划募集资金12亿元,将用于收购成名高速公司49%股权项目、偿还银行贷款、安德服务区建设项目(一期)、成灌高速高新西服务区建设项目(含高新西服务区加油站)、补充流动资金。

成都高速主要从事四川省成都市及周边地区高速公路(含附属服务区)的运营、管理及发展,成品油零售业务,并同时拓展天然气经营业务。

截至2022年6月30日,成都高速的高速公路板块拥有成灌高速、成彭高速、成温邛高速、邛名高速、成都机场高速共计5条高速公路,网路总里程192.02公里。此外还运营管理天府机场高速公司下属天府机场高速、蒲都高速(即成都经济区环线高速公路蒲江至都江堰段)2条高速公路。

截至2022年6月30日,成都高速的能源销售板块共拥有23座加油站和4座加气站(其中4座加气站尚未投入运营);此外还运营管理成都市新华加油站、成都市华民市政加油站2座加油站,均位于四川省成都市范围内。

2019年,成都高速(01785.HK)于港交所主板上市,发行价2.2港元/股,截至1月30日收盘报1.9港元/股,总市值31亿港元。

财务数据方面,2019年-2021年,成都高速分别实现营业收入23.24亿元、20.38亿元、27.02亿元,2020年、2021年营收增幅分别为-12.29%、32.58%;净利润分别为5.48亿元、3.75亿元、6.85亿元,2020年、2021年净利增幅分别为-31.51%、82.49%。

2022年1-6月,成都高速的营业收入为13.74亿元,净利润为3.23亿元。

华龙证券于1月13日披露招股书

拟登陆上交所主板

1月13日,华龙证券股份有限公司(简称:华龙证券)沪市主板IPO获受理,保荐机构为中信证券。

招股书显示,华龙证券拟发行不超过20亿股,实际发行规模将根据公司资本需求情况、公司与监管机构沟通情况和发行时市场情况等决定,将全部用于增加公司资本金,补充公司营运资金,用于公司各项业务的发展。

华龙证券是一家由甘肃省人民政府组织筹建,经中国证监会批准的综合类全牌照证券经营机构。截至2022年6月末,在北京、深圳、重庆、浙江、四川、江苏、福建、山东、江西、陕西、湖南、内蒙古、新疆及甘肃省内各地市共设立了18家分公司和79家证券营业部,建立了覆盖全国的业务网点布局。

财务数据方面,2019年-2021年,华龙证券分别实现营业收入20.92亿元、19.08亿元、18.86亿元,2020年、2021年营收增幅分别为-8.80%、-1.12%;净利润分别为3.64亿元、4.86亿元、7.3亿元,2020年、2021年净利增幅分别为33.80%、50.13%。

2022年1-6月,华龙证券的营业收入为6.74亿元,净利润为2.12亿元。

技源集团于1月13日披露招股书

拟登陆上交所主板

1月13日,技源集团股份有限公司(简称:技源集团)沪市主板IPO获受理,保荐机构为东方证券。

招股书显示,技源集团拟发行不超过5001万股,计划募集资金6.03亿元,将用于技源集团营养健康原料生产基地建设项目、启东技源营养健康食品生产线扩建项目、启东技源技术创新中心项目、补充流动资金项目。

技源集团是一家专业从事膳食营养补充产品研发创新及产业化的国际化企业集团。是全球HMB营养素最主要的开拓者和市场推动者,主导和推动了HMB营养素在多个国家或地区的市场准入。现已发展成为全球HMB原料最大供应商和高品质氨糖、制剂等产品核心供应商。

财务数据方面,2019年-2021年,技源集团分别实现营业收入6.14亿元、7.46亿元、8.01亿元,2020年、2021年营收增幅分别为21.42%、7.43%;净利润分别为5666.51万元、4673.12万元、1.1亿元,2020年、2021年净利增幅分别为-17.53%、135.33%。

2022年1-6月,技源集团的营业收入为5.03亿元,净利润为8640.93万元。

齐晖医药于1月13日披露招股书

拟登陆上交所主板

1月13日,江苏齐晖医药科技股份有限公司(简称:齐晖医药)沪市主板IPO获受理,保荐机构为华泰联合证券。

招股书显示,齐晖医药拟发行不超过4000万股,计划募集资金6.97亿元,将用于动保原料药生产基地项目、研发中心建设项目、补充流动资金。

齐晖医药主要从事兽药化学原料药及相关医药中间体的研发、生产和销售。形成了以兽药原料药为核心,医药中间体为辅的产品体系,并凭借在原料药相关技术和成本等方面的优势,拟逐步向制剂领域延伸。

财务数据方面,2019年-2021年,齐晖医药分别实现营业收入2.48亿元、2.95亿元、5.04亿元,2020年、2021年营收增幅分别为19.28%、70.77%;净利润分别为4951.06万元、1817.79万元、8848.01万元,2020年、2021年净利增幅分别为-63.28%、386.75%。

2022年1-6月,齐晖医药的营业收入为3.75亿元,净利润为6727.58万元。

华新精科于1月13日披露招股书

拟登陆上交所主板

1月13日,江阴华新精密科技股份有限公司(简称:华新精科)沪市主板IPO获受理,保荐机构为华泰联合证券。

招股书显示,华新精科拟发行不超过4373.75万股,计划募集资金7.12亿元,将用于新能源车用驱动电机铁芯扩建项目、精密冲压及模具研发中心项目、补充流动资金项目。

华新精科专注于精密冲压领域产品的研发、生产和销售,主要产品为各类精密冲压铁芯及铁芯生产相关的精密冲压模具。

华新精科已成为国内新能源汽车驱动电机铁芯、微特电机铁芯、电气设备铁芯、点火线圈铁芯等产品的主流供应商之一,与法雷奥、台达电子、博世集团、艾尔多集团、汇川技术、比亚迪、宝马、采埃孚等知名企业建立了良好的合作关系。

财务数据方面,2019年-2021年,华新精科分别实现营业收入3.68亿元、4.22亿元、8.47亿元,2020年、2021年营收增幅分别为14.78%、100.64%;净利润分别为3610.87万元、4790.62万元、7262.62万元,2020年、2021年净利增幅分别为32.67%、51.60%。

2022年1-6月,华新精科的营业收入为5.72亿元,净利润为5627.17万元。

临工重机于1月13日披露招股书

拟登陆上交所主板

1月13日,临工重机股份有限公司(简称:临工重机)沪市主板IPO获受理,保荐机构为中金公司。

招股书显示,临工重机拟发行不超过9577.77万股,计划募集资金15亿元,将用于新能源矿山成套设备数字化工厂项目、临工中租智能工业园项目、临工重机股份有限公司研究院项目、补充流动资金。

临工重机是一家矿山设备和高空作业设备制造商,致力于为客户提供包括矿山设备、高空作业设备等多种工程机械产品及关键零部件,产品主要应用于矿山开采和运输作业、建筑施工作业等多个领域,为客户提供多类型工况作业场景下的全套解决方案。

财务数据方面,2019年-2021年,临工重机分别实现营业收入35.43亿元、48.04亿元、81.46亿元,2020年、2021年营收增幅分别为35.60%、69.58%;净利润分别为2.83亿元、5.26亿元、4.4亿元,2020年、2021年净利增幅分别为86.09%、-16.36%。

2022年1-6月,临工重机的营业收入为48.15亿元,净利润为4.14亿元。

海湾化学于1月13日披露招股书

拟登陆上交所主板

1月13日,青岛海湾化学股份有限公司(简称:海湾化学)沪市主板IPO获受理,保荐机构为中信证券。

招股书显示,海湾化学拟发行不超过2.53亿股,计划募集资金30亿元,将用于3×7.5万吨/年环氧氯丙烷绿色循环经济项目(一期)、15万吨/年环氧树脂项目、40万吨/年乙烯氧氯化氯乙烯扩建项目、补充流动资金。

海湾化学主营业务为氯碱化工、有机化工原料和高分子新材料以及无机硅产品的研发、生产与销售,主要产品包括乙烯法PVC、苯乙烯、聚苯乙烯以及烧碱,同时利用部分自产烧碱生产偏硅酸钠,实现对无机化学品业务的延伸。

财务数据方面,2019年-2021年,海湾化学分别实现营业收入70.38亿元、60.53亿元、130.28亿元,2020年、2021年营收增幅分别为-13.99%、115.22%;净利润分别为4.85亿元、3.01亿元、20.76亿元,2020年、2021年净利增幅分别为-37.95%、590.51%。

2022年1-6月,海湾化学的营业收入为69.62亿元,净利润为10.06亿元。

京阳科技于1月13日披露招股书

拟登陆上交所主板

1月13日,山东京阳科技股份有限公司(简称:京阳科技)沪市主板IPO获受理,保荐机构为海通证券。

招股书显示,京阳科技拟发行不超过4222.3万股,计划募集资金12亿元,将用于10万吨/年新能源锂电池材料前驱体项目。

京阳科技主要从事针状焦的研发、生产与销售,核心产品包括锂电池负极材料用针状焦和超高功率石墨电极用针状焦(包含本体用和接头用)等产品,是高能量密度锂电池负极材料和优质石墨电极的重要原材料,下游应用领域主要包括锂电池负极材料和超高功率石墨电极两大行业,终端应用领域主要系新能源汽车、3C消费电子、储能、电弧炉炼钢等。

财务数据方面,2019年-2021年,京阳科技分别实现营业收入16.64亿元、9.28亿元、14.58亿元,2020年、2021年营收增幅分别为-44.23%、57.17%;净利润分别为6.6亿元、3797.32万元、2.83亿元,2020年、2021年净利增幅分别为-94.24%、645.24%。

2022年1-6月,京阳科技的营业收入为8.07亿元,净利润为1.65亿元。

华之杰于1月13日披露招股书

拟登陆上交所主板

1月13日,苏州市华之杰电讯股份有限公司(简称:华之杰)沪市主板IPO获受理,保荐机构为中信建投证券。

招股书显示,华之杰拟发行不超过2500万股,计划募集资金4.86亿元,将用于年产8650万件电动工具智能零部件扩产项目、补充流动资金。

华之杰定位于智能控制行业,是一家致力于为电动工具、消费电子等领域产品提供智能、安全、精密的关键功能零部件的供应商。主要从事电动工具、消费电子等领域零部件的研发、生产与销售业务,主要产品包括电动工具的智能开关、智能控制器、无刷电机及精密结构件等,以及消费电子的精密结构件、开关等。

财务数据方面,2019年-2021年,华之杰分别实现营业收入5.96亿元、8.88亿元、12.49亿元,2020年、2021年营收增幅分别为49.05%、40.67%;净利润分别为8120.43万元、1.16亿元、1.06亿元,2020年、2021年净利增幅分别为43.17%、-9.20%。

2022年1-6月,华之杰的营业收入为5.28亿元,净利润为5085.49万元。

西典新能于1月13日披露招股书

拟登陆上交所主板

1月13日,苏州西典新能源电气股份有限公司(简称:西典新能)沪市主板IPO获受理,保荐机构为华泰联合证券。

招股书显示,西典新能拟发行不超过4040万股,计划募集资金8.7亿元,将用于年产800万件动力电池连接系统扩建项目、成都电池连接系统生产建设项目、研发中心建设项目、补充流动资金项目。

西典新能主营业务为电连接产品的研发、设计、生产和销售,主要产品包括电池连接系统和复合母排。自设立以来,公司一直从事电连接技术的研究、开发和应用,产品广泛应用于新能源汽车、电化学储能、轨道交通、工业变频、新能源发电等领域。

财务数据方面,2019年-2021年,西典新能分别实现营业收入1.67亿元、2.5亿元、8.22亿元,2020年、2021年营收增幅分别为49.34%、228.77%;净利润分别为2826.81万元、2236.14万元、8034.19万元,2020年、2021年净利增幅分别为-20.90%、259.29%。

2022年1-6月,西典新能的营业收入为6.28亿元,净利润为7153.82万元。

中智股份于1月13日披露招股书

拟登陆上交所主板

1月13日,中智经济技术合作股份有限公司(简称:中智股份)沪市主板IPO获受理,保荐机构为中信证券。

招股书显示,中智股份拟发行不超过4.4亿股,计划募集资金37.42亿元,将用于中智人力资源研发运营中心(上海)购建项目、信息系统升级与数字化转型项目、营销及运营服务体系升级项目、补充流动资金项目。

中智股份主营业务为人力资源服务业务,主要包含人事管理、人才派遣、业务外包、薪酬财税、健康福利、招聘及灵活用工、管理咨询和其他人力资源业务。

中智股份在全国拥有约400个服务网点,超过4700名员工,为客户提供强大的服务保障。中智股份服务来自全球的企业客户达5万余家、服务客户员工人数达1000万余人(含平台注册人数),客户类型包括外资企业、国有企业、民营企业等多类实体和机关事业单位,并覆盖全国33个省、自治区、直辖市,超过380个城市。

财务数据方面,2019年-2021年,中智股份分别实现营业收入149.9亿元、150.84亿元、155.46亿元,2020年、2021年营收增幅分别为0.63%、3.06%;净利润分别为8.81亿元、9.05亿元、8.61亿元,2020年、2021年净利增幅分别为2.77%、-4.92%。

2022年1-6月,中智股份的营业收入为86.63亿元,净利润为5.26亿元。

宇隆光电于1月13日披露招股书

拟登陆上交所主板

1月13日,重庆宇隆光电科技股份有限公司(简称:宇隆光电)沪市主板IPO获受理,保荐机构为中信证券。

招股书显示,宇隆光电拟发行不超过1.29亿股,计划募集资金15亿元,将用于OLED控制板及液晶模组控制板和精密模切生产基地项目、重庆宇隆光电生产基地二期扩产项目、研发中心升级建设项目、补充流动资金。

宇隆光电主要从事精密控制板和精密功能器件的研发、设计、制造与销售,产品以显示面板为核心应用领域。在显示面板领域之外,进一步向新能源汽车等领域拓展应用,目前已通过金康赛力斯的合格供应商认证并实现供货。

宇隆光电是京东方的显示精密控制板加工制造的第一大供应商、精密功能器件的主要供应商。主要客户还包括和辉光电、华星光电、惠科股份、维信诺等全球显示面板领先企业,正在推进天马集团的合格供应商认证工作。

财务数据方面,2019年-2021年,宇隆光电分别实现营业收入2.98亿元、4.94亿元、7.21亿元,2020年、2021年营收增幅分别为65.81%、45.96%;净利润分别为5558.83万元、1.12亿元、1.16亿元,2020年、2021年净利增幅分别为102%、3.63%。

2022年1-6月,宇隆光电的营业收入为3.41亿元,净利润为4912.44万元。

数据来源:公开信息;图表制作:洞察IPO

1. 三技技术:节能环保染整装备制造商。

三技技术于1月13日披露招股书

拟登陆深交所主板

1月13日,三技精密技术(广东)股份有限公司(简称:三技技术)深市主板IPO获受理,保荐机构为中信建投证券。

招股书显示,三技技术拟发行不超过3001万股,计划募集资金9.15亿元,将用于三技智能装备产业园项目、浙江德仕博智能装备有限公司年产600台染色机智能装备产业项目、三技克朗茨改扩建及数字化升级项目、三技精密技术(广东)股份有限公司三技研发中心建设项目、佛山技研智联科技有限公司数字化平台建设项目、补充流动资金项目。

三技技术是一家节能环保染整装备制造商,持续为客户提供高品质染整设备及数字化染厂专业软硬件产品。主要产品包括染色机、定形机、其他染整设备及数字化染厂系统。

目前,三技技术已逐步形成了以染色机及定形机为核心,同时覆盖染整前处理与后处理环节其他设备的产品矩阵,并通过为客户提供数字化染厂解决方案,助力传统印染企业向智能制造方向转型升级。

财务数据方面,2019年-2021年,三技技术分别实现营业收入4.53亿元、5.73亿元、7.21亿元,2020年、2021年营收增幅分别为26.62%、25.74%;净利润分别为8155.94万元、1.17亿元、1.6亿元,2020年、2021年净利增幅分别为43.59%、36.46%。

2022年1-6月,三技技术的营业收入为3.46亿元,净利润为4844.84万元。

港交所

新 股 上 市

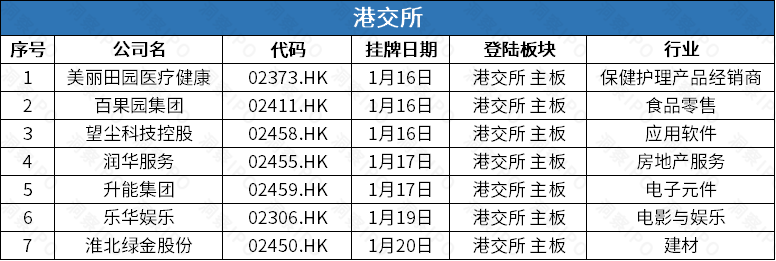

1月16日-1月29日,港交所有7家公司挂牌上市。

数据来源:公开信息;图表制作:洞察IPO

1. 美丽田园医疗健康:中国最大的日常面部及身体护理服务和第二大的身体及皮肤护理服务提供商,上市首日收涨53.47%,1月30日收报29.55港元/股,较发行价19.32港元/股涨52.95%。

2. 百果园集团:集果品生产、贸易、零售为一体的水果专营企业,上市首日收涨7.14%,1月30日收报5.8港元/股,较发行价5.6港元/股跌3.45%。

3. 望尘科技控股:手机运动游戏开发商、发行商及营运商,侧重运动模拟游戏,上市首日收跌11.54%,1月30日收报5.27港元/股,较发行价6.5港元/股跌18.92%。

4. 润华服务:综合物业管理服务提供商,大多数在管项目位于山东省,上市首日收跌25.88%,1月30日收报1.31港元/股,较发行价1.46港元/股跌10.27%。

5. 升能集团:超高功率石墨电极的全球制造商,上市首日收涨11.25%,1月30日收报1.69港元/股,较发行价1.6港元/股涨5.62%。

6. 乐华娱乐:艺人管理公司,上市首日收涨47.79%,1月30日收报4.98港元/股,较发行价4.08港元/股涨22.06%。

7. 淮北绿金股份:安徽省淮北市一家具备国资背景的建筑材料供应商,上市首日收跌44.50%,1月30日收报1.02港元/股,较发行价1.46港元/股跌46.60%。

新 股 招 股

1月16日-1月29日,港交所无新股招股。

通过上市聆讯

1月16日-1月29日,港交所无公司通过聆讯。

递交上市申请

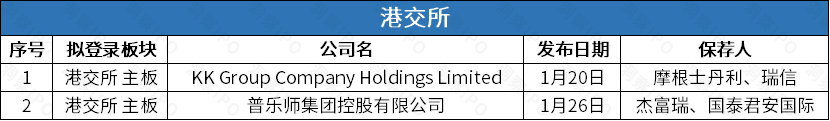

1月16日-1月29日,港交所有2家公司递交主板上市申请。

数据来源:公开信息;图表制作:洞察IPO

1. KK集团:潮流零售商,拥有KKV、THE COLORIST、X11和KK馆四个零售品牌。

2. 普乐师:数字化销售及营销服务供应商。

KK集团于1月20日披露招股书

拟登陆港交所主板

1月20日,KK Group Company Holdings Limited(简称:KK集团)向港交所递交招股书,拟香港主板IPO上市,摩根士丹利、瑞信为其联席保荐人。

招股书显示,本次发行KK集团将用于持续发展门店网络并进一步提高市场渗透率、进一步投资技术举措、扩大及优化供应链及分销渠道、营运资金及作一般企业用途,具体募集金额未披露。

KK集团是一家潮流零售商,截至最后实际可行日期,拥有四个自我孵化零售品牌KKV、THE COLORIST、X11和KK馆,通过覆盖中国31个省及印度尼西亚的13个城市具有707家门店的庞大零售网络提供多种潮流零售产品。产品组合涵盖多项产品类别,包括美妆、潮玩、食品及饮品、家居品及文具。

根据弗若斯特沙利文报告,以GMV计,KK集团是2021年中国三大潮流零售商之一,且是前十大市场参与者中增长最快的潮流零售商,2019年至2021年GMV的复合年增长率为163%。

财务数据方面,2019年-2021年,KK集团分别实现营业收入4.64亿元、16.46亿元、35.24亿元,2020年、2021年营收增幅分别为254.92%、114.10%;经调整净利润分别为-7695.1万元、-1.71亿元、-3.04亿元。

2022年1-10月,KK集团的营业收入为30.67亿元,经调整净利润为-2.54亿元。

KK集团曾于2021年11月4日向港交所递交招股书,目前已失效。

普乐师于1月26日披露招股书

拟登陆港交所主板

1月26日,普乐师集团控股有限公司(简称:普乐师)向港交所递交招股书,拟香港主板IPO上市,杰富瑞、国泰君安国际为其联席保荐人。

招股书显示,本次发行普乐师将用于提升核心技术能力及基础研发;战略投资、收购及合作;提高销售及营销以及业务发展能力;拓展至东南亚及日本;营运资金,用于一般用途。具体募集金额未披露。

普乐师是一家数字化销售及营销服务供应商,主要专注于头部快速消费品品牌商,主要提供四类服务,包括实地解决方案、实地人力派驻、匹配服务及SaaS+订阅。

财务数据方面,2019年-2021年,普乐师分别实现营业收入4.76亿元、4.14亿元、4.16亿元,2020年、2021年营收增幅分别为-13.09%、0.66%;经调整净利润分别为4842.7万元、5389.7万元、6738万元,2020年、2021年净利增幅分别为11.30%、25.02%。

2022年1-9月,普乐师的营业收入为4.35亿元,经调整净利润为5487.6万元。

普乐师曾于2022年7月21日向港交所递交招股书,目前已失效。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,洞察IPO及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!

原文标题 : 成都高速拟“A+H”上市港股市值仅31亿港元,潮流零售商KK集团再度赴港IPO仍未盈利