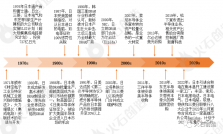

鉴于当下的国际贸易形势,芯片制造,特别是高端芯片制造本土化的重要性越来越凸出。在这种情况下,产业链上游的半导体设备和材料自给能力的提升也愈加重要,因为巧妇难为无米之炊,没有合适的设备和原材料,造不出想要的芯片。

半导体材料方面,按照应用环节可分为制造材料和封装材料,这里主要讨论一下芯片制造材料,这类材料主要包括硅片、特种气体、掩膜版、光刻胶、湿电子化学品、靶材、CMP抛光液和抛光垫等。

从全球市场来看,据SEMI统计,2021-2023年的晶圆厂建设投资达到历史新高,仅2022年的资本支出就增长了14%,达到260亿美元,2022年约有28个新晶圆厂开始建设。晶圆产能的扩充必将带动半导体材料需求持续增长,继2021年市场规模创新高后,2022年全球半导体材料市场规模将同比增长7%,全球半导体材料市场规模有望在2023年超过700亿美金。

近些年,中国大陆半导体材料消费市场规模在全球的占比持续提升,2021年比重升至18.6%,已成为仅次于中国台湾的全球第二大市场。然而,在供给侧,中国大陆不同半导体材料的技术水平差异较大,整体与国外差距明显。

随着晶圆厂产能的扩充、技术和工艺的推进,以及中国电子半导体产业链逐步完善,在半导体材料领域开始涌现出一批具备较好技术功底,极具发展潜力的企业。

下面看一下各种芯片制造材料,以及中国大陆相关产业的发展情况。

01

硅片

从全球半导体硅片供应量来看,在下游需求旺盛的时段,硅片出货量自2022年以来呈现同比基本持平的状态,这反映出全球硅片产量几乎达到了顶点。从晶圆厂12英寸硅片库存情况来看,2021年每月的硅片投入量均大于购买量,晶圆厂硅片库存持续下降,然而,自2022下半年以来,库存量有所回升,这样看来,2023年的硅片供需关系不会像过去几年那么紧张了。

不过,12英寸硅片的供应依然比较紧张,全球五大厂商(信越化学,SUMCO(胜高),环球晶圆(GlobalWafers),Siltronic(世创),SK Siltron)的12英寸硅片扩产计划于2021下半年陆续推出,新增产能最快也要到2023下半年才能释放出来,因此,SUMCO预测至少到2023年底,全球12英寸硅片供不应求的局面难以缓解。

上一轮硅片供需失衡出现在2016-2018年,来自SEMI的数据显示,彼时硅片单位面积价格上涨了33.5%,硅片厂商营收和盈利水平快速提升。本轮供需失衡有望再次引发涨价,从硅片龙头企业近期营收可以看出,信越化学、SUMCO、环球晶圆业绩预期强劲,在当前新增产能有限的背景下,涨价是提升业绩的主要手段。同时,这些龙头企业新增产能预计在2023下半年才能陆续放出,行业长约订单比重将增加。

中国大陆在2023这一年里,晶圆厂产能需求会持续旺盛,这对硅片需求量提出了更高要求。

在受到国际贸易限制的情况下,为了满足本土市场需求,中国大陆硅片厂商,特别是头部企业,如沪硅产业、中环股份、立昂微、神工股份等,都在扩充产能。

2021年1月,沪硅产业披露定增预案,拟募资50亿元,大基金二期认购15亿元,投入12英寸硅片研发与先进制造项目、12英寸高端硅基材料研发中试项目,新增产能可达30万片/月。项目实施后,12英寸硅片总产能将达到60万片/月。

2022年3月,立昂微斥资15亿元收购了国晶半导体58.69%股权,以加强存储、逻辑芯片用轻掺12英寸硅片的市场地位。国晶半导体已完成40万片月产能的基础设施建设,全自动化生产线已贯通,第一期月产15万片的产能将于2023下半年建成。除了12英寸硅片,立昂微的功率器件用6英寸硅片业务也在扩展,目标月产6万片,功率器件月产能将从原来的17.5万片提升至23.5万片。这些产品主要定位在汽车电子和光伏控制芯片两大应用方向。

02

光刻胶

得益于制程节点不断进步,以及存储器层数的增加,半导体光刻胶需求持续增长。据TECHCET统计,2022年全球光刻胶市场规模同比增长7.5%,达到近23亿美元,2021-2026 年,半导体光刻胶市场年复合增长率预计为5.9%,其中增速最快的产品是EUV和KrF光刻胶。TECHCET预计2021-2025年全球KrF光刻胶复合增速达到8%,主要驱动力是3D NAND,且相关晶圆产能仍在扩张中。EUV光刻胶2020-2025年复合增速达到53%,如此高速增长源于EUV产能的快速提升,包括逻辑芯片制程节点不断演进,以及DRAM引入EUV工艺。

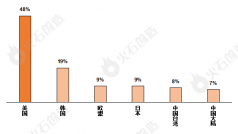

美日韩企业占据了全球88%的光刻胶市场份额,中国大陆光刻胶企业主要包括南大光电、晶瑞电材、彤程新材、上海新阳等。由于我国半导体光刻胶产业起步较晚,目前的市占率较低。

光刻胶行业存在先发优势,但技术壁垒并未到不能突破的程度。光刻胶验证周期长,下游客户不会轻易更换,打入客户新增产能供应链是提升市场影响力的重要途径,例如,国际大厂TOK生产显影剂和边缘去除剂,JSR生产底部抗反射涂料,信越生产石英掩模毛胚和硅抗反射涂层。中国厂商方面,彤程新材的KrF光刻胶已批量供应中芯国际、华虹宏力、武汉新芯、华润上华等客户,包括12英寸和8英寸产线,同时,该公司两万吨光刻胶相关配套试剂项目,在2022下半年完成建设并投入生产。

03

电子气体

电子气体包括大宗电子气体和电子特种气体,占芯片制造成本的13%。据Techcet统计,2021年,全球电子气体的市场规模达到62.51亿美元,其中,电子特种气体占72.6%,电子大宗气体占27.4%。

电子特种气体应用于光刻、刻蚀、成膜、清洗、掺杂、沉积等工艺环节,主要包括三氟化氮等清洗气体,六氟化钨等金属气相沉积气体。

近年来,半导体制造技术快速更迭,例如,硅片尺寸从6英寸、8英寸发展到12英寸,制程工艺从28nm发展到3nm,显示面板从LCD到刚性OLED,再到柔性、可折叠OLED。这些促使电子特气的精细化程度持续提升,同时,由于全球半导体、显示面板等产业链不断向亚洲、中国大陆转移,以集成电路、显示面板为应用主体的电子特气需求快速增长。据IC Insights统计,预计2025年中国集成电路制造产值将达到432亿美元,自给率进一步提升至19.4%,据Forst&Sullivan统计,2020-2024年,中国显示面板市场年复合增长率为6.34%,这些对电子特气的需求带来了持续、强劲的拉动作用。

全球电子特气市场主要被4家企业把持着,它们是德国林德、法国液化空气、美国空气化工和日本大阳日酸。

目前,中国本土特种气体产品主要集中在中低端市场,在集成电路制造应用更广的高端特气市场,本土企业存在产品品类不全,纯度不高等短板,国产电子特气主要集中在清洗和部分蚀刻等低精度应用环节,在高精度掺杂、沉积、蚀刻、光刻环节,主要依赖进口。

特种气体属于危险化学品,对包装和运输有很高要求,一旦发生泄漏会产生严重后果,因此,进口特种气体存在多种不便。而国产特种气体运输和售后便利,价格比国外产品低很多,另外,国产产品不存在“卡脖子”问题,具有很好的发展前景。

04

湿电子化学品

湿电子化学品是集成电路、光电子湿法工艺(湿法刻蚀、湿法清洗)制程中使用的各种液体化工材料。

中国电子材料行业协会的数据显示,2021年,中国湿电子化学品市场规模为137.8亿元,年复合增长率为17.3%,高于全球平均增速,预计2028年将达到301.7亿元。

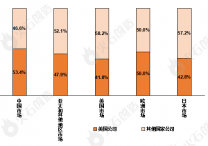

目前,半导体用湿电子化学品的国产化率较低,约为20%,显示面板用国产化率约为40%。中美贸易持续摩擦,进一步推动了湿电子化学品的国产替代进程。

由于起步较晚,我国湿电子化学品品类丰富程度和提纯技术水平落后于国外领先企业,应用多集中于低端市场,主要供应光伏、低代线平板显示、6英寸以下晶圆加工市场,G6、G8代线平板显示和8英寸以上晶圆加工市占率仅为10%。

近些年,中国本土企业积极开拓高端湿电子化学品市场,头部厂商已具备生产G4、G5标准产品的能力,再结合运输、价格和售后等方面的本土化优势,未来发展空间广阔,特别是在高端市场。

05

CMP材料

CMP是一种化学腐蚀和机械研磨相结合的平坦化半导体表面工艺,是集成电路制造过程中实现晶圆全局均匀平坦化的关键工艺。CMP材料主要包括抛光垫和抛光液。

CMP抛光垫的硬度、刚性、可压缩性等物理性能对抛光质量、材料去除率和抛光垫的寿命有显著影响。

抛光垫行业具有技术密集、资金密集、客户验证壁垒高的特点,这导致其市场集中度很高,主要被陶氏化学占据,该公司全球市占率达到79%,前五大厂商占据91%的份额。中国市场所用的CMP抛光垫几乎全部依赖进口,陶氏化学垄断了中国近90%的市场,目前,中国本土企业中,仅有鼎龙股份有能力大批量生产,是国内唯一一家全面掌握CMP抛光垫全流程核心研发和制造技术的企业。

抛光液市场同样被国外厂商把持着,代表企业包括Cabot Microelectronics、Versum、日立、富士美、陶氏化学等,合计市占率达80%以上。不过,全球抛光液市场格局有分散化趋势,美国Cabot Microelectronics是全球抛光液市场龙头企业,2000年市占率高达80%,2017年则下降至36%。抛光液市场分散程度相对较高,多元化发展的趋势,对于中国本土相关企业是利好,目前,安集微电子已经实现一定程度的国产替代。

由于CMP抛光垫和抛光液对芯片良率影响较大,但成本占比相对较低,在成熟的晶圆厂,为确保芯片良率,很少替换原有供应商。因此,对后来者而言,认证门槛很高,认证周期较长。目前,受益于半导体产业链安全可控的大环境,中国本土CMP抛光垫和抛光液企业的认证速度加快了很多,已将验证周期缩短到半年左右。

06

靶材

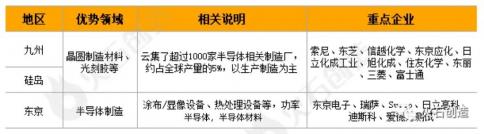

靶材是PVD沉积和薄膜沉积的关键材料。国外相关企业在靶材市场处于主导地位,截至2021 年,美日头部靶材企业占据了全球市场份额的80%,代表企业包括JX日矿金属、霍尼韦尔、东曹和普莱克斯。近些年,中国本土头部企业成长迅速,江丰电子、有研新材、阿石创、隆华科技等都开辟出了一片天。

07

结语

中国集成电路产业发展较晚,本土半导体材料企业在市占率方面明显低于国际大厂,营收、利润体量较小。此外,与国际大厂相比,中国本土企业在产品丰富程度和纯度上也存在较大差距。

近几年,在国产替代需求的大环境下,部分本土半导体材料产品开始在国内晶圆大厂进行验证,并陆续获得订单。随着国际贸易限制增多,中国本土材料进入本土晶圆厂供应链的机会越来越多。在中国半导体产能扩张周期和复杂的国际环境下,产业链本土化的迫切性不断提升,国产半导体材料有望进一步提升市场份额。

原文标题 : 中国半导体材料走上快车道