近期,华为、苹果、OPPO等多个品牌密集发布旗舰新品,接下来,荣耀、小米等品牌也将召开新品发布会,沉寂了三年的手机市场再度掀起一阵热潮。二级市场也闻风而动,自8月29日华为率先出手后,消费电子板块指数10个交易日内涨幅超过12%。

往后看,9月的秋季发布会之后,消费电子将迎来传统旺季,后续换机需求能否迎来改善?2023年是否会成为行业触底回升的拐点?而在当前存量格局下,消费电子领域还存在哪些增量空间?

01

新机提振换机需求,2023年或成拐点

华为与苹果的交锋,俨然已经成为今年消费电子最大的看点。高端机型的博弈,有望充分带动终端消费者的换机需求。

在旗舰机型的支撑下,市场对华为今年的出货量格外看好。

知名苹果分析师郭明錤日前发布报告指出,华为Mate 60 Pro的出货量预估显著提升。根据市场趋势,预计Mate 60 Pro在发售12个月后的累积出货量至少将达到1200万部。此外,据证券时报报道,来自产业链的消息显示,华为已对该机型加单至1500-1700万台。

折叠屏手机方面,华为Mate X5也已开启预售,TrendForce集邦咨询研究指出,预计华为今年折叠手机出货量约250万部。

据证券日报报道,接近华为的人士还透露,Mate 60系列手机的表现超出预期,华为将该系列手机下半年的出货量目标提升了20%,全年华为新机出货量至少4000万部(这一数字较2022年同比增长了近75%)。也有分析师称,今年华为手机的出货量,整体应该可以达到4000万-5000万部。

对于苹果新机的出货量,市场预计今年表现或将承压。

目前,多家投行对于苹果新手机的销售前景并不乐观。一方面,新款手机被指缺乏创新;另一方面,有不少分析师指出,苹果新手机面临其他品牌手机的巨大竞争压力。

在发布会召开后,瑞银和瑞穗等投行已将苹果新手机出货量预期下调至7000万到8000万部区间,这一数据较此前预期大幅回落超过1000万部(相比2022年同期对14系列预期的9200万部出货量同样大幅下滑)。此外,据环球网援引媒体消息,预计今年苹果整体收入将出现2019年以来的首次下降。

不过,苹果出货量的承压主要基于和往年同期对比,7000万至8000万量级的出货量,对于手机终端市场依旧是巨大的提振。传统上,下半年是消费电子行业的需求旺季,除华为、苹果之外,大量厂商也习惯在下半年发布旗舰新品,预计将对消费电子行业带来持续刺激。

目前,市场普遍认为2023年将成为消费电子的周期拐点。

从智能手机市场空间看,2023年全球智能手机出货量创下阶段新低,有望成为拐点,并在此后几年温和复苏。根据市场调查机构IDC最新报告显示,IDC方面在8月底预计2023年全球智能手机出货量为11.5亿部,同比下降4.7%,创下十年来新低(这一数据相比该机构6月预计的11.7亿部进一步下滑)。

不过,该机构同时预测2024年会出现复苏,实现同比增长4.5%,并在未来五年内保持较低的个位数增长,五年复合年增长率为1.7%。

02

二季度业绩修复,筑底信号日渐明朗

近几年,消费电子终端去库存进展缓慢,导致产业链上下游业绩承压。此次各家新机的博弈,为整个行业带来了乐观的预期。事实上,从历史数据来看,消费电子产业链上的公司在今年二季度,已经出现了较为明显的改善。

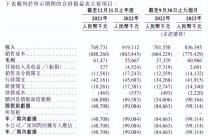

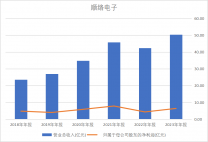

从行业整体表现看,2023年上半年,申万消费电子行业内94家沪深上市公司总计实现营业收入5842.81亿元,同比下滑约3.39%;实现净利润228.97亿元,同比下滑约2.66%(相比一季度净利下滑13.76%大幅收窄)。

环比来看,94家公司第二季度实现营业收入2982.06亿元,同比下滑6.06%,但环比一季度提升4.24%,其中80家公司环比上升;实现净利润139.8亿元,同比提升6.04%,环比一季度大幅提升56.8%,其中63公司环比上升。

个股层面,大多数消费电子公司二季度的营收开始环比修复,例如传音控股、蓝思科技、领益制造、隆扬电子、亿道信息、华勤技术、东尼电子等。

净利润方面,传音控股和蓝思科技的复苏弹性较为明显,2023第二季度归母净利分别达到15.8亿元、4.9亿元,环比增长201%、659%;歌尔股份、佳禾智能、安可创新、盈趣科技等多股环比增长也在50%以上。

从芯片端来看,上游对于终端消费电子边际消费改善也存在预期,或意味着行业筑底信号逐渐明朗。

据智通财经消息,三星近期与其客户(包括小米、OPPO及谷歌)签署了存储芯片供应协议,DRAM和NAND闪存芯片价格较现有合同价格上调10%-20%。与此同时,三星还计划以更高价格向自家生产Galaxy系列手机的移动业务部门供应存储芯片,以此反应存储芯片价格上涨的趋势。

三星电子预计,从第四季度起存储芯片市场或将供不应求。有业内人士透露,NAND闪存客户不再削减订单量,转而开始增加订单。除了NAND闪存之外,得益于LPDDR5X等智能手机相关存储新品带动,DRAM芯片价格也开始逐步上涨。

03

存量博弈格局下,还有哪些增量方向

回顾来看,全球消费电子至今经历了三轮大周期,分别由PC电脑、手机+平板、可穿戴设备的兴起带来。

由于消费电子本身的刚需与更新属性,成熟期后不会进入衰退,而是变为存量逻辑,但受限于当前创新有限,以智能手机、电视、电脑为代表的传统消费电子产品需求正在见顶,ARVR又处于较早期仍未大规模起量,因此,需要承认的是,消费电子行业总体已经进入存量市场。

与之相比,IoT(物联网)设备与AI的发展有望成为新的增量方向,带动消费电子行业加速升级。

首先,IoT市场的复苏节奏明显加快。TWS耳机市场今年二季度全球出货量达6816万部,同比增长8%;智能手表市场二季度全球出货量同比增长11%达3150万台左右。目前,IoT两大主力方向增速已转正,先于智能手机开始复苏。兴业证券此前也指出,消费电子板块增量在于以穿戴为代表的新品。

其次,AI大模型将赋能消费电子产业,IoT设备同样有望受益。从行业周期看,每轮消费电子景气周期主要是由技术进步引发的新需求所驱动。随着各类大模型的陆续发布,AI应用场景从目前的PC和云端逐步延伸到智能手机、智能音箱、智能家居等IoT设备领域的趋势明确。

往后看,天风证券研报称,消费电子产品的用户体验有望在AI的赋能下被重新定义,手机和IoT设备有望在未来成为万物互联和AI+应用的主要流量接入口,将有望提升下游智能硬件价值量、促进各类AI软件生态的创新、并加速下游消费电子产业的更新换代及复苏节奏。AIoT(即AI人工智能与IoT的融合)生态将不断完善,长期有望放量。

原文标题 : 周期拐点之后,消费电子的新增量在哪儿?