提及国民经济中重要且必要的产业,很多人肯定会优先想到电网电力,目前相关市场的规模也的确庞大。

据中金企信国际咨询数据,随着工业化、城镇化进程持续加快,2026年我国电线电缆市场规模有望达到1.8万亿元。产业发展的“巨浪”也将一些企业推到台前。

比如,浙江太湖远大新材料股份有限公司(以下简称“太湖远大”)已向北交所提交上市申请,目前正处于二轮问询阶段。

根据天眼查,该公司成立于2004年,主要从事环保型线缆用高分子材料研发、制造、销售、服务。另外,据了解,目前太湖远大也是国内少数实现生产规模化、产品系列化的线缆材料企业之一,其产品覆盖绝缘、屏蔽、护套三大线缆用高分子材料领域,具体品类包括硅烷交联聚乙烯电缆料、化学交联聚乙烯电缆料、低烟无卤电缆料、屏蔽料等。

或得益于产业刚需属性显著以及自身产品布局全面,近年来太湖远大的业绩持续增长。招股书显示,2020-2023年,公司营收分别为8.18亿元、10.71亿元、13.92亿元、15.24亿元;归母净利润分别为3723.44万元、4589.56万元、6109.14万元、7330.87万元。

但若仅凭营收利润来判断其成长性,还是较为片面。其实细读招股书可以发现,太湖远大仍然存在不小的经营压力。

数据显示,2020-2023年,太湖远大经营性现金流持续为负,分别为-1.18亿元、-2.07亿元、-1.51亿元、-1.66亿元,四年净流出6.42亿元。

而其当前面临较大资金压力,或与应收账款持续增长直接相关。据悉,太湖远大的业务交易以赊销为主,不少客户均有较长账期,招股书数据也有明确体现:2020-2023年,公司应收账款余额分别为1.66亿元、2.18亿元、2.70亿元、2.73亿元,呈现不断增长的趋势。

但深入来看,其当前的困境也一定程度上离不开自身发展体量较小。以业内龙头企业万马股份为例。财报显示,2023年,万马股份实现营收约151.21亿元,同比增长3.04%;归属于上市公司股东的净利润约5.55亿元,同比增长34.97%。显而易见,与头部企业相比,太湖远大还有较大的进步空间。那么,该如何发力?

从业务来看,太湖远大若进一步加强对高压及超高压电缆市场的深耕,或能实现跨越式发展。据业内人士介绍,目前,电缆行业中,高压电缆需求量最大,占比达56%,其次是中低压电缆和特种电缆,占比分别为22%和13%,线缆市场需求量较小,仅占9%。

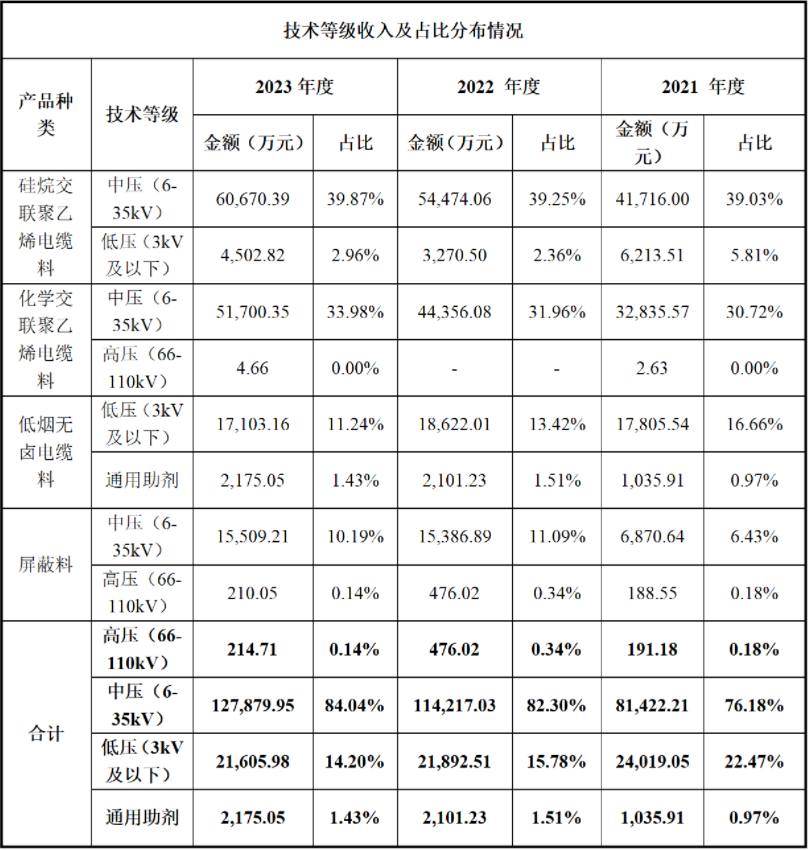

而太湖远大的发展则较为依赖低压和中压技术,招股书显示,2021-2023年,这两项技术合计为公司贡献了超98%的营收。

由此来看,要想打开更大发展空间,太湖远大必须实行技术“上探”,研发赋能的重要性也更加突出。据招股书,当前太湖远大的研发费用率为1%左右,而行业平均值则达到4%左右,可以说,太湖远大业务转型的第一步就是需提升对研发的重视程度。

好在,其已经有相关规划。据悉,太湖远大拟使用本次发行募集资金20015.10万元,投入特种线缆用环保型高分子材料产业化扩建,新建500kV及以下过氧化物可交联电缆料生产线设备1套等。

不过,这一“新故事”目前只有序章,还需要时间慢慢书写。

原文标题 : 利润持续增长却还是“缺钱”,太湖远大怎么了?