上交所也将不再沉寂了。

近日,上海证券交易所发布上市审核委员会审议会议公告,拟于5月31日召开2024年第14次审议会议,审议联芸科技(杭州)股份有限公司(以下简称“联芸科技”)的发行上市申请。据悉,这是新“国九条”后沪市首场IPO审核会。

从业务来看,联芸科技的创收主要依靠数据存储主控芯片,根据招股书,相关产品为公司贡献的营收占比超70%,而得益于存储芯片市场的蓬勃发展,联芸科技的业绩也持续保持上行。

具体而言,随着消费电子、工业控制、数据通信、智能物联等领域的快速发展,存储芯片等上游产业的规模也持续扩大,根据权威机构Gartner的预测,2024年,全球存储行业市场规模将实现同比增长66.3%,这一增速在半导体各细分领域中位列第一。

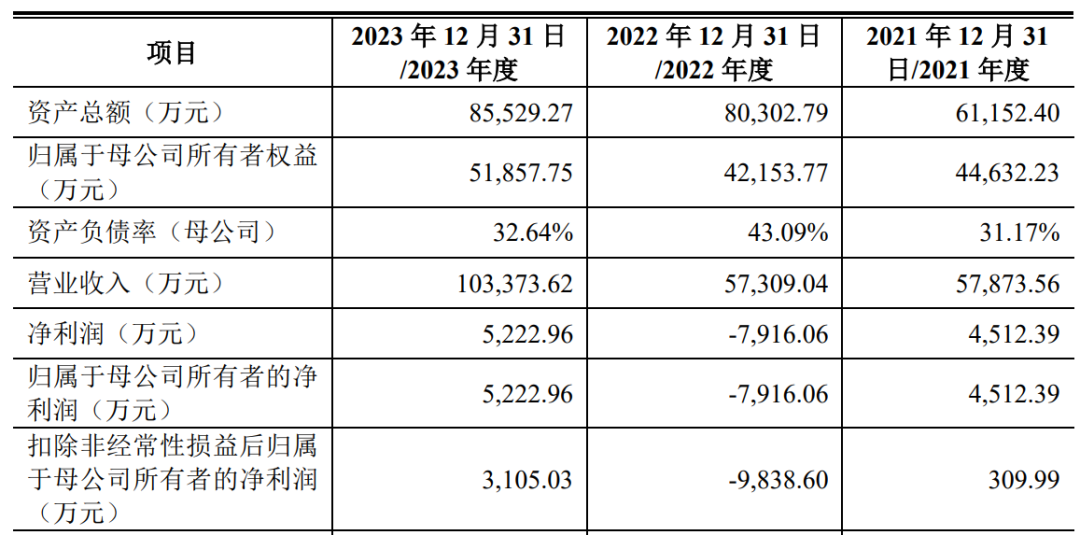

行业利好下,联芸科技的销售规模扩大也在意料之中。据相关数据,截至目前,公司数据存储主控芯片出货量累计接近9000万颗;主力产品销售向好,公司营收涨势也较为显著,招股书显示,2021-2023年,联芸科技的营业收入分别为5.79亿元、5.73亿元、10.34亿元。

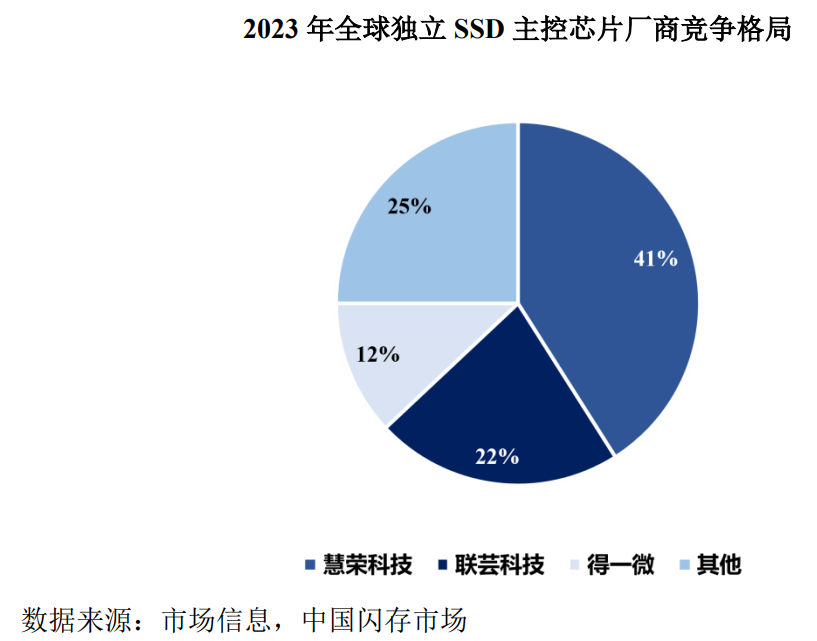

另外,值得一提的是,2023年在独立固态硬盘主控芯片市场,联芸科技的出货量为全球第二。

这一定程度也离不开其加码研发。众所周知,芯片产业的发展主要受技术驱动,并呈现出资金要求高、技术门槛高、人才标准高的“三高”特征,基于此,重视研发也成为联芸科技这类公司核心的发展逻辑。据电子发烧友网整理,52家芯片设计上市公司中,有11家研发支出超10亿元。

看向联芸科技,虽然与上述企业相比,其研发的绝对投入并不算高,但是重视程度还是可以比肩。据招股书,2021-2023年,联芸科技研发费用分别为1.55亿元、2.53亿元、3.8亿元,分别占营业收入的26.74%、44.1%、36.73%;2023年末,研发人员数量已超500人,占员工总数的比例为83.78%。

不过,巨大研发投入导致的“难盈利”问题难以忽视。招股书显示,2021-2023年,联芸科技归属于母公司股东的净利润分别为4512.39万元、-7916.06万元、5222.96万元。

显而易见,联芸科技的利润水平不高,且整体处于波动状态。

当然,这一现象在业内并不少见,比如同样以存储控制技术为核心的芯片设计公司得一微,据招股书,2019-2022年上半年,该公司一直处于亏损状态,亏损金额分别为8383.17万元、29291.74万元、6906.33万元、3642.07万元,合计亏损48223.31万元。

但是,于个体公司而言,还是需具体问题具体分析。聚焦联芸科技可以发现,除了客观层面的产业发展要求高投入,客户、供应商方面均存在高度集中风险,其实也加剧了联芸科技的盈利困境。

据悉,报告期内,联芸科技前五大客户收入占营业收入的比例分别为75.91%、76.11%、73.12%;公司向前五大供应商的采购金额分别为4.71亿元、4.82亿元、 3.64亿元,占各年度采购总额的比例分别为85.29%、92.10%、93.30%。

整体来看,联芸科技受到上下游的牵制较大,想要实现更大规模的发展,还是需摆脱合作依赖。

另外,加强对AIoT信号处理及传输芯片的布局也较为重要。相比存储芯片,AIoT信号处理及传输芯片所面向的市场前景或更为广阔。

根据GSMA数据,2021年全球物联网终端设备连接数量接近150亿个,预计2025年将达到 250 亿个,其中工业物联网终端设备连接数量占比超过50%。由此,AIoT芯片的需求或再攀高峰。

考虑到相关产品贡献的营收占比不足20%,联芸科技AIoT信号处理及传输芯片业务的发展潜力还是较为显著的。

综合来看,“硬科技”定位下,如何实现更稳定更大规模的盈利,是联芸科技绕不开的话题,并将决定联芸科技的IPO结果。

此前,得一微的IPO进程其实已传递出相关信号。据悉,3月30日晚,上交所官网显示,得一微科创板IPO审核状态更新为“终止”,原因或与其持续亏损相关。这样看来,联芸科技也必须走出可持续的盈利路径,才能增强市场信心。

原文标题 : 联芸科技拟上会:芯片设计的“硬科技”故事不好讲