美光(MU.O)于北京时间 2024年9月29日早的美股盘后发布了2024财年第四季度财报(截止 2024年8月),要点如下:

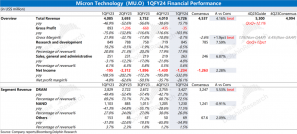

1、总体业绩:收入&毛利率,如期回升。美光公司2024财年第四季度总营收77.5美元,同比上升93.3%,好于市场预期(76.6亿美元)。本季度收入继续加速回升,是受公司DRAM和NAND双双增长的带动。美光公司在2024财年第四季度实现净利润8.87亿美元,利润端提升也同样明显。价格上涨及周期从底部回升,带动公司业绩走出低谷。

2、分业务情况:DRAM和NAND,增长接近翻倍。DRAM和NAND构成了公司99%的收入来源,而本季度两项业务都有接近翻倍的增长。细分来看,公司本季度DRAM和NAND的增长,主要得益于存储行业面的整体好转,产品端价格在本季度分别有不同幅度的上涨。

3、下季度展望:2025财年第一季度营业收入为85-89亿美元(同比提升84%),好于市场一致预期(83.2亿美元);季度毛利率(GAAP)为37.5%至39.5%,毛利率环比继续提升,好于市场一致预期(37%)。

海豚君整体观点:

美光本季度财报,整体表现好于市场预期。公司本季度的收入和毛利率继续提升,虽然季度出货量提升不太明显,但在DRAM和NAND价格继续上涨的带动下,公司业绩仍在提升。从当前公司季度核心经营利润达到15亿来看,公司已经走出了周期低谷。

但不容忽视的是,存储价格在近期确实有所下降,这主要还是由于手机、PC等下游市场并未展现出旺盛的需求。在经历产业链库存补充及备货需求后,存储价格的上涨再次面临压力,这也正是在财报前部分机构所担心的点。

对于美光,海豚君认为可以看成“周期+新看点”这两部分:

①对于新看点,主要集中在HBM、AIPC及存储升级三方面,这也推动公司市值曾一路飙升至1700亿以上。但结合公司交流及行业状况来看,即使在下一财年,HBM在公司的收入贡献仍然仅有一成左右。而AIPC当前终端市场仍未看到需求爆发的局面,存储在应用端的升级也并没那么快。短期难以在业绩面呈现,让公司股价出现一波明显的回调。

②对于周期,主要看PC、手机、数据中心等终端市场。虽然各大下游市场都有回暖,但都仅有个位数的增长。回暖力度较弱,影响了行业周期向上的预期,这也导致存储价格上涨出现乏力,尤其是近期的价格已经出现了下滑。公司预期2024年三大市场仍将继续维持个位数的增长。

从供需层面看,公司认为2024年和2025年DRAM和NAND在需求端都将有双位数的增长,而供给端的产能将下降至2022年峰值水平以下。随着更高比例HBM的投入,最终实现供需平衡。

整体来看,美光当前新成长的业务对业绩面影响相对较小,仍应以周期性来看待。虽然公司的周期性面临着价格下滑的压力,但公司市值从1700亿下滑至1000亿以下时,公司此前打入的预期其实已经在市场中被消化。把公司用周期股的视角来看待,而HBM、AIPC等视为额外的惊喜部分。虽然此前部分主流机构从业绩面不看好公司的表现,但海豚君依然将其在1000亿以下位置加入模拟仓位。撇开AI等情绪外,公司原有周期部分的价值可以提供安全垫的“压舱石”。

以下是详细分析

一、总体业绩:收入&毛利率,持续提升

美光公司2024财年第四季度总营收为77.5亿美元,同比增长93.3%,好于市场预期(76.6亿美元)。本季度收入端继续回升,主要是受公司核心业务DRAM和NAND业务增长的双双带动,其中存储价格端的提升是本次增长的主要推动力。

1.2毛利情况

美光公司2024财年第四季度实现毛利27.37亿美元,公司的季度毛利继续回升。

其中公司本季度毛利率为35.3%,产品价格的上涨以及更优的产品组合是毛利率提升的主要推动力。虽然公司当前仍有88.75亿美元的存货体量,但随着销售端的回暖,公司存储周转速度有所加快,也推动公司毛利率的提升。

1.3经营费用

美光公司2024财年第四季度经营费用11.98亿美元,同比增长27.7%。本季度经营费用率稳定在15.5%。

其中分项费用来看:

1)销售及行政费用:本季度为2.95亿美元,同比增长34.7%。销售及行政费用率为3.8%,同比下降1.7pct,占比下降主要是营收端提升导致。销售费用和营收表现有一定的关系,而行政费用相对刚性;

2)研发费用:本季度9.03亿美元,同比增长25.6%。研发费用是公司经营费用端的最大来源,本季度研发费用率下滑至11.7%,收入回升拉低了研发费用的占比。公司作为科技公司,对研发能力更为重视,公司研发费用平稳增长。

1.4净利润情况

美光公司2024财年第四季度实现净利润8.87亿美元,略低于市场预期(9.5亿美元),主要得益于毛利率及存储价格的上涨。而在本季度,公司净利率为11.4%,盈利能力提升明显。其中公司本季度的经营性利润达到了15亿美元,已经走出了低谷。

二、分业务情况:DRAM和NAND,增长接近翻倍

从此前海豚君的美光深度看《美光:存储芯片大厂冬天熬完了吗?》,公司最大的收入来源就是存储芯片。从最新的财报看, DRAM和NAND仍然是公司最重要的收入来源,两者合计占比达到99%。因此对美光业务的变化,主要看DRAM和NAND业务的情况。

2.1DRAM

DRAM是公司最大的收入来源,占比达到近7成。而本季度公司DRAM业务收入回升至53.26亿美元,同比上升93.3%。这主要是在行业回暖的影响下,公司DRAM产品价格回升的带动。本季度美光公司DRAM业务环比增长14%,其中出货量约环比基本持平,而价格端大约有15%的回升。

公司预计HBM市场的总市场规模(TAM)将超过250亿美元,其中美光有望占据6%以上的市场份额,约为15亿美元,占公司收入不足一成,对业绩影响仍然较小。由于2024年和2025年期间的HBM出货量和定价已经锁定,公司扩大资本开支主要投向于HBM方面。

海豚君认为本财季DRAM行业有所回暖,产品报价整体有一定的提升。以DDR4 8G(1G*8)3200Mbps为例,产品报价已经从2023年9月的低点1.4美元,一度上涨至1.83美元的高位,从8月下旬开始逐渐回落至9月末的1.72美元。

2.2NAND

NAND是公司第二大收入来源,占比达到3成。而本季度公司NAND业务收入为23.65亿美元,同比提升96.3%。本季度NAND的增长幅度同样接近翻倍,是受量价齐升的带动。其中本季度数据中心SSD收入超10亿美元,创季度记录。公司第九代TLC NAND技术的SSD已正式量产并大批量出货。本季度美光的NAND业务环比增长14.5%。其中本季度NAND的出货量和均价分别都有高个位数的增长。

海豚投研HBM及美光相关文章回溯:财报季2024年6月27日财报点评《美光:涨价也撑不住厚厚的期待》2024年6月27日电话会《美光:下半年毛利率将持续提升(3QFY24 电话会)》2024年3月21日财报点评《美光:存储大涨价,掀开 HBM3E 争夺战》2024年3月21日电话会《美光:HBM3E 量产,供货英伟达(2QFY2024 电话会议纪要)》2023年12月21日财报点评《美光科技:存储寒冬已过,涨价迎春》2023年12月21日电话会《毛利率,将迎来持续提升(美光 1QFY24 电话会纪要)》2023年9月28日财报点评《美光科技:虚回暖,真低迷》2023年9月28日电话会《库存难题不再,价格何时迎来涨?》2023年6月29日财报点评《美光科技:AI 浪潮掀起,拐点已至?》2023年6月29日电话会《库存去化尾声,AI 再添新火(美光 3QFY23 电话会)》2023年3月29日电话会《经历最差时期,半导体或渐现曙光(美光 FY23Q2 电话会)》2023年3月29日财报点评《美光的 “大出血”,或许不是坏事》

深度2024年6月18日《AI 存储:HBM 抓着英伟达的命门》2023年4月13日《美光:GPT 降温,无碍存储冲底回暖》2023年3月15日《美光:存储芯片大厂冬天熬完了吗?》

原文标题 : 美光:大起大落,压舱石还得看周期