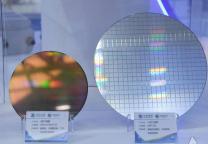

受惠于人工智能、5G以及物联网的持续性发展,近期半导体硅晶圆缺货之势加剧,其中6英寸硅晶圆供应吃紧,8英寸、12英寸缺货现象也较为严重。基于此背景之下,硅晶圆2018年首季报价再涨15%左右。

硅晶圆缺口长期存在 涨价之势仍将持续

据数据统计,2017年全球硅晶圆出货面积高达118.1亿平方英寸,同比2016年增长21%。2017年全球硅晶圆销售金额为87.1亿美元,同比2016年增长21%。相较于芯片制造行业,硅晶圆行业内的企业呈现出寡占的竞争格局,其中日本信越、日本SUMCO、台湾环球晶圆德国Siltronic以及韩国LGSiltron等五大企业在2017年中共占90%以上的硅晶圆市场份额。

近年来,随着硅晶圆行业营收与利润的持续改善,相关企业已经开始展开扩产计划。以日本SUMCO为例,2017年上半年SUMCO宣布投资3.91亿美元再建新产线,预计产能11万片/月。同时,SUMCO表示,2018年12英寸硅晶圆价格有望回升约20%,且预估2019年将持续呈现回升。

据业者表示,全球硅晶圆缺货状况将持续至2021年才会缓解。其中,12英寸硅晶圆需求将更为强劲,其主要原因是中国积极扩建12英寸晶圆厂,且供给端又受到控制,可全球供应的厂商仅5家,故导致目前市场报价持续看涨。在2018-2021年间,12英寸硅晶圆年复合增长率有望达至5 %-7%,至于8英寸晶圆年复合增长率则约为2%。

2017年,全球12寸硅晶圆市场供给约750万片/月,而市场需求月775万片/月,产生了4%左右的缺口。根据近两年全球硅晶圆出货面积增速来看,预计2018年全球供给为760万片/月左右,需求将增至790万片/月,产生的供应缺口约为5%-6%。

订单分配化、价格逐季上涨 小厂生存困难

为保证硅晶圆供货稳定,芯片厂签硅晶圆合约普遍倾向于长期订单(一年以上),供货也优先考虑大厂,这使得硅晶圆小厂拿到的订单越来越少,生存也越发困难。另一方面,小厂订单无法保障、硅片需求增加,也会对涨价形成助推。

另一方面,随着消费电子以及汽车电子等行业的发展,对200nm的晶圆需求将会持续增加,而3D NAND FLASH高度需求也将带来300nm晶圆的持续消耗。部分业者预估2018年半导体行业年增长速率仍将保持在5%-7%。