自主创芯·产业报国

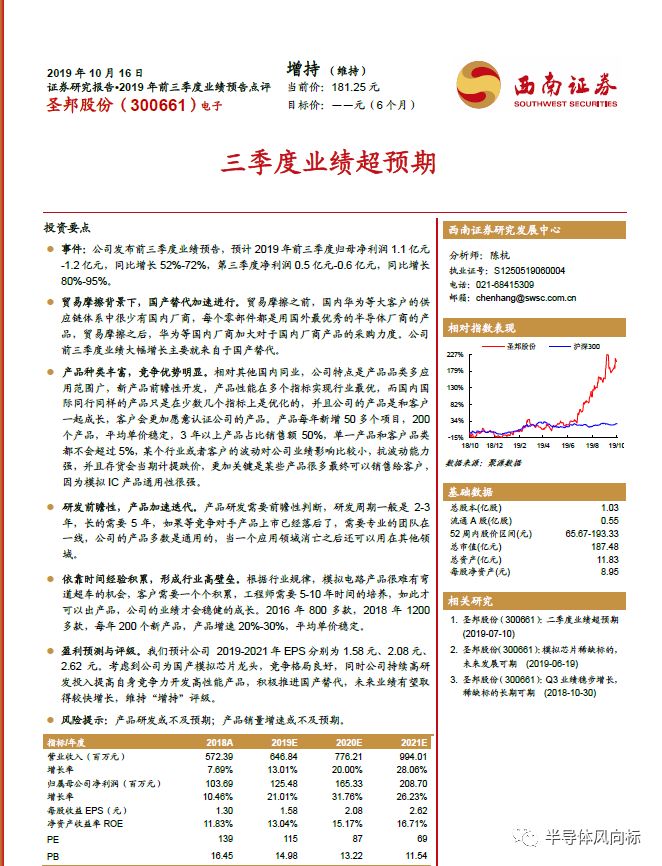

事件:公司发布前三季度业绩预告,预计2019年前三季度归母净利润1.1亿元-1.2亿元,同比增长52%-72%,第三季度净利润0.5亿元-0.6亿元,同比增长80%-95%。

贸易摩擦背景下,国产替代加速进行。贸易摩擦之前,国内华为等大客户的供应链体系中很少有国内厂商,每个零部件都是用国外最优秀的半导体厂商的产品,贸易摩擦之后,华为等国内厂商加大对于国内厂商产品的采购力度。公司前三季度业绩大幅增长主要就来自于国产替代。

产品种类丰富,竞争优势明显。相对其他国内同业,公司特点是产品品类多应用范围广,新产品前瞻性开发,产品性能在多个指标实现行业最优,而国内国际同行同样的产品只是在少数几个指标上是优化的,并且公司的产品是和客户一起成长,客户会更加愿意认证公司的产品。产品每年新增50多个项目,200个产品,平均单价稳定,3年以上产品占比销售额50%,单一产品和客户品类都不会超过5%,某个行业或者客户的波动对公司业绩影响比较小,抗波动能力强,并且存货会当期计提跌价,更加关键是某些产品很多最终可以销售给客户,因为模拟IC产品通用性很强。

研发前瞻性,产品加速迭代。产品研发需要前瞻性判断,研发周期一般是2-3年,长的需要5年,如果等竞争对手产品上市已经落后了,需要专业的团队在一线,公司的产品多数是通用的,当一个应用领域消亡之后还可以用在其他领域。

依靠时间经验积累,形成行业高壁垒。根据行业规律,模拟电路产品很难有弯道超车的机会,客户需要一个个积累,工程师需要5-10年时间的培养,如此才可以出产品,公司的业绩才会稳健的成长。2016年800多款,2018年1200多款,每年200个新产品,产品增速20%-30%,平均单价稳定。

盈利预测与评级。我们预计公司 2019-2021年EPS分别为1.58元、2.08元、2.62元。考虑到公司为国产模拟芯片龙头,竞争格局良好,同时公司持续高研发投入提高自身竞争力开发高性能产品,积极推进国产替代,未来业绩有望取得较快增长,维持“增持”评级。

风险提示:产品研发或不及预期;产品销量增速或不及预期。

模拟电路主要分信号链和电源链,信号链中包含放大器,驱动器,开关和接口电路,电源管理中主要包括驱动和非驱动。

圣邦微电子是一家专注于高性能、高品质模拟集成电路研发和销售的半导体公司,其通用模拟IC产品性能优良、品质卓越,可广泛应用于各领域。公司是国家规划布局内的重点集成电路设计企业和首家获得国家集成电路产业投资基金注资的集成电路设计企业,国家知识产权优势企业,也国内规模最大的集成电路设计企业之一。

两大产品齐头并进,成长空间巨大。公司主要产品为高性能模拟芯片,覆盖信号链和电源管理两大领域,可广泛应用于通讯、消费类电子、工业控制、医疗仪器、汽车电子等众多领域。雄厚的技术实力使得圣邦股份自主研发并成功面市的产品迅速增加,公司已有1000余款产品,全部符合欧盟RoHS标准以及绿色环保标准,2019年还将继续推出一系列信号链及电源管理类模拟IC新品。

国产模拟IC龙头,市场发展广阔。公司未来存在较大的成长空间,一方面由于模拟芯片市场本身在不断增长,另一方面,从全球来看,公司产值在全球模拟芯片市场占比较低,拓展公司现有市场份额也存在较大潜力。未来,随着研发实力的进一步提升,销售规模的持续扩大,公司在国内集成电路设计业的行业地位将进一步提升,更多产品达到国际先进水平。

西南电子始终看好圣邦股份长期价值

外发报告 陈杭