2. 发展驱动力一:国产硅片迎发展良机

2.1 硅片是半导体制造的核心材料

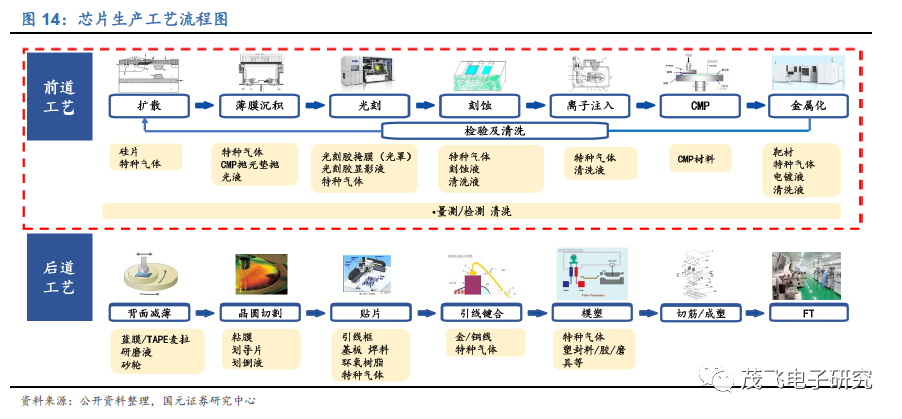

半导体材料是半导体行业的支撑性行业之一。从芯片生产的工艺流程来看,半导体产品的制造过程主要包括晶圆制造(前道)和封装(后道)测试,不同的制造环节需要使用对应的半导体材料,包括硅片、特种气体、抛光材料、光刻胶等,根据用途的不同,半导体材料也可分为晶圆制造材料和封装材料。

随着先进制程的不断发展,晶圆制造材料的消耗量逐渐增加,全球半导体晶圆制造材料的市场规模也呈现逐年递增趋势。据SEMI统计,全球晶圆制造材料市场销售额从2013年的227亿美元增长到2019年的328亿美元,年复合增长率为6.33%。

硅片在全球半导体制造材料中占比最高,为半导体制造的核心材料。从晶圆制造材料的细分市场来看,SEMI数据显示2019年硅片、电子气体、光掩膜市场规模占比排名前三,销售额分别为123.7亿美元、43.7亿美元、41.5亿美元,分别占全球半导体制造材料行业37.28%、13.17%、12.51%。其中半导体硅片占比最大,是生产制作各类分立器件与集成电路的载体,全球95%以上的半导体芯片和器件都是用硅片作为基底材料生产出来的。

2.2 大尺寸硅片成为大势所趋

摩尔定律驱动半导体工艺制程不断发展。2019年全球晶圆代工的产能分布中,先进工艺(小于等于28nm)产能约占全球总产能的22%,其中12~20nm节点的工艺制程占全球产能的7%,10nm以下节点的工艺制程占比5%。未来先进制程的产能占比将呈现持续上升趋势,从台积电的制程技术占比为例,台积电于2004年开始从以0.11μm+制程为主的低端晶圆制造过渡到以40-90nm的更先进制程工艺为主的晶圆制造,并于2011年底开始从以中低端为主的晶圆制造过渡到以28nm及以下的先进制程工艺为主的晶圆制造,目前28nm及以下先进制程的收入占比仍在不断上升中。

硅片将随着制程技术的推进向大尺寸方向发展。目前12英寸(300mm)硅片主要应用在90nm以下的制程,8英寸(200mm)硅片主要应用在90nm-0.25μm制程,而其余制程被6英寸(150mm)硅片所覆盖。随着制程技术的推进,近年来先进制程的占比在不断提升,硅片行业整体呈现出向大尺寸发展的趋势,SEMI数据显示,自2000年来,12英寸硅片的出货面积呈明显增长趋势,于2008年超过8英寸硅片,成为全球硅片市场的主流产品,预计未来对12寸硅片的市场需求将持续保持旺盛,到2020年市场占比将达75%以上。

2.3 下游应用驱动市场规模稳定增长

全球半导体硅片市场随下游应用领域的发展而呈现稳定增长态势。2010-2013年,全球经济逐渐复苏,硅片市场随之反弹,同时12英寸半导体硅片技术逐渐得到普及,出货量不断上升;2014年至今,受益于通信、计算机、汽车、消费电子、光伏产业、智能电网、医疗电子等应用领域需求带动以及人工智能、物联网等新兴产业的崛起,全球半导体硅片出货量呈现稳步上升趋势,直至2019年因半导体行业景气度下降而出现小幅回落。根据 SEMI 数据,2018年全球半导体硅片市场规模大幅增长至113.8亿美元,2019年后小幅回调为111.5亿美元,预计2020年行业景气度将有所回升,达到114.6亿美元。

我国半导体硅片市场自2014年以来呈稳定上升趋势。IC Mtia 数据显示,2018年我国半导体硅片市场规模为172.1亿元,年产能为2393百万平方英寸,其中12英寸硅片产能约为201百万平方英寸,8英寸硅片产能约为预计870百万平方英寸,6英寸硅片产能约886百万平方英寸,5英寸及以下硅片产能约436百万平方英寸,6英寸及以下尺寸硅片产能占总产能比重为55.24%,仍是目前国内市场的主要产品。未来随着我国半导体硅片厂商研发及生产能力不断提升,预计8英寸及以上硅片的产能占比将有较大提升,带动我国硅片的市场需求实现持续增长。IC Mtia预测我国2020年硅片市场规模将达到201.8亿元,2014-2020年的复合增长率预计将达13.74%

从下游应用来看,8英寸、12英寸硅片的终端市场持续向好,将带动需求沿着产业链向上游传递。8英寸硅片一般应用于对制程要求较低或对成本较敏感的产品中,主要包括模拟芯片、MOS逻辑、光电器件、分立器件等产品。近年来,新能源汽车和工业智能装备得到快速普及,模拟和分立器件的市场需求逐步扩大,将为8英寸硅片打开新的增长空间。

12英寸半导体硅片主要应用于逻辑芯片和存储器(DRAM、2D NAND、3D NAND)。其中存储器连续两年贡献了全球半导体市场规模的主要增量,而DRAM作为电子产品重要组件之一,在AI和5G两大新兴产业的拉动下,行业景气度不断上升,将带动晶圆厂对12英寸硅片需求增加。

2.4 海外寡头垄断市场,国产替代进行时

半导体硅片行业壁垒高,呈高度集中态势。半导体硅片行业具有技术难度高、投资规模大、研发周期长、客户认证周期长等特点,因此行业进入壁垒较高,几大主要厂商掌握着最先进的生产技术,几乎占据了全部市场份额,尤其是在大尺寸半导体硅片市场。SEMI数据显示,全球前五大半导体硅片企业中,日本的信越化学位列第一,市占率为28%;日本的SUMCO占24%,台湾的环球晶圆占16%,德国的Siltronic占14%,韩国的SKSiltron占10%,前五大硅片厂商市场份额占比合计92%。

由于半导体硅片高端产品的技术壁垒非常高,加上国内企业起步较晚、长期研发投入和积累不足,我国半导体硅片厂商市占率较低,产品也多处于中低端领域。目前国内从事硅片业务的公司主要有立昂微电、有研半导体、中环股份、南京国盛、上海新昇、上海新傲、河北普兴、昆山中辰等十余家。

目前国内硅片厂在大尺寸硅片方面存在较大缺口,国内企业在国家产业政策支持下掀起建厂热潮,积极进行大规模拓产规划。据华夏幸福产业研究院数据,我国各公司已量产产线披露产能中,12英寸硅片产能需求为150万片/月,而供应商产能仅为20万片/月,严重依赖进口。而我国已公布的大硅片项目多达20个,用于新建硅片厂商的投资金额超过1400亿元,规划产能大多集中在12英寸硅片。沪硅产业、超硅半导体、立昂微电、中环半导体等公司纷纷开始兴建硅片加工厂。

若大硅片项目按规划落地,到2023年8英寸硅片总规划产能将达345万片/月,12英寸硅片总规划产能达662万片/月,届时硅片进口依赖度将显著下降。但整体来看,我国半导体硅片行业已取得了长足的进步,有望在未来实现12英寸半导体硅片的大规模量产,不断缩小与国际领先硅片厂商之间的差距,加快半导体硅片的国产替代进程。

2.5 公司产品质量领先,广受客户认可

公司硅片产品种类齐全,质量领先业界。公司硅片产品具有从硅单晶、硅研磨片到硅抛光片、硅外延片制造的完整产业链,已通过IATF16949、ISO14001、OHSAS18000等多项体系认证,先后上线了ERP、MES、SPC、EAP和RMS等多套行业先进管控系统,产品符合相关国家标准和行业标准,部分产品参数领先于国内同行业厂家,且已接近国际一流大厂水平。

公司主要客户为下游半导体分立器件和集成电路等领域的优质企业。随着公司8英寸半导体硅片生产线的陆续投产,其半导体硅片产能持续提升。凭借着可靠的产品质量和强大的生产能力,公司硅片产品广受客户好评,客户群体不断拓展,目前公司已经成为ONSEMI、AOS、日本东芝公司、台湾汉磊、中芯国际、华虹宏力、华润微电子等国内外知名企业的重要供应商。未来在市场发展向好、国产替代进程加快的环境下,公司有望通过8英寸硅片的扩产和12英寸的量产吸引到更多国内优质客户,进一步稳固在行业内的领先地位。