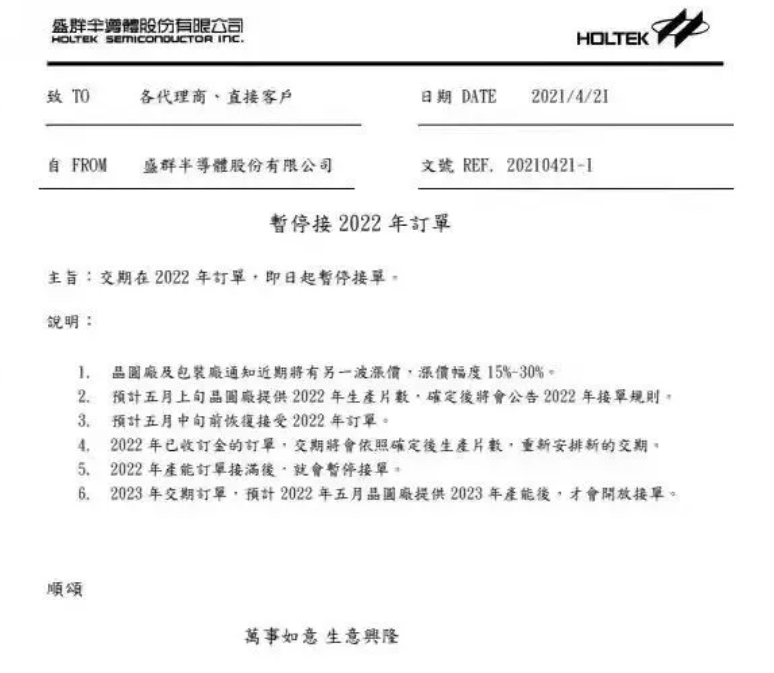

4月21日,又一MCU大厂盛群半导体宣布停止接单。在盛群半导体发布的停止接单通知中显示,交期在2022年的订单,即日起暂停接单。

盛群半导体也在通知中详细说明了停止接单的原因:

1. 晶圆厂及包装厂通知近期将有另一波涨价,涨价幅度15%-30%。

2. 预计五月上旬晶圆厂提供2022年生产片数,确定后将会公告2022年接单规则。

3. 预计五月中旬前恢复接受2022年订单。

4. 2022年已收订金的订单,交期将会依照确定后生产片数,重新安排新的交期。

5. 2022年度能打罩接满后,就会暂停接单。

6. 2023年交期订单,预计2022年五月晶圆厂提供2023年产能后,才会开放接单。

(盛群半导体暂停接单通知)

从盛群半导体发布的通知中可以看出几个关键问题。不论是晶圆厂还是包装厂,半导体芯片产业链上下游同步出现涨价情况,其中所提到的涨价幅度15%-30%。结合此前的消息,国内晶圆代工龙头厂中芯国际通过邮件告知其客户,4月1日起中芯国际代工价全线上调,已上线的订单维持原价格,已下单而未上线的订单,不论下单时间和付款比例,都将按新价格执行。据说,涨价幅度就是在15%-30%左右。

15%-30%的涨幅是什么概念?举个例子,根据此前IC Insights发布的最新数据,2020年台积电每片晶圆营收达到1634美元(约合人民币10568元),相比之下格罗方德(Global Foundries)每片晶圆的均价只有984美元,联华电子每片晶圆的价格只有675美元,中芯国际也只有684美元。这也就意味着,每片晶圆至少要加价100美元至300美元不等。

通知中还提到,2022年已收订金的订单,交期将会依照确定后生产片数,重新安排新的交期。之前市场就有传出类似消息,“拿到订单的客户必须先支付定金,才能优先巩固产能并锁定价格”,一位硅晶圆从业者如此向OFweek电子工程网表示,坦言晶圆厂接单真的过满。这种状态从去年就已经出现苗头,哪怕是全球规模最大的代工巨头台积电,也在去年12月31日起,暂停对晶圆价格的常规性下调,为期至少四个季度。此举非常罕见,因为台积电通常在大规模量产后,按照季度的节奏对报价进行下调,以体现成本优势并招揽更多客户。而台积电CEO魏哲家对此表示,述行动是减少供应链中断的温和举措,以便台积电能持续提供服务。同时还提到,过去12个月台积电的产能利用率达到了100%,但仍然无法满足市场需求。

实际上,早在4月1日,盛群半导体就出现了一次全线产品价格调涨的举措,原因是半导体市场供需失衡导致原物料不断上涨,晶圆厂已经执行第二波代工价格调涨,加上封装厂亦开始全面调高封装测试委工价格。公司配合反映物料成本的上升,因此宣布4月1日当日及之后出货的所有IC类产品全面调高售价15%。

盛群已经不是第一家出现因供应链问题停止接单或涨价的企业了,此前义隆董事长叶仪晧也表示,由于MCU需求强劲,公司自今年1月1日起正式调涨价格,近期也因考量公司产品规划,年后MCU产品全面暂停接单,累计价格涨幅至少1成起跳。

此外,今年2月还有消息传出,另一家微控制器厂松翰据接长单,即使客户愿意下长单,松翰也未必会全接。

半导体封装材料供应商长华电材也对客户发出暂时停止接单的通知,主要原因是由于近期蚀刻产品的强劲需求。去年三季度以来封装景气持续上行,刻蚀引线框架供不应求,台系厂商产能满载,日系业者已调涨15%-20%售价。

为了进一步说明当前半导体行业缺货涨价背景,我们将在文末附上最新统计的【半导体厂商最新涨价名单】,算上盛群半导体在内以高达59家。

半导体缺货涨价潮起,需求拉动是主因

进入了2021年,半导体行业缺货持续紧张,就连央视都开始关注此问题。有企业表示,以往曾在这个行业做了十几年,从来没有遇到过这么紧张的情况,现在不仅仅是供不应求的问题,原材料短缺、产能低下都是目前所面临的问题。

对于当前半导体产业缺货紧张的严峻形势,OFweek电子工程网在近日举办的慕尼黑上海电子展上也采访了芯片、电容、连接器领域的诸多企业。结合大家的看法可以得到以下几个原因,一是市场需求拉动,二是行业玩家的恐慌性备货。

市场需求拉动很好理解,倍捷连接器中国区销售与业务拓展总监林峻表示,“今年的情况与去年有很大不同,去年因为疫情影响严重,跟医疗设备相关的领域增长的很快。而今年我们在在储能、电池,以及半导体设备等领域看到更多需求。一是国家在半导体设备方面加大了投资力度,二是新能源行业市场的爆发导致,不管是国内还是国外,尤其是新能源汽车产业的急剧爆发都带动了连接器行业的整体增量。”

宇阳科技董事长廖杰也向OFweek电子工程网提到,“市场需求大增的同时也促使MLCC厂商加码扩产,没有需求就不会有技术进步,需求的拉动对技术的进步会起到相当关键的作用。”廖杰认为,5G时代,智能终端产品无论是提升性能还是增加功能,都需要增加MLCC的使用量。由于PCB线路板空间有限,MLCC数量的增加也提高了对MLCC各项性能的要求,也进一步推动MLCC向高可靠性、高比容、小型化、高频化等方向发展。

微容科技高级销售经理张德锁也表示,“市场需求猛增是导致近段时间来MLCC缺货涨价的主要影响因素,甚至远超去年疫情以及上游材料涨价等原因。而目前来看日韩厂商在产能扩充上相对而言还是非常保守的,国内还有很多空白市场亟待开发,而这部分也涉及到日韩厂商产品线无法覆盖的领域,因此无论是对于微容科技还是其他国产MLCC厂商来说,都是一个很好的发展契机,也能避免未来被日韩厂商“卡脖子”局面的出现。”

(图片源自OFweek电子工程网)

“恐慌性备货”是第二大元凶

终端厂商“恐慌性备货”是造成半导体行业缺货的第二大“元凶”。众所周知,去年疫情诞生以来,自年中开始,催生了远程办公、云上办公、远程教育等一系列居家电子产品需求猛增,正处在停工停产之际的晶圆厂自然是难以挡住暴增的订单需求。另外一方面,美国将华为纳入“黑名单”,那段时间华为疯狂囤积高端芯片存货,据悉占用了台积电大部分产能。华为的影响还只是一小部分,在那之后,小米、OPPO、vivo大举囤货,分食华为释放的空白市场。

消费电子半导体缺货怎么办,那就需要代工厂释放更多产能到这一市场。而大家都能看到,疫情从出现到现在,消费电子产业是优于汽车电子产业复苏的,这也就导致代工厂将原有的车用电子产能转移到消费电子上。随着疫情的退却,人们的出行需求开始增多,5G、新能源等技术推动智能化、电动化、环保化汽车产品应用落地,晶圆作为上游产业链核心资源,产能十分有限,虽然不少代工厂都试图扩产,但明显不是短期就能解决当前缺货危机的方式。另一方面,国内外疫情呈现截然不同的情况,欧美日韩半导体厂商因为疫情反复的原因,要求员工居家办公,造成部分产能损失。由于担忧疫情加剧导致芯片供应紧张甚至断货,终端厂商抱着“买到就是赚到”的心态,恐慌性备货以规避供应链风险,从而催生了现阶段的缺货状况。