05

封装测试

【1】行业地位、概述与国产化情况

封测行业位于半导体产业链末端,封装和测试这两部分技术相对低端,价值量也偏低,属于劳动密集型行业。

因此,中国凭借低廉的劳动力优势,在封装测试领域通过资源整合和规模扩张将全球占比提升到了38%,是我国半导体行业国产化程度最高、与国外差距最小的环节。

【2】龙头公司简析

长电科技:国内封测龙头,全球排名第三。在全系列封测都具有领先优势,业务覆盖高/中/低端全品类,可为客户提供从设计仿真到中后道封测、系统级封测的全流程解决方案。

通富微电:全球第五大封测厂商,聚焦大客户战略,长期布局存储、微处理器等产品的先进封装技术。

华天科技:全球第六大封测厂商,深耕封测领域数年,涵盖引线框架类、基板类、晶圆级三大类封测产品。

06

半导体材料

【1】行业地位、概述与国产化情况

半导体制造过程相当复杂,涉及多达300种不同的材料,因此半导体材料也是整个产业链中细分领域最多的,其中不少都需要先进的技术和设备来生产,具有很高的技术和资本壁垒。

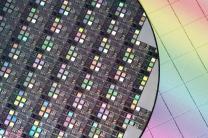

硅片,即晶圆,在半导体材料中价值占比超过三分之一,是最主要的材料。上一篇文章针对第一、二、三代半导体材料已经做了较为详细的探究,不再赘述。除了硅片,电子特种气体、光掩模、光刻胶及辅助材料占比均在10%-15%之间,也是重要的半导体材料。

我国在全球半导体制造材料市场占比为13%,略高于美国11%,但还是老问题,以中低端为主。国产硅片以6寸以下为主,8英寸及以上依赖进口,电子特种气体、光刻胶的国产化率也不足20%,其余溅射靶材、CMP抛光液等壁垒较高的材料也都大多依赖进口。

【2】龙头公司简析

三安光电:在LED芯片产销规模龙头地位稳固基础上,三安光电旗下子公司三安集成承接化合物半导体业务,布局GaAs、SiC、GaN、光通讯和滤波器五大板块,主要应用在新能源汽车、光伏、储能、服务器电源、矿机电源等领域,目前已成为国内稀缺的在第三代半导体方面全产业链布局的领军龙头。

比亚迪:比亚迪投入巨资布局第三代半导体材料SiC,目前己成功研发SiC MOSFET,旗下子公司比亚迪半导体是全球首家、国内唯一实现SiC三相全桥模块在新能源汽车电机驱动控制器中大批量装车的功率半导体企业。预计到2023年,比亚迪将在旗下的电动车中,实现SiC基车用功率半导体对硅基的全面替代。

中环股份:光伏与半导体双轮驱动,以光伏硅片为主,但半导体硅片产能提升很快,12英寸20年产能为7万片/月,21-23年将持续放量,产能预计将超过60万片/月。

立昂微:硅片产品尺寸较小,但具备抛光片-外延片-功率器件的一体化优势,毛利率超过40%。

南大光电:深耕半导体材料,成功自主研发出国内首支通过客户认证的ArF光刻胶产品,实现了国内ArF光刻胶从零到一的重大突破。业务上,改变了原有的单一MO源业务结构,将MO源和ALD、CVD前驱体业务整合成先进前驱体业务,并与电子特气、光刻胶及配套材料业务形成公司业务三大板块。

雅克科技:国内半导体材料平台型巨头,业务包括半导体化学材料,电子特气,光刻胶。产品覆盖半导体薄膜、光刻、沉积、刻蚀、清洗等核心环节。2020年收购LG化学彩色光刻胶,获得了彩色光刻胶和TFT光刻胶等成熟技术和量产能力,有效弥补国内彩色光刻胶生产的空白。

华特气体:公司研发出的20种进口替代产品已实现规模化生产。特气体也通过了全球最大光刻机供应商ASML公司的产品认证,并为中芯国际、华虹宏力等一线企业供货。

彤程新材:控股北京科华进入半导体光刻胶市场。北京科华是唯一列入全球光刻胶八强的中国光刻胶公司,同时也是国内销售额最高的光刻胶公司,打入中芯国际、长江存储、华虹半导体等国内厂商。

安集科技:国内抛光液龙头,国内市场份额超过20%,仅次于卡博特。

鼎龙股份:国内抛光垫龙头,成为长江存储的一供,对中芯国际也持续放量。

江化微:国内湿电子化学品龙头,打破国外企业限制壁垒,逐渐实现中低端市场的国产化替代。其超净高纯试剂、光刻胶配套试剂产品具备为平板显示、半导体、光伏等领域提供全系列湿电子化学品能力。

江丰电子:国内高纯溅射靶材行业龙头,横向纵向延申布局产业链。目前已可量产用于90-7nm半导体芯片的钽、铜、钛、铝靶材,其中钽靶材在台积电7nm芯片中已量产,5nm技术节点产品也已进入验证阶段。