功率半导体:

电能控制的核心器件,新能源汽车带来广阔成长空间

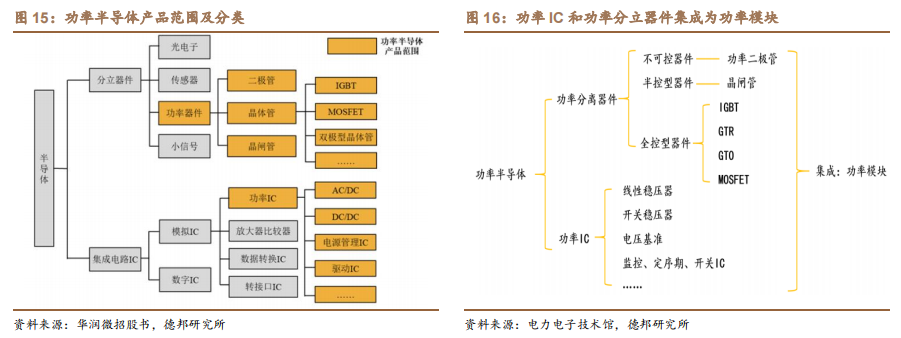

功率半导体是电子装置中电能转换与电路控制的核心,主要用于改变电子装置中电压和频率、直流交流转换等。功率半导体可分为功率 IC 和功率分立器件两大类,二者集成为功率模块(包括 MOSFET/IGBT 模块,IPM 模块,PIM 模块)。

电动化趋势下

新能源汽车功率半导体 需求快速提升

新能源汽车全球加速普及,电动化、智能化和网联化为功率半导体带来广阔市场。为了完成《巴黎气候协定》的目标,全球多数国家已明确碳中和时间,我国预计 2030 年前实现碳达峰、2060 年前实现碳中和。随着碳中和目标推进,新能源汽车行业迎来快速发展期。

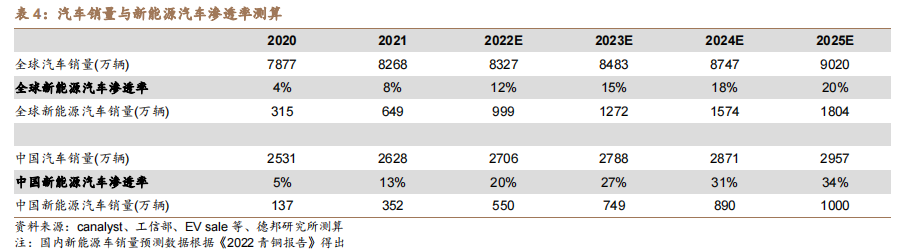

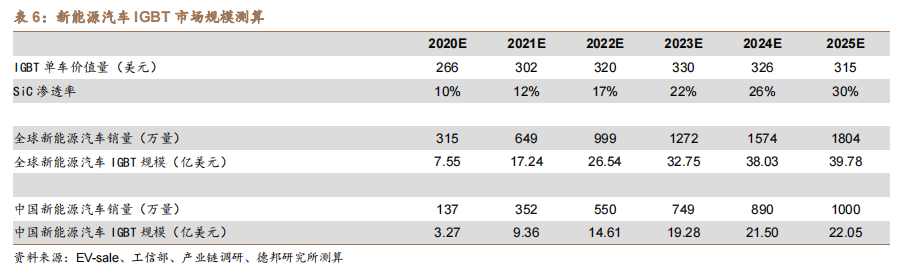

预计到 2025 年全球新能源汽车渗透率达 20%,我国达 34%领跑全球。我们假设 2021 年后全球包括中国汽车销量以每年 3%的增速缓慢增长,新能源汽车保持高速增长,测算出 2025 年全球汽车销量达 9020 万辆,新能源汽车渗透率达20%,新能源汽车销量为 1804 万辆;2025 年中国汽车销量达 2957 万辆,其中新能源汽车渗透率达 34%,新能源汽车销量为 1000 万辆,领跑全球。

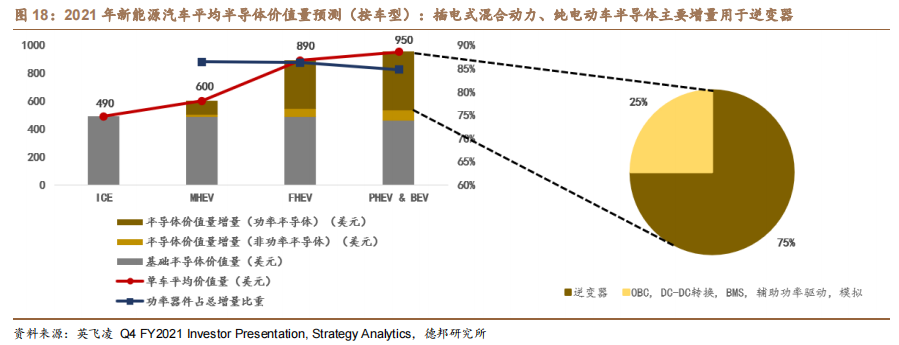

新能源汽车(混合动力汽车或纯电动汽车等)半导体含量显著高于传统汽车。其中,新能源汽车功率半导体用量及规格均高于传统燃油车,功率半导体约占每辆车半导体价值量增量的四分之三。英飞凌 Q4 FY2021 财报披露数据显示,一辆配备传统内燃机的汽车的平均半导体含量为 490 美元,轻混合动力汽车为 600 美元,全混合动力为 890 美元,插电式混合动力及纯电动汽车为 950 美元。其中,功率半导体约占每辆车半导体价值量增量的 85%。

与传统燃油车和弱混合动力汽车相比,电动汽车并无发动机和启停系统,但由于电力转换与控制要求提升,因而多出主电控(电驱)、车载电动空调、DC-DC、OBC、电池管理系统(BMS)等部件,带动功率半导体需求提升。

功率半导体的增量具体可拆分为:

(1)主传动/逆变器:一般选用 Si 基 IGBT(模块)、SiC 基 MOSFET;

(2)充电器(OBC):开关频率较高,一般选用采用驱动功率为 3-6KWSi 基 MOSFET、10-40kW 的 Si 基 IGBT、SiC 基 MOSFET;

(3)DC-DC 转换:涉及低电压直流转换,一般选用 Si 基 MOSFET;

(4)高压辅助驱动:高压配电,一般选用 Si/SiC/GaN MOSFET(模块);

(5)电池管理系统(BMS):低电压,一般选用 Si 基电池管理 ICs。

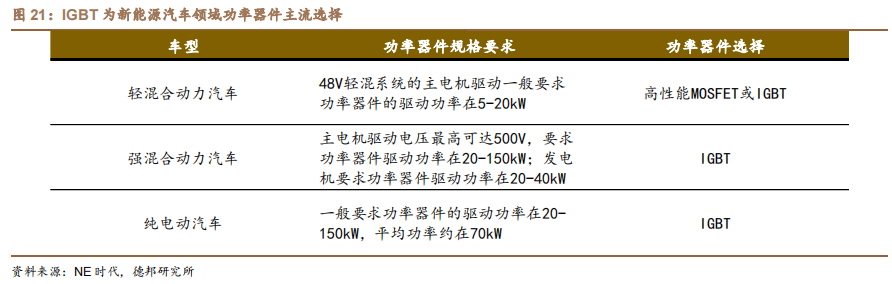

新能源汽车对功率半导体规格要求远高于传统燃油车,IGBT模块因此成为新能源汽车领域功率半导体主流选择。传统燃油车的电压功率要求较低,一般要求动力总成电压为 30-40V、电助力制动器电压为 60-80V、点火器电压为 40-80V及单车平均电气功率≤20kW,此场景下一般选用低导通阻抗的高性能低压MOSFET。

相较而言,纯电动汽车(EV)或混合动力汽车(HEV)的核心在于高压(200-450V DC)电池及其相关的充电系统。纯电动汽车主电机驱动一般要求功率器件的驱动功率在 20-150kW,平均功率约在 70kW。由于较高的驱动功率、电压以及高能耗敏感度,电动车厂往往会采用导通压降小、工作电压高的 IGBT 模块,而非在传统燃油车中采用的 MOSFET。

国内新能源汽车领域功率半导体量价提升逻辑下,广阔需求端空间为国产替代提供支撑。结合新能源汽车较传统燃油车在功率半导体单车价值量上的显著增量,及国内市场新能源汽车销量及渗透率的持续提升,预计国内新能源汽车领域的功率半导体需求将在未来五年内快速提升,为国产替代提供需求端基础。

预计到 2025 年全球新能源汽车 IGBT 规模接近 40 亿美元,中国达 22 亿美元。根据产业链调研,通常新能源汽车 IGBT 的单车价值量在 300 美金左右。我们假设新能源汽车双电机的渗透率逐年提升,IGBT 受益于景气周期先涨价,之后由于技术成熟、市场竞争等因素价格逐渐下降;假设 SiC 的渗透率逐年增加,对IGBT形成一定的替代。我们测算出 2025 年全球新能源汽车 IGBT 的规模达到39.78亿美元,5 年 CAGR 为 39.4%;中国达到 22.05 亿美元,5年 CAGR 为46.5%,中国将成为全球新能源汽车 IGBT 主要的市场。

海外缺芯叠加国内新能源汽车爆发

国内企业迎来发展窗口期

供给端,缺芯问题在以英飞凌为代表的功率半导体厂商中依然明显,IGBT 和MOSFET 为代表的功率半导体交期依然维持稳中有升态势,预计未来四个季度供给端紧张难以缓解。从货期角度看,英飞凌 IGBT 和 MOSFET 货期自 2020Q1 起持续提升,2021Q4 整体交货周期依然普遍保持在 40-50 周,而不缺货情况下交货周期一般仅在 10-16 周。考虑到供给端扩产周期一般需要 9-12 月甚至更长,当前 Fab 厂产能已普遍排至 2023 年,结合新能源汽车和光伏领域需求的持续增长,预计未来四个季度内仍是供给偏紧状态。

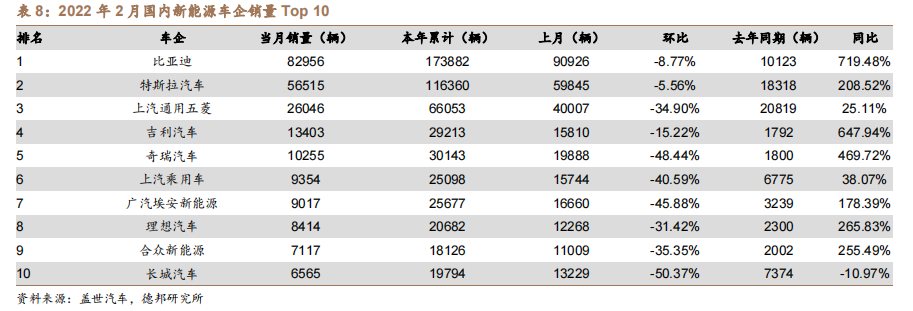

结合前节讨论的国内新能源汽车市场的高景气度,功率半导体市场存在较大供需错配,行业缺芯凸显芯片国产化瓶颈现状,给予国产厂商难得的“试错”机会,国产厂商迎来供应链导入良机。芯片供应链恢复时间不确定,缺芯致使下游需求方提高了对国产芯片产品的试错容忍度并选择国产厂商产品以解决部分燃眉之急,为芯片企业提供了绝佳的导入机会,在得到客户验证通过并大规模放量后,国产芯片厂商将进一步巩固其行业地位并实现更高的国产化率和延续本土化趋势。部分厂商正抓住国产替代的机遇窗口,在各自领域取得突破,实现业绩规模快速增长。

在新能源汽车领域,国内功率半导体企业已有进展,部分厂商开始在新能源汽车特别是 A 级车领域实现批量供货:

比亚迪半导体:

(1)IGBT 领域:据 Omdia 统计,以 2019 年 IGBT 模块销售额计算,公司在中国新能源乘用车电机驱动控制器用 IGBT 模块全球厂商中排名第二,仅次于英飞凌,市场占有率 19%,2020 年公司在该领域保持全球厂商排名第二、国内厂商排名第一的领先地位。

(2)SiC 器件领域:公司已实现 SiC 模块在新能源汽车高端车型电机驱动控制器中的规模化应用,也是全球首家、国内唯一实现 SiC 三相全桥模块在电机驱动控制器中大批量装车的功率半导体供应商。

斯达半导:2021 年公司新能源行业营业收入为 57,146.05 万元,较去年同期增长 165.95%。车规级 SGT MOSFET (split-gate trench MOSFET)开始小批量供货。2021年,公司生产的应用于主电机控制器的车规级 IGBT模块持续放量,合计配套超过 60 万辆新能源汽车,其中 A 级及以上车型配套超过 15 万辆,同时公司在车用空调,充电桩,电子助力转向等新能源汽车半导体器件份额进一步提高。同时,公司在用于车用空调、充电桩、电子助力转向等新能源汽车半导体器件份额进一步提高。

时代电气:在其新兴装备业务板块中,针对新能源汽车行业已面向市场推出多个平台的电驱系统产品,应用于纯电动、混合动力乘用车,同时已与一汽集团、长安汽车等国内一流汽车制造商开展深入项目合作,实现批量产品交付业绩。此外,公司募投新能源汽车电驱系统研发应用项目,拟以电驱系统为主推产品,利用公司自主 IGBT 的资源优势,突破扁线/油冷电机集成应用、SiC 模块应用、双面冷却模块应用等多项研发应用技术。

士兰微:2021 年,基于公司自主研发的 V 代 IGBT 和 FRD 芯片的电动汽车主电机驱动模块,已在国内多家客户通过测试,并已在部分客户批量供货。目前公司正在加快汽车级和工业级功率模块产能的建设。2021 年,公司分立器件产品的营业收入为 38.13 亿元,较上年增长 73%。

布局未来:SiC 加速渗透

进一步打开行业天花板

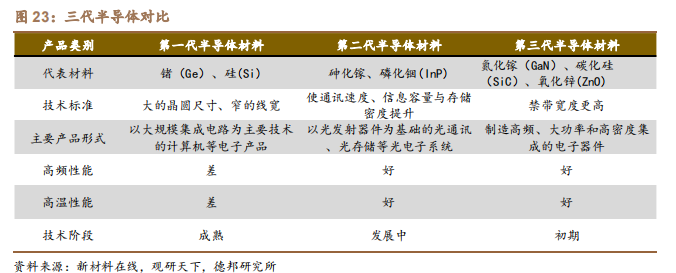

目前车规级半导体主要采用硅基材料,但受自身性能极限限制,硅基器件的功率密度难以进一步提高,硅基材料在高开关频率及高压下损耗大幅提升。以 SiC与 GaN 为代表的第三代宽禁带半导体功率器件具有高击穿电压、高功率密度、耐高温、高频工作等优势,适用于大功率、高频率与恶劣的工作环境,解决 Si 基器件痛点。

在主要三代化合物半导体材料中,SiC 最适合用于新能源汽车领域,而 GaN更适用于射频领域。SiC 与 GaN 相比,具有更高的热导率和崩溃电压,因此在高温和高压领域应用更具优势,适用于新能源汽车、快充充电桩、光伏和电网等 600V甚至 1200V 以上的电力领域。在新能源汽车领域,SiC 功率器件将主要用于逆变器、OBC 和 DC/DC 转换。

SiC 相比传统 Si 基器件主要有三点优势:

(1)体积小、重量轻、散热强:SiC 的热导率是 Si 的大约 3 倍,热量更容易释放,同时 SiC 的热损耗更小,因此冷却部件可采用更小型产品,有利于实现器件的小型化、轻量化;根据英飞凌数据,采用 SiC 器件的逆变器体积相比硅基能减少 50%-80%,;

(2)能量损耗更低:根据英飞凌数据,SiC-MOSFET 单管与 IGBT 单管相比,能量利用率大约提升 5%,模块化之后能量效率能够提升 10%左右。因此 SiC 能提升电池的续航里程或以更小尺寸电池实现同等的续航里程,从而降低电池成本;

(3)高频:SiC 的电子饱和漂移速率是 Si 的 2 倍,可以实现比 Si 基 IGBT 更高的工作频率。

尽管性能优越,受制于高昂的成本,当前 SiC 在新能源汽车领域渗透率较低。由于生产设备、制造工艺、良率与成本的劣势,碳化硅基器件过去仅在小范围内应用。根据比亚迪半导体招股说明书,目前国际主流 SiC 衬底尺寸为 4 英寸和 6英寸,晶圆面积较小、芯片裁切效率较低、单晶衬底及外延良率较低导致 SiC 器件成本高昂,叠加后续晶圆制造、封装良率较低,且载流能力和栅氧稳定性仍待提高,SiC 器件整体成本仍处于较高水平。

预计 SiC 市场规模未来几年快速提升,2025 年全球新能源汽车用 SiC 功率器件规模达 37.9 亿美元,中国达 21 亿美元。根据产业链调研,通常一辆新能源汽车中整车主驱逆变器、OBC 以及 DCDC 转换器用到的 SiC 价值量在 900-1000美元左右;假设到 2025 年单车 SiC 成本下降 30%,到 700 美元左右,渗透率提升到 30%。我们测算出 2025 年全球新能源汽车 SiC 器件规模达 37.9 亿美元,5年 CAGR 为 64.5%;国内市场达 21 亿美元,5 年 CAGR 为 72.6%,中国将成为全球新能源汽车 SiC 器件主要市场。

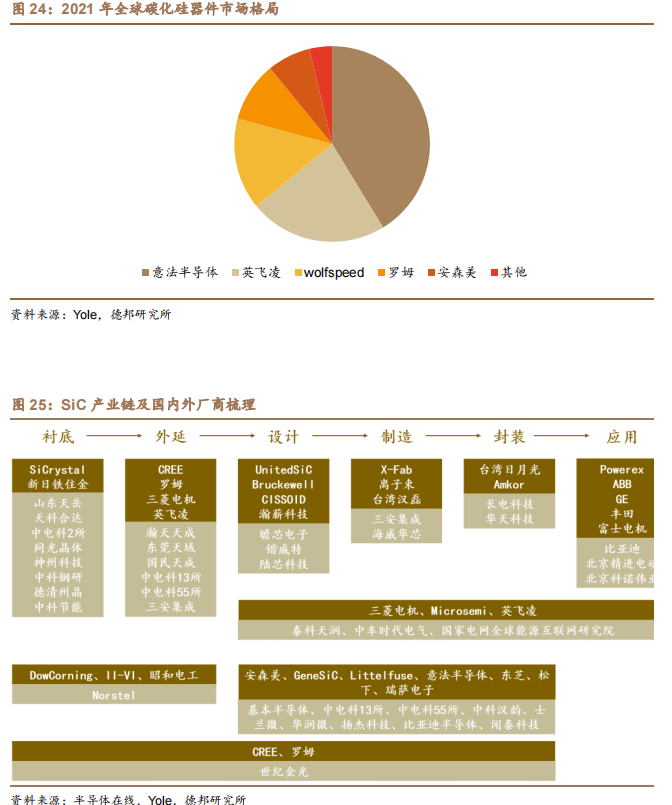

SiC 芯片产业链与硅基产业链类似,主要分为晶圆衬底、外延、设计、制造和封装等环节,市场主要由海外厂商掌控,国内碳化硅产业仍处于起步阶段,与国际水平仍存在差距。据 Yole 数据,2020 年碳化硅功率器件市场中,ST、Cree、ROHM、Infineon、Onsemi 市占率分别为 40.5%、14.9%、14.4%、13.3%、7.7%,CR5 超过 90%。国内碳化硅各环节已实现全产业链布局,但目前国产化率较低,未来有望伴随内需增长而实现提升。其中,衬底环节厂商包括山东天岳、天科合达等,外延厂商包括瀚天天成、东莞天域等,设计厂商包括上海瞻芯电子、上海瀚薪等,IDM 厂商包括泰科天润、中科汉韵、三安集成、华润微、士兰微等。

原文标题 : 汽车电动化趋势来临,功率半导体需求暴涨