《投资者网》云诗蒙

近期,主营集成电路封装测的通富微电(002156.SZ)发布2023年中报。

报告期内,公司营业收入约99.08亿元,同比增长3.56%;净利润亏损约1.88亿元。由于汇率波动公司净利润由盈利转亏,如剔除上述汇率波动影响,2023年上半年归属于母公司股东的净利润为正。

同时,《投资者网》整理芯片封测头部企业的中报业绩,分别是太极实业(600667.SH)、长电科技(600584.SH)、深科技(000021.SZ)、晶方科技(603005.SH)、华天科技(002185.SZ)。

通过对比发现,受下游影响,集成电路封装测整体处于疲软期。不过,业界认为复苏期可能在2024年到来。技术上看,通富微电背靠AMD绑定Chiplet,而太极实业先行尝到了HBM的甜头,拿到了英伟达和SK海力士订单。

行业陷入疲软期

分季度来看,2023年通富微电第一季度、第二季度实现营业收入分别为46.2亿元、52.66亿元,分别同比增长3.11%、3.97%。

今年上半年,公司毛利率为10.42%,同比下降5.56%;净利率为-2.06%,较上年同期下降5.91%;现金流方面,现金流净额为14.81亿元,同比下降49.75%;筹资活动现金流净额3.15亿元,同比减少16.81亿元;投资活动现金流净额-30.50亿元。

从资产方面看,截至今年上半年,公司资产总计为340.82亿元,应收账款为28.71亿元。

分业务来看,上半年主营业务中封装业务占据绝对比重,集成电路封装测试收入96.13亿元,同比增长3.21%,占营业收入的97.02%;材料销售收入1.78亿元,同比增长25.12%,占营业收入的1.80%;模具费收入0.49亿元,同比增长9.32%,占营业收入的0.50%。

对于营业收入变动,通富微电在年报中表示,全球半导体市场疲软,传统业务也遭遇较大挑战,公司经营层努力克服消费类电子市场不振及产品价格下降带来的不利影响,积极调整产品布局,在高性能计算、新能源、汽车电子、存储、显示驱动等领域实现营收增长,最终公司营收同比增长3.56%。

净利润由盈转亏,通富微电回应称:“通富超威槟城持续增加美元贷款,用于新建厂房,购买设备和原材料,特别是为未来扩大生产增加备料较多。使得公司合并报表层面外币净敞口主要为美元负债,由于美元兑人民币汇率在2023年第二季度升值超过5%致使公司产生较大汇兑损失,因汇兑损失减少归属于母公司股东的净利润约2.03亿元,如剔除上述汇率波动影响,2023年上半年公司归属于母公司股东的净利润为正。”

半导体领域中芯片封测赛道的上市公司,包括太极实业、长电科技、深科技、晶方科技、华天科技。

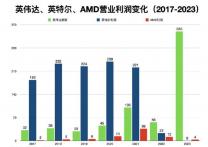

太极实业上半年营收186.17亿元,同比上升25.19%;归母净利润4.27亿元,同比上升378.17%;扣非净利润4.19亿元,同比上升1029.86%。

亮眼业绩受益于英伟达、SK海力士两家公司的订单,太极实业在HBM显存颗粒封装和测试领域具有一定的优势和竞争力。其他上市公司,业绩或多或少均有所下滑。

长电科技上半营收121.73亿元,同比降低21.9%;归母净利润4.96亿元,同比降低67.9%;扣非归母净利润3.79亿元,同比降低73.1%;毛利率13.5%,同比降低5.0%。

深科技上半年营收77.41亿元,同比上升2.5%;归母净利润2.97亿元,同比下降34.86%;扣非净利润2.65亿元,同比上升15.61%;毛利率13.98%。

晶方科技上半年营业收入约4.82亿元,同比减少22.34%;归属于上市公司股东的净利润约7661万元,同比减少59.89%;扣非归母净利润3881.81万元,毛利率38.63%。

华天科技上半年营收入50.89亿元,同比下降18.19%;归母净利润6287.86万元,同比下降87.77%;扣非净利润-1.9亿元,同比下降160.78%;毛利率7.92%。

《投资者网》研究员整理

上述芯片封测企业中,归母净利润最高的均为长电科技;营收和净利润增长最快的当属太极实业,妥妥的黑马公司;毛利率方面,表现出色的是晶方科技。但其营收同比跌幅较大。

绑定Chiplet

行业周期底部是否到来?何时出现呢?一直是业内讨论的热点话题。

通富微电表示,目前,随着下游客户端库存水位的逐步下降,半导体行业下行周期已经触底,市场显示出回暖迹象。业内普遍预计封测市场在2024年将迎来全面反弹。

今年来,以Chatgpt为代表的AI大模型掀起新一轮科技创新周期,海内外科技巨头积极布局,算力芯片的需求井喷。与之而来的是如何提升芯片算力成了当务之急,后摩尔时代Chiplet成为提高芯片算力与集成度的重要途径。

简单来说,Chiplet是一个或多个芯片的小型集合,这些芯片可以独立制造、独立设计,并且在集结后可以形成一个更强大的芯片。相较于传统单片SoC,它可以根据模块功能选择芯片制程,因此设计风险较低,通过增减模块芯片就可以修改或重新设计内容。

Chiplet在设计成本、良率、制造成本、设计灵活性等方面优势明显,芯原股份曾在业绩会上提到:“Chiplet可能成为未来3-5年成长点芯片量产业务有望持续拉动净利增长。”

需要注意的是,Chiplet对封装工艺也有更高的要求,主要由于第一、封装体内总热功耗将显著提升;第二、芯片采用2.5D/3D堆叠,增加垂直路径热阻;第三、更加复杂的SiP,跨尺度与多物理场情况下热管理设计复杂。这都是芯片封测企业需要突破的技术难题。

目前通富微电能够提供多样化的Chiplet封装解决方案,且现已具备7nm、Chiplet封装技术规模量产能力。技术创新加持下,通富微电有望搭乘Chiplet快车道。

2022年,行业龙头AMD以500亿美元收购赛灵思形成了CPU+GPU+FPGA三大业务线布局。

众所周知,封测厂商和客户达成合作要考虑的因素非常之多,而一旦达成合作并开始大规模量产后,将会产生较强的客户粘性,而通富微电和AMD已有多年的深度合作。如今,通富微电成为AMD最大的封装测试供应商,占其订单总数的80%以上。

犹记得,在2016年通富微电收购AMD苏州和槟城两家工厂,与AMD形成“合资+合作”的战略合作伙伴关系,承担了AMD包括数据中心、客户端、游戏和嵌入式等板块80%以上的封测业务。

因此,背靠AMD的通富微电或将深度受益Chiplet及高性能计算芯片未来的广阔前景。

通富微电将面向高端处理器等产品领域进一步加大研发力度:大力投资2.5D/3D等先进封装研发,积极拉通Chiplet市场化应用,提前布局更高品质、更高性能、更先进的封装平台,拓展先进封装产业版图。

同行先行尝到HBM甜头

通富微电绑定Chiplet,同行太极实业已尝到了HBM订单的甜头。

HBM全称HighBandwidthMemory,即高带宽内存,是一种基于3D堆叠工艺的DRAM内存芯片,也是一种新兴的DRAM解决方案。

HBM能大幅提高数据处理速度,每瓦带宽比GDDR5(第五版图形用双倍数据传输率存储器)高出3倍还多,且HBM比GDDR5节省了94%的表面积。以HBM为代表的超高带宽内存技术生成类模型也会加速HBM内存进一步增大容量和增大带宽。

全球前三大存储芯片制造商正将更多产能转移至生产HBM,但由于调整产能需要时间,很难迅速增加HBM产量,预计未来两年HBM供应仍将紧张。

与此同时,在9月11日召开的2023年韩国投资周半导体会议上,三星、SK海力士均表达了在人工智能的驱动下,HBM内存芯片需求将大增的观点。

今年上半年,业绩亮眼的太极实业,主要贡献来自英伟达、SK海力士的HBM订单。

而通富微电7月26日在投资者互动平台表示,公司目前HBM相关技术处于成长期,公司将保持对该技术的持续关注,并积极开展相关研发布局、量产准备等前期工作。

在近期的机构调研中,通富微电谈到三个要点,其一是Q4大概率看到与AMD的AI芯片合作落地、其二预计Q3稼动率环比改善至80%、其三是目前2/3营收来自于HPC高性能计算。

在投资者互动平台,通富微电董秘回复投资者谈到:“我们认为2023年半导体行业将在周期拐点、自主可控、AI算力三重因素下迎来高景气。”

开源证券在近期研报中认为,2023Q2公司营收环比增长,先进封装进程持续推进,有望受益于封测市场回暖。(思维财经出品)■

来源:投资者网

原文标题 : 封测行业继续疲软 通富微电瞄准AMD新型芯片订单