知己酒千杯,人情纸半张。世事如棋局,先下手为强。

——出自香港著名导演张彻。

引 言

今年3月份以来,证监会出台多个资本市场指导和监管文件,其中,以 3月15日发布的《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》以及4月12日公布的 《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》(新“国九条”)两个文件,对IPO影响最甚。

现阶段以及未来一个时期,IPO收紧已成定局。

在《奕泽财经》看来,多个涉及IPO指导和监管的措施,其主旨在于提高IPO企业质量以及从严把关IPO入口。但是,也有控制和消除IPO企业数量过多的目的,此举也是对“注册制以来IPO发行过快过多”抱怨的回应。

而在消减增长和存量IPO上,目前所采取的手段可以归纳为三条。其一,对于想要申报的企业,通过暂停受理的办法关闭入口;其二,对于已经受理和过会的企业,通过提高上市标准、提出分红负面清单等方式,倒逼券商主动撤回;其三,对于已经过会甚至拿到批文的企业,则通过现场检查的方式予以严格把关。

《奕泽财经》从证监会最新公布的2024年度部门预算中了解到, 证监会2024年组织、部署首发企业检查比例不低于25%,这一数据是2023年的5倍。换言之,今年IPO企业之中的三分之一,将会被证监会现场检查,当然,拿到批文的企业也有可能被列其中。

《奕泽财经》从深交所信息公开网获悉,3月20日,中国证监会发布《关于同意浙江富特科技股份有限公司首次公开发行股票注册的批复》。富特科技也成为证券监管政策转型节点期间首家获得批复的IPO企业。

图 1 富特科技IPO进程(来源:深交所)

那么,新“国九条”下,富特科技是一家“真”公司吗?其“含真量”又有多高呢?

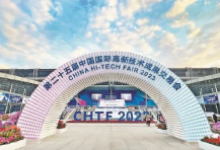

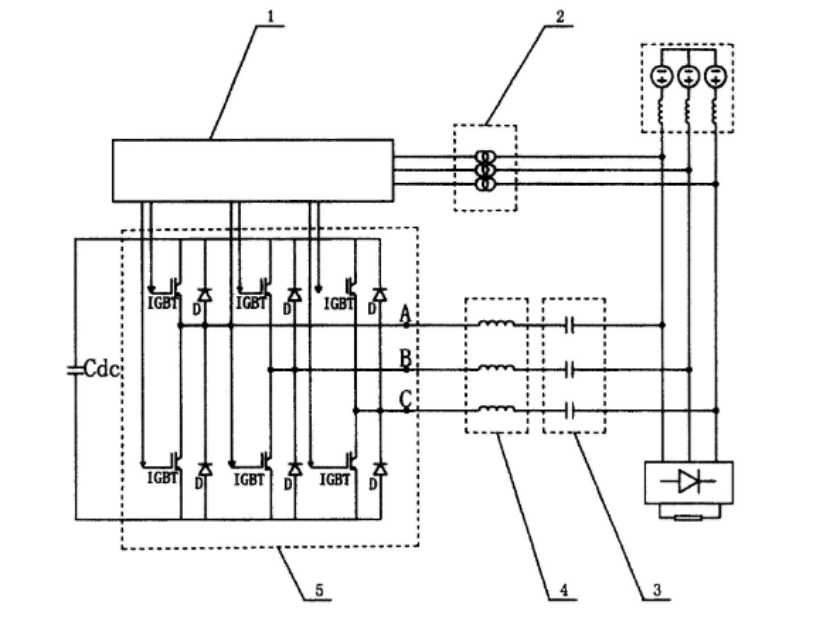

一、侵蚀独立性 消失的关联方蔚来汽车

富特科技的主营业务为车载高压电源,主要用于新能源汽车。报告期内,富特科技车载高压电源系统占到了销售收入的的9成以上。2020年到2022年三年报告期内,富特科技销售收入分别为2.9亿元、9.6亿元、16.5亿元,对应归母净利润为-1481.3万元、5764.6万元、8677.2万元。

图 2 富特科技主营业务收入情况(来源:招股书)

从主要财务数据可见,2021年,是富特科技的关键年。这一年,富特科技收入平地增长3倍,实现了扭亏为盈。

也是在这一年,一个关键客户——蔚来汽车来了。2020年,富特科技对蔚来汽车销售仅有 632.4万元,占比2%强,2021年,对蔚来汽车销售至2.01亿元,占到总收入比例为20%强,销售额暴增32倍,占比暴增10倍。

可以说,蔚来汽车是富特科技的“贵人”,为富特科技贡献了大量收入,并助其一举扭亏。

蔚来汽车对富特科技的“帮扶”,还不限于购买产品,还包括直接入股。

长江蔚来产业基金为私募投资基金,其持有富特科技 14.2%的股权,位列第二大股东;该基金管理人为湖北长江蔚来新能源投资管理有限公司。李斌是湖北长江未来的董事长。同时,李斌也是蔚来汽车的实际控制人。

简言之,富特科技的二股东与大客户密切相连。

图 3 蔚来汽车是富特科技第二大客户(来源:招股书)

此种情势,不限于蔚来,也是富特科技股权结构的一大特色。

早在2016年,广证盈乾就是富特科技的创始股东,后将份额转让给广祺中庸,广证盈乾和广祺中庸都是广汽集团旗下广汽资本作为股东的私募基金。而在整个报告期内,广汽集团始终是富特科技的第一大股东。

2021年,小米长江产业基金入股富特科技,占股份4.58%,而富特科技在小米汽车处已经有定点项目。

“股权绑定客户”,已经成为富特科技的重要运营策略。

多家“股东兼客户”之中,最受关注的还是蔚来汽车。一方面,长江蔚来基金是富特科技的第二大股东,同时,蔚来汽车又是第二大客户,蔚来系和李斌对富特科技影响很大;另一方面,蔚来汽车与富特科技合作时点与富特科技扭亏时点非常巧合;再者,李斌对长江蔚来以及蔚来汽车具有较大的影响力。

小米、广汽也是“股权绑定客户”,但是,由于其股份份额较小以及实控人“隐身”,反而对富特科技影响不大。完全可以将广祺中庸和长江小米视为“纯”财务投资者。

蔚来汽车与此种“财务投资者”身份,有较大乃至本质差别?

蔚来汽车是富特科技的关联方吗?弄清楚这一问题,可以更清楚地审视富特科技的独立性以及是否涉及利益输送。

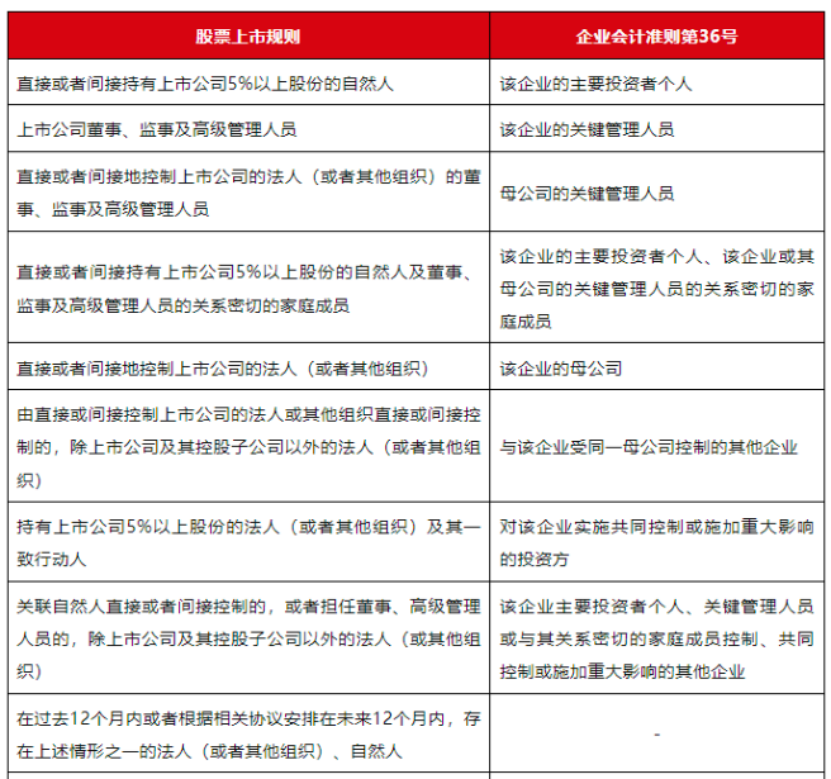

深交所就此问题多次询问富特科技以及保荐机构国泰君安——是否可将蔚来汽车认定为关联方?

图 4 深交所要求或是关联方认定(来源:回复文件)

富特科技以及保荐机构均予以否认,并且言之凿凿。

但是,《奕泽财经》提出一个论题予以商榷。即,关联方认定应该以谁为准?

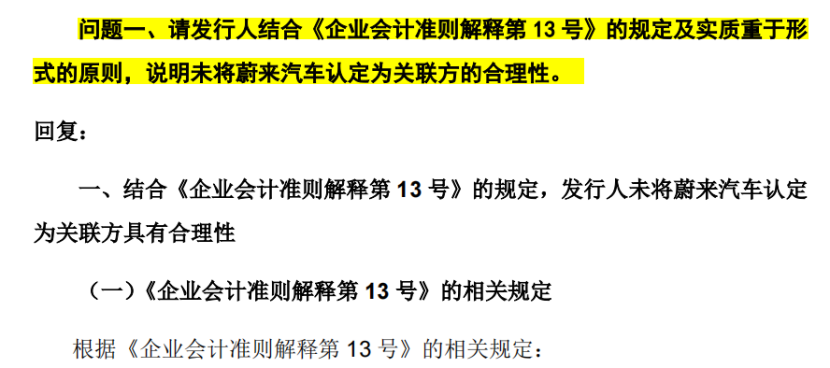

《奕泽财经》注意到,目前关联方认定有三类法规,分别是《公司法》《上市规则》以及《企业会计准则第 36 号——关联方披露》,后两者在关联方认定上存在一定差异。会计准则认定偏重于财务以及经营政策产生影响的主体;交易所规则认定偏重于上市公司以及子公司共同体之外的主体;从认定范围而言,会计准则认定关联方更为宽泛一些。

图 5 关联方认定上交易所和会计准则存在差异(来源:信达律师事务所)

《奕泽财经》注意到,深交所是基于会计准则要求富特科技和保荐机构说明未认定蔚来汽车的合理性,而不是上市规则。也就是说,按照上市规则,蔚来汽车虽不是富特科技的关联方,但是,如果基于会计准则,则存在疑虑。

而富特科技和保荐机构在回复之中,倾向于基于上市规则而进行回复,似有答非所问。

在《奕泽财经》看来,如果基于会计准则,如果基于实质重于形式以及谨慎之原则,蔚来汽车可以被认定为关联方。

理由有三:

其一,蔚来汽车适用于会计准则中对关联方的认定条款。

会计准则中“与该企业受同一母公司控制的其他企业”“对该企业实施共同控制的投资方”“对该企业施加重大影响的投资方”三条关联方认定条款,都可以将蔚来汽车认定为关联方。

其二,蔚来汽车与富特科技之间似乎存在利益输送。

2021 年及 2022 年1-6月,富特科技对蔚来汽车销售三合一产品单价显著高于其他客户,而销量显著低于其他客户且毛利率为负。而这一时期,恰恰是富特科技上市业绩表现的关键期。与此同时,2022年上半年,一方面富特科技通过年降政策,一定幅度降低了对蔚来汽车的产品价格,另一方面,却坦然接受了来自蔚来汽车对芯片的补偿。

在IPO报告关键期,对蔚来汽车高价销售、降低全年价格、接受芯片补偿,这其中不排除有输送利益以及助推富特科技业绩表现的嫌疑。

其三,蔚来汽车对富特科技有人事安排权。

回复文件显示,长江未来产业基金作为富特科技股东,曾经具有一名董事提名权。或许是忌惮于关联交易非关联化对公司独立性的影响,该提名权后被取消。

或许同样是基于“心虚”,富特科技的《招股书》比照关联方,披露了与蔚来汽车的关联交易。报告期内,富特科技与蔚来汽车产生的交易632万元、2亿元以及3.9亿元,占到营收比为2%、20.8%以及24%。2023年上半年,两者交易额为1.37亿元,占营收15%。

整个报告期内的两个完整年度,富特科技与蔚来汽车交易额占到了总营收20%以上,超过了通常情况下IPO企业关联交易不超过20%的红线。

另外,《奕泽财经》还注意到,富特科技还“利用”蔚来汽车拉来新的大客户。例如,2023年上半年新增的科大智能,其采购的充电桩,主要是给蔚来汽车车载电源系统进行配套。如果将此类客户并入“蔚来系”,富特科技与蔚来汽车的关联交易金额更大、占比更高。

但是,“令人遗憾”的是,蔚来汽车没有成为富特科技所认定的关联方,在关联方名单中,蔚来汽车是“消失”的。

而一个名称的消失,并不能掩盖对富特科技“独立性”的侵蚀以及可能发生的利益输送。

二、同业竞争难消 消失的股东前公司

富特科技的董事长以及实控人为李宁川,持有富特科技19%的股份,梁一桥为富特科技的董事,持有富特科技10%的股份,为一致行动人。

两人位列富特科技前两大自然人股东。两人均有在浙大工作的履历,李宁川曾任浙江大学工业自动化公司工程师,梁一桥现任浙江大学电气工程学院兼职研究员,还现任浙江大学城市学院教授。两人相识大概率是通过浙江大学“牵线搭桥”。

两人不仅是同事,还是生意伙伴。

《招股书》显示,李宁川和梁一桥相同的任职履历包括浙江谐平科技股份有限公司、浙江桂容谐平科技有限责任公司、杭州安特电力电子技术有限公司。其中,多家公司都是李宁川以及梁一桥共同设立,并且在公司担任重要职务。从履历可以看出,李宁川有志于商业,而梁一桥更倾向于学术研究以及成为学者。

但是,颇为诡异的是——李宁川和梁一桥两位自然人设立的多家公司,均被“抹除”。

例如,浙江谐平科技股份有限公司在2017年被注销,而此时,处于富特科技计划上市前期。

图 6 浙江谐平科技股份有限公司被注销(来源:爱企查)

例如,浙江桂容谐平科技有限责任公司,梁一桥曾经担任董事长兼总经理,2021年左右被白云电气收购。

图 7 浙江桂容谐平科技有限责任公司被出售(来源:爱企查)

例如,杭州安特电力电子技术有限公司2013年被注销,而该公司的董事中包括李宁川和梁一桥。

例如,浙江华隆电力仪器制造有限公司杭州分公司2023年被注销,浙江华隆电力仪器制造有限公司曾是杭州百富电子的股东,而李宁川曾是杭州百富电子的法定代表人。

《奕泽财经》注意到,这些由富特科技实控人和一致行动人设立或者担任重要职务的公司,均从事高低压电力、电力电子、电力管理等相关业务,与富特科技所从事的车载充电有很大和直接的相关性。

而这些公司或是被直接注销,或是被收购,或是完成了法定代表人和股东的变更,工商变更时间大多处于富特科技准备IPO或者正在IPO时期。

此种操作,似乎有斩断与富特科技联系的意图。

由此,我们产生的疑问有二:

第一,富特科技的关联方,是否存在同业竞争?

目前,我们观察到,白云电气有针对新能源的解决方案;富特科技的早期股东亚丁投资旗下拥有从事电动汽车定制的公司和品牌“时空电动”。富特科技的股东担任总工程师的公司杭州洁电科技,其主要从事直流融冰、电能质量产品的研发。而被注销的多家公司法定代表人,名下也有从事电力电子的公司。

注销或者转让大股东设立的公司,是快速的“切割”办法,但是,并不能快速和彻底消除与福特科技的同业竞争。并且,可能还埋下了未来大股东对外输送利益和掏空上市公司的潜在隐患。

第二,富特科技是否存在潜在的专利纠纷隐患?

《奕泽财经》观察到,富特科技早期技术的形成,主要依赖于梁一桥,毕竟梁一桥先生拥有海外专业背景和实践经验。正因对自身拥有技术的自信,富特有限设立的时候,梁一桥以专有技术出资200万入股。

那么,梁一桥以及富特科技所拥有的专利技术,是否确证无疑属于富特科技呢?是否存在纠纷以及外泄的可能呢?

《奕泽财经》观察到三个情况:

第一,富特有限成立之时,梁一桥所持股份由其母亲代持。时间为2011年。而2010年开始,梁一桥任浙江大学电气工程学院兼职研究员。直到10年之后的2021年,股权代持才被还原。

疑问是——梁一桥以专用技术入股设立富特有限,其专有技术是否属于职务研发成果?专利技术是浙江大学的还是梁一桥的?梁一桥彼时由其母亲代持股份,是否存在此种担忧而掩人耳目?

第二,《奕泽财经》注意到,梁一桥名下一项重要专利“中压混合有源电力滤波器”,该专利在2022年进行了专利权的转移,由梁一桥设立的公司转移至广州明德电力技术有限公司,该专利原始属于梁一桥。

图 8 被转移的专利技术图示(来源:天眼查)

疑问是——报告期内,二股东所控制的重要权利转移给第三方,是否涉嫌利益输送?

第三,《奕泽财经》注意到,与富特科技大股东相关公司所拥有的技术,与梁一桥所研发的技术以及研发领域,有很大的相似性。例如前文提到的的洁电科技所拥有的“动态补偿装置”等,与梁一桥所设立的浙江桂容谐平科技所从事的技术有很大相似性。

疑问是——富特科技现在拥有的专利技术,是属于人人可用的通用技术的呢?还是存在泄露?在《招股书》中,“技术泄露”被列为富特科技重大风险予以提示。

通过以上种种,《奕泽财经》还有一个直接的观感——第二自然人股东梁一桥似乎与富特科技以及大股东存在“间隙”?梁一桥似乎更倾向于实现所持股权的快速变现?

这一定程度上会影响富特科技上市之后控制权的稳定性。

目前,梁一桥持有富特科技10%的股权,李宁川持有33.9%的股权,但是,李宁川近15%的股权,是通过投资公司以及持股平台所持有的。并且,梁一桥所签署的一致行动协议只有三年,低于通常的五年,并且没有到期自动续期条款。如若一致行动协议到期,不排除富特科技控制权的动摇以及专利技术纠纷的发生。

而控制权的稳定也被列为重大风险提示,而富特科技技术专利权属的清晰,则被交易所要求进一步落实。

三、关键人事消失 暗藏某种交换和安排

《奕泽财经》注意到,富特科技除过在“关联交易”和“股东公司”上擅玩“消失术”,一些有碍于公司IPO的关键事件和关键人物,富特科技也会将其“抹除”。

关键事件比如股权拍卖。

富特科技选择的上市标准为“预计市值不低于人民币 10 亿元,最近一年净利润为正且营业收入不低于人民币 1 亿元”。而助推和抬高富特科技预估市值有赖于报告期内的一次股权转让。

亚丁投资是富特科技原始股东,是富特有限设立的唯一法人股东,曾持有富特有限40%的股权。亚丁投资也是时空电动的最大股东,而时空电动是国内最早一批进军电动汽车的品牌,亦曾经有意进军资本市场。后时空电动陷入债务泥潭,亚丁投资实控人陈锋亦被限制消费。

图 9 亚丁投资旗下时空电动所开发的车型(来源:时空电动官网)

2022年11月,亚丁投资所持有的富特科技3.41%股权因为债务纠纷被公开拍卖。嘉兴富微通过网络司法拍卖平台以1亿元取得283.5046 万股股份。照此计算,轻松将富特科技估值推高至20亿元以上,而一年之前,长高电新将所持有的1.73%股权转让给广东栖港,仅有4500万元。

亚丁投资持有股权转让一事,存在颇多蹊跷。

其一,亚丁投资以及其旗下时空电动、实控人陈锋债务缠身,出售旗下股权,是否存在逃废债的嫌疑?

其二,股权受让方为嘉兴富微。而嘉兴富微的股东之中就包括浙江浙大联合创新投资管理合伙企业等机构,进一步股权穿透,嘉兴富微与浙大存在关联。而富特科技创始人李宁川和梁一桥均出自浙大。不排除该部分股权受让,有富特科技创始人参与的嫌疑。即,自卖自买。

其三,嘉兴富微是以网络最高价竞得亚丁投资所持股权。虽然《奕泽财经》没有查到股权拍卖出价记录,但是根据过往案例,此类股权拍卖,往往存在人为抬价和故意抬价的嫌疑。即,自抬身价。

其四,亚丁投资股权拍卖上网时间为2022年11月,而嘉兴富微成立时间是2022年7月,两者相差仅有3个月。嘉兴富微似乎就是为拍得富特科技股权而设立的,而嘉兴富微设立以来,也没有投资其他企业的记录。更令人诡异的,2022年6月,嘉兴富微的合伙人浙江浙大联合创新投资管理又将亚丁投资告上法庭,是否牵扯到富特科技股权呢?不得而知。可见,亚丁投资所持富特科技这一股权最终归属,还有疑窦。

而股权拍卖后续“疑窦”,富特科技并未在《招股书》提及,交易所也未曾深入追问。

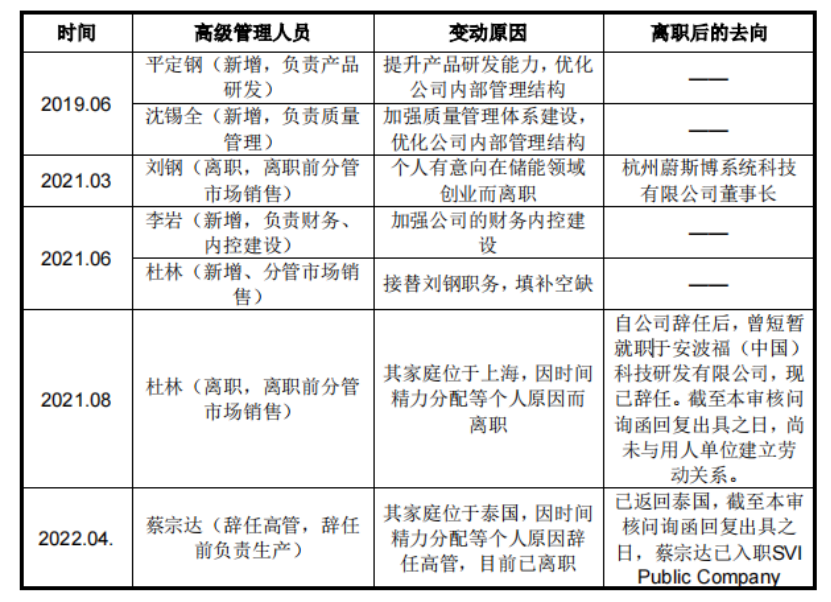

关键人物比如财务总监。

《奕泽财经》注意到,根据富特科技披露,富特科技财务总监一职,曾经存在三年空缺。

据首轮问询回复,在2018年3月至2021年6月,富特科技财务总监缺位期间,具体财务工作由财务部门经理负责。

而在财务总监一职空缺之前,富特科技的财务总监为张远飞。在2015年至2016年,张远飞为天健所专职注册会计师。也是在此前后,天健所因为执业问题多次被出具警示函。在富特科技财务总监空缺三年之后,李岩成为新任总监,并且入职当年即获得股权激励,其入股资金来源于自筹以及实控人提供的借款和股权平台质押借款。可见,李岩深受重视。而李岩同样曾供职于天健所。

而天健所又是富特科技IPO的审计机构。也就说,富特科技两任财务总监,均曾经有在IPO审计机构天健所任职。

由此,审计机构的公正性以及勤勉尽责,需要经历考验。

另外,在报告期内,富特科技出现多名高级管理人员变动,包括刘钢、杜林、蔡宗达等,而多位离职人员去向均指向电动汽车、汽车电子等领域。此种趋势,是否对富特科技主业构成不利影响乃至导致技术泄露呢?而《奕泽财经》也从社交平台了解到,众多信息反馈富特科技存在较高的离职率。

图 10 报告期内高级人员变动(来源:回复文件)

高级管理人员入职以及离职,其中是否存在利益安排?需要进一步细化说明和追究。

结 语

此时此刻,第十八届北京国际汽车展览会正在举办,成为了电动汽车的主场。与以往北京国际车展相比较,今年的车展,电动车企“大佬”纷纷登场,无滤镜、真实化地向市场和消费者展示自家品牌汽车性能、特点以及体验,此举,引起一场社交狂欢,亦收获消费者和官方双重肯定。可见,真实——是能够被看到的,也能够被认同的。

图 11 国内电动车“大佬”亲自站台北京车展(来源:易车社区)

作为电动汽车的重要配套,以及电动汽车产业链重要成员,富特科技应受此启发,应真实说明自身情况以及投资价值,而不是左右摆布、上下其手。而要检验富特科技是否“真实”?结合目前监管手段以及富特科技申报特点,现场检查或许是最为直接有效以及可行可操的办法。

请真实地IPO——监管者目光如炬,会辨别IPO企业质量;投资人慧眼如珠,会审时度势选择标的。在《奕泽财经》看来,这才是证券监管“新政”想要看到的结果,这才是中国股市能够拾起升势的关键。

原文标题 : “新国九条”筛出“真”公司?富特科技“含真量”有待检查!