近日,中芯国际集成电路制造有限公司(00981.HK、688981.SH,下称“中芯国际”)披露了2024年二季度未经审核的业绩报告。翻阅这份最新财报可知,中芯国际不仅实现了营收与利润的双位数增长,且多项业绩指标超出市场预期。

本土市场需求的规模化及本土经济发展的韧性,为中芯国际提供了业绩增长的沃土。中芯国际在专注自身工艺技术与平台建设的同时,愈发重视上下游产业的生态布局,其产能规模效应也与销售体量相适应。

中芯国际的全年经营业绩,依旧看点十足。

一、营利向好,各项业绩回升显著

公开信息显示,中芯国际是一家集成电路晶圆代工企业,提供基于多种技术节点和技术平台的集成电路晶圆代工业务,并提供设计服务与IP支持、光掩模制造等配套服务,促进集成电路产业链的上下游协同。

中芯国际在官网中介绍,其拥有领先的工艺制造能力、产能优势、服务配套。根据全球各纯晶圆代工企业最新公布的2023年销售额情况排名,中芯国际位居全球第四位,在中国大陆企业中排名第一。

根据财报,中芯国际2024年第二季度实现收入19.01亿美元(约合人民币136.35亿元),较2024年一季度的17.50亿美元增长8.6%;亦较2023年同期的15.60亿美元增长21.8%,无论是环比增速还是同比增幅,均呈现出强劲的上升势头。

2024年第二季度,中芯国际的净利润为1.65亿美元(约合人民币11.8亿元),环比增长129.2%;毛利率为13.7%,亦较第一季度上升0.2个百分点至13.9%,但该公司的盈利规模和毛利水平均较2023年同期有所减少。

不过,中芯国际二季度的销售收入和毛利率皆好于指引,净利润也远超市场分析师预期的1.038亿美元。这对于中芯国际而言,无疑是一场漂亮的“翻身仗”,毕竟该公司2023年交出的业绩答卷并不算合格。

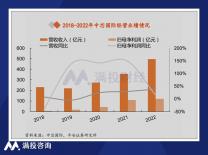

具体来看,中芯国际2023年的总收入为63.22亿美元(约合人民币452.50亿元),较2022年的72.73亿美元下滑13.1%,这也是中芯国际五年来首次出现营收回落;该公司的集成电路晶圆代工业务营收为57.94亿美元,同比减少14.0%。

中芯国际的净利润也由2022年的21.98亿美元(约合人民币121.33亿元)降至2023年的11.25亿美元,降幅达到48.8%。此外,该公司截至2023年末的毛利率和净利率分别为19.3%和17.8%,分别同比下滑18.7%和12.4%。

中芯国际在招股书中解释称,受2023年全球经济疲软、市场需求不振等因素影响,半导体行业周期下行影响,该公司年产能利用率下降,且晶圆销售数量减少,此外,该公司当年处于高投入期,折旧较2022年有所扩大。

二、市场回暖,多元结构助推销售

根据每日经济新闻报道,中芯国际联席CEO赵海军透露,进入2024年后,随着中低端消费电子逐步恢复,从设计公司到终端厂商,产业链的各个环节为了抓住机会抢占更多的市场份额,备货建库存的意愿比起三个月前来看要更高。

基于消费端需求的复苏,中芯国际紧抓机遇提振销售动能。2024年第二季度,中芯国际出货了超过211万片8英寸晶圆约当量,较第一季度179.49万片的出货规模环比增长17.7%;同比亦实现了50.5%的增长。

按照应用领域进行划分可知,中芯国际的营收结构十分多元,且在多个领域的收入占比均有所增长。其中,智能手机、消费电子2024年二季度的收入占比分别为32.0%和35.6%,分别较2023年同期提升了5.2个和9.1个百分点。

但需要指出的是,受到产品组合变动影响,中芯国际的平均销售单价实际上出现了环比下滑,下滑幅度为8%。具体来看,12英寸晶圆产品的占比由一季度的75.6%下滑至二季度的73.6%;8英寸晶圆的占比则环比上升2个百分点至26.4%。

在业绩说明会上,赵海军解释了产品比例变动与单价下滑的具体原因。他表示,为满足客户的拉货需求,中芯国际在过去的第二季度拉了很多8英寸晶圆货品;但此后该公司的供货格局将有所改变,12英寸晶圆将成为重点供给产品。

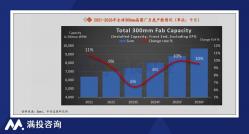

赵海军补充,中芯国际今年以来的扩产集中在市场需求更旺盛的12英寸晶圆,这类产品的附加值相对较高,售出价位也将抬升,能够促进产品组合优化调整,该公司2024年末的产能将较2023年末总体增加6万片左右12英寸月产能。

展望第三季度,中芯国际给出的指引是收入环比增长13%至15%,毛利率介于18%至20%的范围内。该公司将持续深耕晶圆制造,继续打开业绩成长新空间,争取更多的市场份额。

三、持续创新,产销量质高度匹配

芯谋研究显示,2024年中国半导体设备国产化率仅升至13.6%,中国半导体产业在多个核心领域仍存在较大的提升空间。因此,技术领先性、平台多样性和性能差异化,成为了半导体代工企业在市场中出奇制胜的不二法宝。

作为晶圆代工赛道的头部玩家,中芯国际也在不断夯实供应链稳定性和完整性,构筑资本、技术和行业生态壁垒,近年来连续推动中芯深圳、中芯临港、中芯京城、中芯西青四大工厂建设。

据赵海军透露,中芯国际的新厂将各有侧重。其中,中芯深圳主打高压驱动、摄像头芯片和功率电子。中芯西青主打模拟和电源管理产品;中芯京城和中芯东方产品平台相对更为多元化,以填补市场空缺。

但在加速建厂扩产的同时,中芯国际也面临着不小的经营挑战。一方面,该公司的经营费用持续走高,二季度由于新厂开办费用增加,中芯国际的一般及行政费用为1.61亿元,环比增长38.0%,同比增长50.9%。

另一方面,半导体代工属于资本密集型产业,前期建厂需要大量的资金、技术投入,且受到外部环境因素的影响较大,一旦消费经济疲软,代工厂的经营业绩必然会受到影响。因此,如何把握产能扩建节奏,对中芯国际而言至关重要。

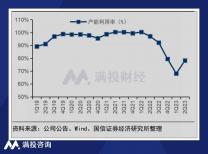

可圈可点的是,中芯国际的产能由2024年一季度的81.45万片8英寸晶圆约当量增加至2024年第二季的83.70万片;产能利用率也跃升4.4个百分点至85.2%。显然,该公司目前的出货规模能够与其生产效率相匹配,且呈双线健康增长态势。

受益于良好的业绩答卷,中芯国际成功在二级市场“取信于民”,截至业绩报告披露当天(8月9日)收盘,该公司A股报收48.49元/股,涨幅为2.13%;港股盘中更是一度涨超9%,最终报收16.58港元/股,涨幅为4.94%。

未来,中芯国际如何继续在资本市场大展拳脚,也值得我们共同关注。

原文标题 : 解码中芯国际二季度报:多项指标回升显著,产能保优效益稳增