“芯”原创 — NO.55

一位铁娘子缔造的全球第一。

作者 | 王艺可

报道 I 芯潮 IC

ID I xinchaoIC

图片 I pixabay

又一个芯片明星独角兽奔赴IPO了。

近日,英诺赛科(苏州)科技股份有限公司(以下简称“英诺赛科”)向港交所递交招股书,拟主板IPO上市,中金公司、招银国际为其联席保荐人。

这是一只来自第三代半导体赛道的超强独角兽。英诺赛科成立于2017年,全球首家实现量产8英寸硅基氮化镓(GaN)晶圆的公司,也同时是全球唯一具备产业规模提供全电压谱系的硅基氮化镓半导体产品的公司。今年,英诺赛科完成了E轮融资,投后估值达235亿元,成功跻身超级独角兽行列。

随着AI热度居高不下,氮化镓在功耗处理的优势得以凸显,商业价值也逐步展现。在英诺赛科开启上市征途的同时,氮化镓(GaN)赛道的资本动作频频。除了融资、上市以外,氮化镓领域的头部玩家也在开展收并购动作,进一步完善自身产业布局。英诺赛科的IPO之路需要冲破哪些阻碍?氮化镓热度将会出现多久?

女科学家归国创业

7年做出一个世界第一

01

这是一位铁娘子勇闯半导体无人区的故事。

骆薇薇毕业于新西兰梅西大学,获得了应用数学博士学位。在海外工作期间,她曾在美国宇航局(NASA)工作15年,从高级项目经理一直干到了首席科学家。离开NASA后,她选择了创业,先后创办了两家以新材料为核心业务的公司。

2015年,适逢半导体领域回国创业的风潮,骆薇薇一下子瞄准了第三代半导体产业的发展机遇,便毅然决然回国组建团队。2017年,骆薇薇成立英诺赛科半导体有限公司,开启第三段创业游戏。

在这场“游戏”开始之前,骆薇薇便主动选择了超难开局。氮化镓(GaN)是一种具有高频率和低导通电阻的宽带隙半导体材料,已成为功率半导体行业持续变革的核心。2014年,世界上最早的氮化镓充电芯片出现,让骆薇薇看到了这个市场的潜力。

可是,当时的氮化镓尚且没有大规模商业化应用,很多企业大多选用6英寸或者4英寸工艺,而骆薇薇却带领着英诺赛科选择8英寸工艺。相较于6英寸硅基氮化镓晶圆,8英寸的晶圆晶粒产出数增加80%,单一器件成本降低30%。但不得不承认,这是一件许多内行都不敢做的事情。

在她看来,经验不该成为发展的瓶颈和壁垒。“如果觉得它是可行的,你一只来自第三代半导体赛道的超强独角兽的感官和智慧都会为之敞开,你会找到路径去做。对于在‘无人区’中探索,我好像没有那么多的恐惧心理,我会去判断这个事情在执行层面的可行性,再根据逻辑一步一步把它完成。”

骆薇薇的解题思路很清晰:如果氮化镓功率电子器件在市场上要进行大规模推广,需要解决三个痛点:

首先是成本,具备合理的价格才能被广泛采用。其次是具备大规模量产能力,以应对市场的爆发。第三,要确保器件供应链稳定,有了稳定的货源供应,客户可以全心全意投入产品和系统的开发,无需担心因氮化镓器件供应战略的变化而导致停产。

英诺赛科建设自主可控的生产线,稳定GaN 器件的产能,并全力以赴推广氮化镓功率电子器件。目前,英诺赛科拥有珠海及苏州两座8英寸硅基氮化镓生产基地,采用先进的生产工艺及最先进的8英寸硅基氮化镓生产设备。拥有来自国际一流半导体企业的技术专家和资深人士,保障了产品的质量与产能。

同时,英诺赛科加大力度提升氮化镓功率半导体在多个下游产业的应用渗透率,并巩固在消费电子市场的领导地位。此外,英诺赛科持续研发更多元化的产品技术,以满足客户多样化的需求。

一路走来,英诺赛科成为全球首家实现量产8英寸硅基氮化镓晶圆的公司,亦是全球唯一具备产业规模提供全电压谱系的硅基氮化镓半导体产品的公司。根据弗若斯特沙利文的资料,按2023年收入计算,英诺赛科在全球所有氮化镓功率半导体公司中排名第一,占氮化镓功率半导体行业市场份额的33.7%。

打破技术封锁,英诺赛科带着全球第一的光环,走向了资本市场。

亏损超30亿

他如何做到世界第一

02

明星独角兽冲击IPO的故事,再也不是爽文剧本,英诺赛科最后能够走向happy ending的结局吗?

英诺赛科勇闯IPO的底气来自于哪里?首先,英诺赛科一成立便选用了IDM全产业链模式,可以实现从设计、制造到测试的整个过程的自主控制。如今,公司成为全球唯一具备产业规模提供电压谱系的硅基氮化镓半导体产品的公司,拥有全球最大的8英寸硅基氮化镓晶圆的生产能力。

英诺赛科拥有全球最大的氮化镓功率半导体生产基地,截至2023年12月31日,设计产能达到每月10,000片晶圆。凭借自身量产的能力,英诺赛科得以在全球市场占有一席之地。按氮化镓分立器件出货量统计,英诺赛科2023年在全球氮化镓功率半导体公司中排名第一,市占率达42.4%。

产能在一定程度上可以与营收挂钩。招股书显示,2021年、2022年及2023年,英诺赛科实现收入分别是6821.5万元、1.36亿元、5.93亿元,呈现持续倍增态势。

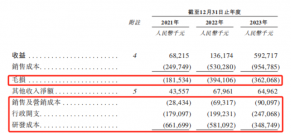

但公司连年亏损也是客观事实。招股书显示,2021—2023年,英诺赛科的净利润分别亏损了33.99亿元、22.05亿元、11.02亿元,三年合计净亏损67.06亿元;经调整的净利润则分别亏损10.81亿元、12.77亿元、10.16亿元,累计亏损33.74亿元。

这应该是IDM企业的通病。IDM半导体企业是资产密集型发展模式,前期资本开支巨大,盈利周期较长。英诺赛科的资金除了研发,大多用于工厂建设、设备投入等。招股书显示,英诺赛科报告期内产生的运营开支(包括研发开支、销售及营销开支及行政开支)分别为8.69亿元、8.5亿元及6.86亿元,分别占各期总收入的1274.25%、623.94%及115.72%。

不过,IDM模式的优势可以实现成本的有效管控,让英诺赛科能够以更具竞争力的价格策略立足市场,形成难以复制的竞争优势。从市场环境和长远发展来看,英诺赛科的高额投入十分重要。

但对于英诺赛科来说,如何证明自身盈利能力十分重要。从潜在市场来看,英诺赛科需要朝着更为广阔的市场开足马力。

目前,英诺赛科设计、开发及制造提供不同封装选择的高性能及可靠的氮化镓分立器件,用于各种低中高压应用场景,产品研发范围覆盖了从15V至1,200V。此外,英诺赛科还开发了旗舰产品双向氮化镓芯片V-GaN系列,可应用于消费电子、工业应用等多个领域。

在消费电子领域,英诺赛科已经与小米、OPPO、vivo、荣耀、联想等厂商建立合作关系,并开始拓展汽车和可再生领域等版图。英诺赛科于2024年正式推出100V车规级氮化镓器件INN100W135A-Q,已通过AEC-Q101认证,适用于自动驾驶和先进驾驶辅助系统中的激光雷达、高功率密度DC-DC转换器以及D类音频应用。随着新能源汽车等优势产业的兴起,英诺赛科需要及时抓住市场机遇,展现出自身市场的持续拓展能力。

此外,英诺赛科还要积极走向海外,提升全球影响力。招股书显示,英诺赛科业务过于依赖国内单一市场,海外市场渗透率较低。意识到这一问题后,英诺赛科在硅谷、首尔、比利时等地设立子公司。2023年,英诺赛科的海外市场收入从2021年的20万元增长到5800万元,营收占比从2021年的0.3%上升至9.8%。

当中国企业跑到全球市场厮杀,势必会受到巨头的反击。捆绑销售、专利纠纷都是他们的常用竞争手段。招股书显示,英诺赛科的若干产品潜在知识产权侵权,被两名竞争对手提出三项诉讼。目前,所有诉讼事项仍处于相对较早阶段。

而这也为英诺赛科冲击IPO造成了一定阻碍。8月12日,证监会国际司对英诺赛科出具补充材料要求,公司知识产权相关未决诉讼情况及进展,是否构成本次发行上市实质性法律障碍。

英诺赛科能否顺利IPO敲钟尚且是个未知数。但全球对高效能、低能耗半导体技术需求的不断增长,以英诺赛科为代表的氮化镓厂商迎来了前所未有的发展机遇。

产能释放叠加市场增长

并购大战开启

03

半导体周期的持续时长通常为3-5年,目前正处于第5轮周期的上行期间,谁能冲出来、如何冲出来都是一个值得探究的问题。

氮化镓虽然起步不如碳化硅,但增长势头正酣。根据QYR(恒州博智)的统计及预测,2023年全球氮化镓(GaN)半导体器件市场销售额达到了12.81亿美元,预计2030年将达到54.3亿美元,年复合增长率(CAGR)为23.3%(2024-2030)。

与硅及其他半导体材料相比,氮化镓具有高频、电子迁移率高、辐射抗性强、导通电阻低、无反向恢复损耗等显著优势,氮化镓功率半导体芯片能够有效降低电源的能量损耗,提升能源转换效率,降低系统成本,并实现更小的设备尺寸。各种下游应用中的发展趋势及当前硅材料产品的痛点为氮化镓功率半导体带来巨大增长潜力。

高频应用中,氮化镓的性能其实还是比碳化硅优秀,在高温高压应用,碳化硅优于氮化镓。因此,氮化镓和碳化硅的实际应用中分工比较明确,互不干涉。于是,氮化镓基于自身特性,在消费电子、新能源汽车、5G通信等领域的市场价值持续提升。

目前,氮化镓下游应用还处于导入期,市场竞争总体呈现分散状态,尚未形成稳定的竞争格局。2023年全球前5大氮化镓功率半导体公司占据了全球92.8%的市场份额,分别为英诺赛科(Innoscience)、纳微半导体(Navitas Semiconductor)、Wolfspeed、宜普(EPC)和英飞凌(Infineon)。

混沌之际,正是英雄出没的时候。因此,勇于突破和创新的企业可以冲出来,如华润微电子、英诺赛科、三安光电等公司或是靠研发实力,或靠量产能力占据一席之地。巨头想要收割这波增长机遇,则开始采用并购的手段。

2023年10月,英飞凌科技宣布完成收购氮化镓系统公司(GaN Systems),并号称“成为领先的氮化镓龙头企业”。英飞凌表示,公司和 GaN Systems 在知识产权、对应用的深刻理解以及成熟的客户项目规划方面优势互补,这为英飞凌满足各种快速增长的应用需求创造了极为有利的条件。

2024年7月,瑞萨电子宣布完成对氮化镓(GaN)全球领导者Transphorm的收购。随着收购的完成,瑞萨电子将立即开始提供基于GaN的功率产品和相关参考设计,以满足对宽带隙(WBG)半导体产品不断增长的需求。

在完成对Transphorm的收购的同一天,瑞萨电子推出了15种新的产品组合,这些产品是面向市场的参考设计,将新的GaN产品与瑞萨电子的嵌入式处理、电源、连接和模拟产品组合相结合。其中包括Transphorm为车载电池充电器集成的汽车级氮化镓技术的设计,以及用于电动汽车的三合一动力总成解决方案。

2024年7月,晶圆代工大厂GlobalFoundries宣布收购Tagore Technology的功率GaN技术及知识产权组合。资料显示,Tagore Technology成立于2011年1月,专注开发用于射频(RF)和电源管理应用的硅基氮化镓(GaN-on-Si)半导体技术。根据收购协议,一支来自Tagore致力于开发GaN技术且经验丰富的工程师团队将加入GlobalFoundries。GlobalFoundries首席商务官Niels Anderskouv表示:“通过此次收购,GlobalFoundries向加速GaN的普及迈出了又一步,并能帮助我们的客户构建下一代电源管理解决方案,这些方案将重塑移动性、连接性和智能化的未来。”

一笔笔并购传递出一个信号:GaN行业的IDM模式将会成为未来趋势。譬如,并购方英飞凌、瑞萨电子都是IDM企业,而代工模式的Power Integrations通过收购IDM Odyssey Semiconductor拥有了氮化镓晶圆厂。

而在国内,中国氮化镓企业开始不断完善自身氮化镓产业链,力图完成从衬底到外延到功率器件、射频器件、光电器件的全覆盖。

面对需求兴起带来的商机,GaN厂商显然也在采取行动,通过各种技术路线抓住机会,满足市场需求。譬如,三安光电、英诺赛科已实现了氮化镓产业链的全覆盖,而苏州能讯、华润微电子也开始向上游拓展。

面对AI、新能源汽车需求兴起带来的商机,国内外GaN厂商对内精进科研实力,布局各种技术路线抓住机会,对外上下兼并、补充自身实力,满足市场需求。氮化镓未来无疑将成为推动半导体行业发展的关键力量,中国企业能否借机走向全球,未来可期。

免责声明:

1、本文内容为芯潮IC原创,内容及观点仅供参考,不构成任何投资建议;文中所引用信息均来自市场公开资料,我司对所引信息的准确性和完整性不作任何保证。

2、本文未经许可,不得翻版、复制、刊登、发表或引用。如需转载,请联系我们。

原文标题 : 200亿芯片独角兽,闯关IPO有多难?