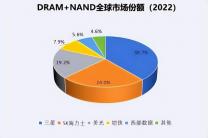

国内崛起撬动全球市场

2018年全球半导体市场规模达到1,500亿美元,其中NAND Flash超过570亿美元,而中国市场消耗了全球产能的32%,这意味着中国已成为全球主要的市场,为了摆脱长期对外采购的依赖,国内存储器芯片自主发展成为当务之急。

2019年NAND市场上还有一个变数,虽然它还是初生牛犊,但它是最有可能重塑存储芯片市场格局的,那就是中国的长江存储公司2019年会大规模量产3DNAND闪存,跟三星、东芝、美光等国际NAND厂商形成竞争关系。

长江存储的32层3DNAND已顺利问世,并进入小量生产,但32层堆叠工艺缺乏竞争力,日前长江存储采取Xtacking架构的64层NAND样品,已送交给相关供应链进行测试。

若进度符合预期,预计最快2019年第3季将可望投产,届时将有机会转亏为盈,而长江存储也规划2020年将跳过96层3DNAND,截道超车跨向128层3DNAND。随着量产技术提升及规划产能30万~45万片全数开出,未来将有机会抢进全球约10%市占率。

清华紫光集团同时在其它据点推展建设进度,包括南京厂与成都厂先后于年底前进入动工阶段,合计三大生产基地将投入人民币1,800亿元生产3DNAND芯片,另一方面,紫光集团也频频招手英特尔合作,欲倾集团资源之力全速发展NANDFlash工艺。

国内崛起进入NAND Flash市场只是时间问题,虽然2019年仍处于试车阶段,但在逐渐增加产出贡献后,在进行技术转变的过程中,仍需要解决量产良率的问题,而良率不合格问题产品是否将影响市场秩序,将值得观察。

今年的产业变数巨大

有报道预测,2019年第1季NAND Flash会降10%到15%价格。对此,外资花旗银行的分析师在最新的报告中,维持了对美商存储器大厂美光股票的中性频等,但下调了美光在2019年的营收及获利预期,理由就是2019年的整体存储器市场将面临大降价的状况。

在当前市场因为产能过剩、库存增加的情况下,预计2019的NAND Flash及DRAM都会有一波大降价的情况。其中,NAND Flash的价格会跌45%,DRAM价格会下跌30%。而且,这样的价价幅度在2019年第2季之前是看不到价格底线的,这也说明了2019年降价的时间至少会维持两个季度以上。

供应端上,每家64层堆栈的3D-NAND Flash良率已达到成熟阶段,再加上陆续有新产能的投入,即便是96层堆栈的3D-NAND Flash量产时间延后,依旧无法抵挡不断增长的产出量,不同于内存产品可以应用在缓存上,作为各种电子产品主要存储装置的闪存,价格下跌的过程往往伴随着搭载量的提升。

需求端成长赶不上产出增加的速度,因此2019年整年度整个行业将依旧维持供过于求的格局至年底。