6000亿巨头又有新动作!6月16日,比亚迪发布2021年第一次临时股东大会决议公告。公告显示,股东大会表决通过分拆所属子公司比亚迪半导体股份有限公司至创业板上市。

据悉,本次分拆比亚迪半导体上市后,比亚迪仍将是比亚迪半导体的控股股东,保持对比亚迪半导体的控制权,比亚迪半导体仍为公司合并报表范围内的子公司。

(源自比亚迪公司公告)

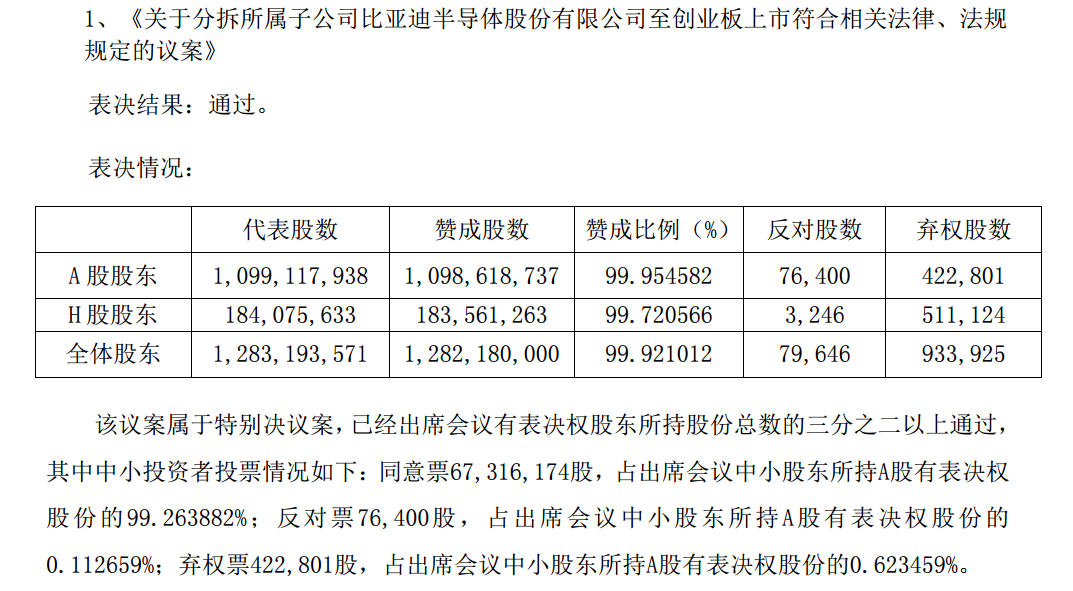

从表决情况来看,已经出席会议有表决权股东所持股份总数的三分之二以上通过,其中中小投资者投票情况如下:同意票67316174股,占出席会议中小股东所持A股有表决权股份的99.263882%;反对票76400股,占出席会议中小股东所持A股有表决权股份的0.112659%;弃权票422801股,占出席会议中小股东所持A股有表决权股份的0.623459%。

资料显示,比亚迪股份主要从事新能源汽车及传统燃油汽车在内的汽车业务、手机部件及组装业务、二次充电电池及光伏业务,并积极拓展城市轨道交通业务领域。公司所属控股子公司比亚迪半导体主营业务为功率半导体、智能控制 IC、智能传感器及光电半导体的研发、生产及销售。

分拆上市后,比亚迪半导体将继续从事功率半导体、智能控制 IC、智能传感器及光电半导体的研发、生产及销售。未来,比亚迪半导体将以车规级半导体为核心,同步推动工业、家电、新能源、消费电子等领域的半导体业务发展,致力于成为高效、智能、集成的新型半导体供应商,本次分拆有助于比亚迪半导体充实资本实力、增强风险防范能力,进而提升综合竞争力及盈利能力,加速公司发展,把握中国半导体产业崛起的机遇,建立独立的资本市场平台和市场化的激励机制,激发公司活力,助力业务不断做大做强。

本次分拆完成后,比亚迪股份仍为比亚迪半导体控股股东,比亚迪半导体的财务状况和盈利能力仍将反映在比亚迪股份的合并报表中。尽管本次分拆将导致公司持有比亚迪半导体的权益被摊薄,但是通过本次分拆,比亚迪半导体的发展与创新将进一步提速,投融资能力以及市场竞争力将进一步增强,有助于提升比亚迪股份整体盈利水平。

此前,比亚迪发布公告称“比亚迪微电子”重组完成并更名为“比亚迪半导体”,同时积极寻求于适当时机独立上市。一个月后,比亚迪半导体宣布完成A轮融资,拟以增资扩股等方式引入战略投资者,由中金资本、红杉资本等领投。20天后,比亚迪半导体又完成了A+轮融资,资方包括中芯国际、小米集团、联想集团、SK集团等多家机构企业组成豪华阵容。两轮融资共计27亿元,引入了超过30家机构的44名投资主体,比亚迪半导体的估值也从在两轮融资前的75亿元,直线飙升至300亿元。

虽然外界十分看好比亚迪半导体的发展,并预测其分拆上市后估值可达300亿,但是比亚迪半导体当前的经营业绩却十分堪忧。从财务数据来看,2020年比亚迪半导体归母净资产为31.87亿元,归属于母公司股东净利润为0.59亿元,归属于母公司股东扣非净利润0.32亿元。