文:权衡财经研究员 李力

编:许辉

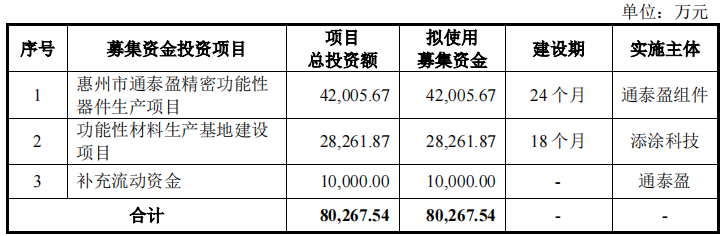

深圳通泰盈科技股份有限公司(简称:通泰盈)拟在创业板上市,保荐机构为华泰联合证券。本次公开发行股票数量不低于2,643.34万股,占本次发行完成后股份总数的比例不低于25%。拟使用募集资金8.03亿元用于惠州市通泰盈精密功能性器件生产项目、功能性材料生产基地建设项目和补充流动资金(1亿元)。

截至2022年6月末,公司的资产总额为3.264亿元,归属于母公司所有者的权益为2.575亿元,资产规模小,相较于同行业公司尚存在一定差距。此次使用的募集资金是公司资产总额的近2.5倍。

通泰盈由小学教师创办家族企业十五载图上市,未能如期上市触发回购;2021年增收反降利,预计2022年业绩下滑,毛利率下滑仍远高;研发费用率低于同行均值,核心技术人员之一临上市离职;客户集中度较高,严重依赖于苹果公司;关联交易数千万元,近8成募集资金用于基建,产能利用率下滑。

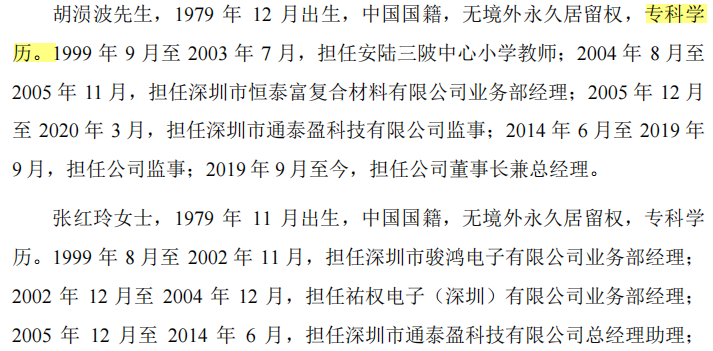

小学教师创办家族企业十五载图上市,未能如期上市触发回购

通泰盈有限由胡涢波、张红玲、张仁涛于2014年6月共同出资设立,设立时注册资本500万元,其中张红玲出资200万元,胡涢波出资150万元,张仁涛出资150万元。2020年4月20日,张红玲将其持有的公司40%的股权、胡涢波将其持有的公司30%的股权对深圳市华辰控股管理有限公司进行出资并认购其相关股权,其他股东同意放弃与此相关的一切优先权利。

截至招股说明书签署日,华辰控股直接持有公司66.20%股份,系公司控股股东。胡涢波和张红玲夫妇通过华辰控股控制公司66.20%的股份,张红玲直接持有公司12.30%的股份,胡涢波通过通泰盈久富控制公司2.02%的股份、通过通泰盈恒富控制公司1.89%的股份,二人合计控制公司82.41%的股份,为公司的实际控制人。本次公开发行完成后,实际控制人的控股比例依旧较高。

截至招股说明书签署日,除控股股东、实际控制人外,其他持有公司5%以上股份的股东为张仁涛,其直接持有公司16.08%的股权,系股东张红玲的哥哥。2020年9月4日,张仁涛将其持有的13%股权以65万元价格转让给张红玲。

2020年12月16日,泰盈久富对公司进行增资,增资价格为1.50元/股,公司注册资本由7,500万元增加至7,660万元;2021年12月8日,通泰盈恒富对公司进行增资,增资价格为2.60元/股,公司注册资本由7,780万元增加至7,930万元。

2020年12月18日,春阳云瑞对公司进行增资,增资价格为7.38元/股,公司注册资本由7,660万元增加至7,780万元;2022年4月29日,春阳云瑞将上述股权以1,513.24万元的价格转让给苏州金灵。短短16个月期间,春阳云端获得627.64万元的增益。因公司未能于2022年12月31日之前实现在中国境内A股首发上市,因此触发春阳云端的回购约定并承担相应违约责任。春阳云端成立日期为2020年12月2日,注销于2022年8月31日。给投资者的感觉,春阳云端为其而设。

从通泰盈的现金流量看,2022年1-6月公司的现金流量转负,而公司仅在2021年显现可观的现金流入,其他报告期均显现不佳的现金流。值得注意的是,2020年现金分红金额为1亿元,而此次用于单独补流资金为1亿元,分红之后再补流。

2021年增收反降利,预计2022年业绩下滑,毛利率下滑仍远高

通泰盈从事电子产品功能性器件的研发、设计、生产和销售,产品主要应用于智能手机、笔记本电脑、智能穿戴设备等消费电子产品以及新能源汽车等领域,2019年-2022年1-6月,公司的营业收入分别为1.841亿元、2.439亿元、3.129亿元和1.523亿元,2020年和2021年营收增幅分别为32.48%和28.29%;各期净利润分别为4944.65万元、7253.19万元、7154.34万元和3692.79万元,2020年净利润增幅为46.69%,2021年净利润下滑1.36%。

2022年中期以来消费电子行业呈现需求疲软、景气度下降的态势,且公司未取得苹果公司iPhone14相关项目量产订单。公司预计2022年全年收入同比下降10.39%-11.35%,扣非归母净利润同比下降18.95%-20.10%。前述下滑因素将持续影响至2023年上半年,且公司与苹果公司合作的2023年新项目集中于2023年下半年量产,公司预计2023年上半年业绩将同比有所下滑。

同时,苹果的市值跌破2万亿美元的大关,以需求减弱为由通知国内供应商本季度减产,进行大力砍单。若消费电子行业景气度持续下行、公司新项目进展出现重大不利变化,而公司其他领域和客户的拓展未能达到预期,则公司2023年全年仍可能面临经营业绩下滑的风险。

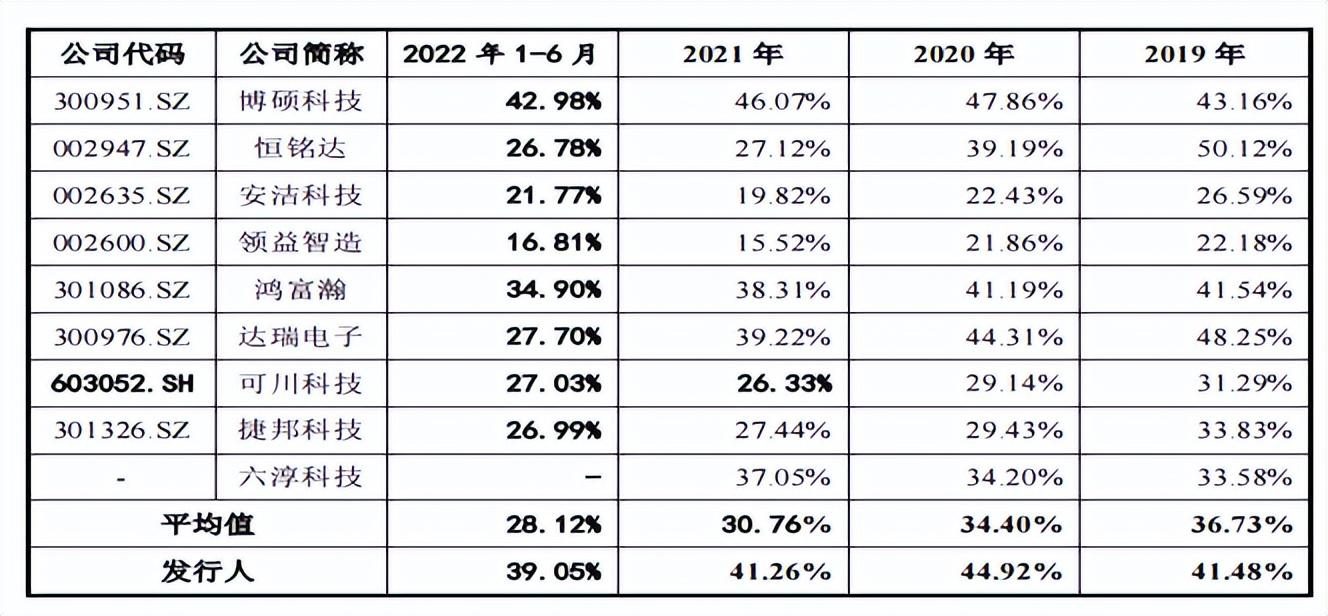

2019年-2021年公司综合毛利率分别为41.43%、44.90%及41.30%,处于相对较高水平,2021年公司综合毛利率下滑幅度较大主要系笔记本电脑、平板电脑、电子配件等应用领域旧项目产品整体降价幅度较大等原因所致。2022年1-6月,受新项目产品尚未大规模量产,旧项目产品单位售价下降等影响,公司综合毛利率下降至39.08%。

2019年-2022年1-6月,公司的综合毛利率分别为41.48%、44.92%、41.26%和39.05%,高于可比同行均值36.73%、34.40%、30.76%和28.12%。

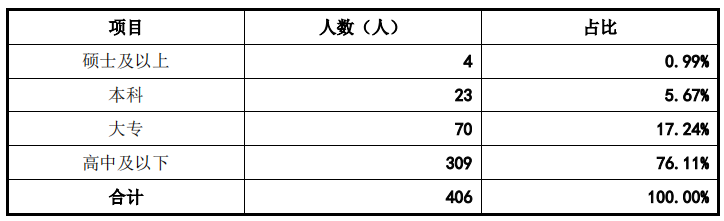

研发费用率低于同行均值,核心技术人员之一临上市离职

截至2022年6月30日,通泰盈共有研发人员57人,占员工总数的14.04%。本科及以上学历仅有27人。把本科及以上的学历全充足到研发一线,仍显不足。从研发成效上看,公司发明专利数量显少。截至2022年9月30日,公司拥有已获授权的专利共46项,包括发明专利4项、实用新型专利42项。

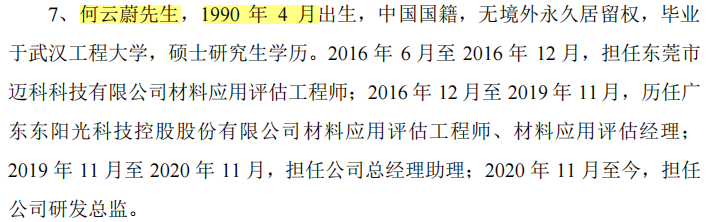

截至招股说明书签署日,通泰盈共有4名核心技术人员,胡涢波系公司实际控制人之一,主要负责公司整体的研发战略方向规划,统筹管理公司研发事宜;何云蔚担任公司研发总监,主要负责具体研发项目的制定、研发目标的实现方法、以及其他研发相关事务工作;马继担任研发部经理,主要负责模切工艺及生产自动化相关领域的研究工作;王江担任公司研发部主管,主要负责功能性材料相关研发工作。

2022年6月,通泰盈核心技术人员莫海彬因个人家庭原因离职。任职期间,莫海彬共主持3项研发项目,其中2项已结项,另有1项尚在小规模试样阶段;作为发明人之一共形成1项实用新型专利,1项发明专利,另有1项发明专利尚在申请审核过程中。莫海彬离职前所负责的在研项目“UV固化导电银浆”目前已由公司其他员工接任。

2019年-2022年1-6月,公司研发费用金额分别为927.60万元、1,042.06万元、1,340.38万元和780.75万元,占营业收入的比例分别为5.04%、4.27%、4.28%和5.13%。公司的研发费用率低于可比同行均值5.25%、5.69%、5.74%和6.17%。

通泰盈分别于2020年、2021年和2022年1-6月确认股份支付费用12.21万元、229.36万元和177.25万元,占当期利润总额的比例分别为0.14%、2.76%和4.04%。

客户集中度较高,严重依赖于苹果公司

通泰盈的直接客户包括德赛电池、欣旺达、新普科技、新能源科技、珠海冠宇、立讯精密、歌尔股份、飞毛腿、宁德时代、科达利等行业内知名企业,产品最终应用于苹果、谷歌、华为、OPPO、vivo、小米、Meta、特斯拉、奔驰、宝马等品牌的终端产品中。

公司现阶段最主要的产品应用领域为智能手机、笔记本电脑、智能穿戴设备等消费电子产品,客户类型主要为终端品牌商上游的组件生产商、制造服务商。消费电子行业终端品牌集中度较高,且产业链呈现规模化、集中化的特征,导致公司客户集中度较高。报告期内,公司前五大客户合计销售额占主营业务收入的比重分别为81.16%、88.38%、90.23%和87.89%。

消费电子行业系公司产品最主要的应用领域,苹果公司为报告期内公司最主要的终端客户。报告期内公司明确用于苹果公司产品的销售收入分别为1.327亿元、2.048亿元、2.761亿元和1.315亿元,占各年公司主营业务收入的比重分别为72.21%、84.06%、88.29%和86.64%。公司用于苹果公司产品的销售对公司业绩影响较大,公司对苹果公司存在重大依赖。

受未取得苹果公司iPhone14相关项目量产订单等原因影响,公司2022年第三季度应用于苹果公司产品的销售收入同比下降22.94%。若未来公司无法持续获取苹果公司新项目订单,或者苹果公司采用其他设计方案而公司未能满足其技术需求,亦或由于竞争加剧使得公司在与苹果公司价格谈判过程中出现不利变化并导致公司订单份额大幅下降等不利情况,则可能对公司业务的稳定性、募投项目的产能消化以及公司经营业绩产生不利影响。

此外,值得注意的是,2019年-2022年1-6月,公司非经常性损益净额分别为191.50万元、308.85万元、-922.50万元和70.08万元。2021年公司非经常性损益为-922.50万元,主要是当年公司一批产品在德赛电池高温高湿抽检测试中发现部分出现品质异常,并由公司承担该批次产品对应的全部成品电池的报废损失,合计金额为1,200.53万元。

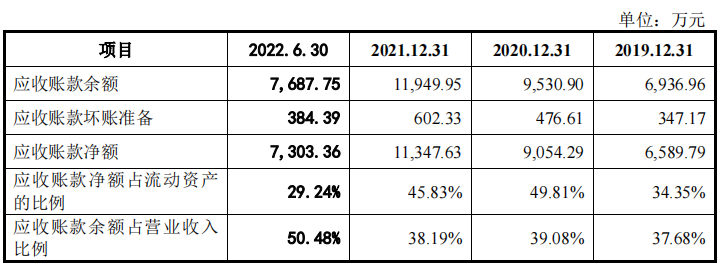

2019年末-2022年6月末,公司应收账款余额分别为6,936.96万元、9,530.90万元、1.195亿元和7,687.75万元,占各期营业收入的比例分别为37.68%、39.08%、38.19%和50.48%。

截至2019年末-2022年6月30日止,通泰盈存货账面余额分别为2,988.52万元、4,411.96万元、5,504.77万元和4,222.19万元,存货跌价准备余额分别为440.05万元、320.14万元、421.28万元和562.57万元,存货账面价值分别为2,548.47万元、4,091.81万元、5,083.49万元和3,659.63万元,占资产总额的比例分别为12.47%、19.65%、17.27%和11.21%。

关联交易数千万,近8成募集资金用于基建,产能利用率下滑

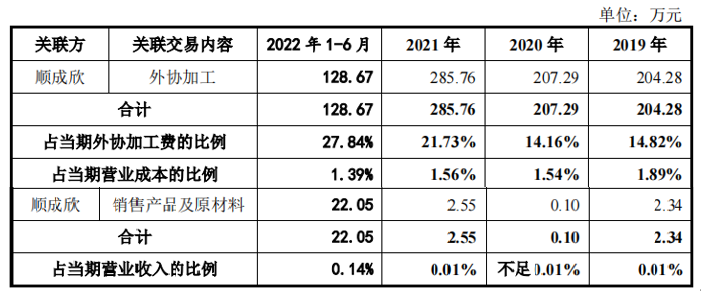

报告期各期,通泰盈外协采购金额分别为1,378.15万元、1,463.87万元、1,315.07万元和462.19万元,占主营业务成本的比例分别为12.82%、10.91%、7.16%和4.99%。公司控股股东华辰控股持有顺成欣90%股权,为顺成欣控股股东。

本次募集资金投资项目实施后,公司固定资产、无形资产规模将大幅提高,资产结构也将发生较大变化。本次募集资金投资项目实施总投资8.027亿元,其中建设投资合计6.206亿元,募集资金投资项目达产后,公司每年将新增较大金额的折旧与摊销。

公司分别于2021年3月和2021年12月设立了2家全资子公司:惠州市通泰盈精密组件有限公司、湖北添涂科技有限公司。此次募投项目中,惠州市通泰盈精密功能性器件生产项目实施主体为惠州市通泰盈精密组件有限公司,项目总投资为4.201亿元,其中,建设投资3.716亿元,包括建筑工程费2.044亿元、设备购置及安装费1.234亿元、工程建设其他费用2,275.82万元、基本预备费2,103.52万元;铺底流动资金4,843.54万元。公司拟通过招拍挂方式取得土地面积约20,000平方米,所涉土地使用权尚在取得过程中。

功能性材料生产基地建设项目实施主体为湖北添涂科技有限公司,项目总投资为2.826亿元,其中,建设投资2.49亿元,包括建筑工程费1.521亿元、设备购置及安装费7,304.50万元、工程建设其他费用975.02万元、基本预备费1,409.37万元;铺底流动资金3,362.97万元。两项目用于铺底流动资金的金额合计为8206.51万元。公司拟将本次募集资金中的1亿元用于补充流动资金。

2019年、2020年和2022年1-6月,公司交易性金融资产金额分别为6583万元、2107.28万元和9573.49万元。公司持有的交易性金融资产系公司利用暂时闲置资金购入安全性高、流动性好的银行理财产品。

原文标题 : 果链通泰盈产能利用率下降,客户大砍单下逆势IPO,增收反降利