早在2004年,中芯国际在美国纽约、中国香港两地上市,是美国+香港的上市模式。2019年5月,中芯国际宣布从纽交所退市,主要因为两点:

一、美国预托证券股份的交易量与其全球交易量相比有限;

二、维持美国预托证券股份在纽交所上市及在美国证券交易委员会注册并遵守交易法的定期报告和相关义务中所涉及的重大行政负担和成本等。

6月1日,上交所披露了中芯国际申请科创板上市的招股书(申报稿),内容长达近千页。

时隔一年,中芯国际申请A股上市,将变成A(科创)+H股的模式。在本次披露的招股书中,具体涉及到哪些内容?中芯国际作为中国内地规模最大最先进的集成电路晶圆代工企业,其主营业务以及硬实力到底如何?OFweek电子工程网带各位一探究竟。

(来源:中芯国际招股说明书)

发行概况、募资额几何?作何用途?

(来源:中芯国际招股说明书)

招股书显示,公司拟向社会公开发行不超过 168,562.00 万股人民币普通股(行使超额配售选择权之前),占发行后总股本比例不超过25.00%,每股面值0.004美元,募集资金总额高达200亿元。

据OFweek电子工程网了解,在目前已发行科创板企业中,募资额度最高的企业为中国通号,募资总额为105.3亿元,这意味着中芯国际或将取代中国通号科创板“吸金王”的地位。据悉,实际募集资金扣除发行费用后的净额计划投入项目及拟投入资金比例为:

1、12 英寸芯片 SN1 项目,占比约40%;

2、先进及成熟工艺研发项目储备资金,占比约20%;

3、补充流动资金,占比约40%;

(来源:中芯国际招股说明书)

其中,中芯国际12英寸芯片SN1项目位于上海浦东新区张江高科技园区,项目内容主要包括生产厂房、CUB动力车间、生产调度及研发楼等,目的是生产14nm及更先进制程芯片。

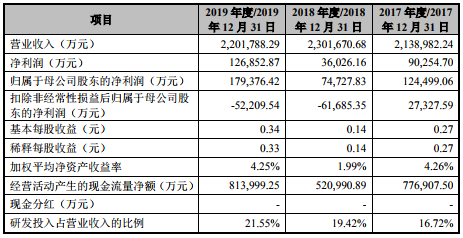

主要财务数据

(来源:中芯国际招股说明书)

招股书披露,中芯国际2017年-2019年营业收入表现亮眼,营业收入趋于平稳,分别为2138982.24万元,2301671.68万元,2201788.29万元;净利润呈现上升趋势,分别为124499.06万元,74727.83万元,179376.42万元。

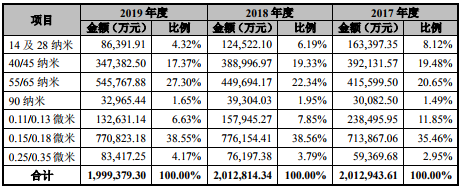

(来源:中芯国际招股说明书)

根据 IC Insights 公布的 2018 年纯晶圆代工行业全球市场销售额排名,中芯国际位居全球第四位,在中国大陆企业中排名第一。具体来看业务营收方面,中芯国际提供从0.35μm至14nm多种技术节点、不同工艺平台的集成电路晶圆代工及配套服务。