三

业务层面看中芯国际

看完三大核心指标后,长桥海豚君和大家一起全方位来看中芯国际的季度业务情况:

3.1各下游市场方面:汽车等其他领域占比持续提升

本季度中芯国际的智能手机业务收入占比继续下滑至31.2%,智能手机业务对公司业绩的影响逐渐变小。而在各板块中,其他业务收入成为公司第一大收入来源,占比继续提升至32.4%。这其他业务中,主要包括汽车、工业等应用领域,反应在新能源车等带动下的旺盛需求。

从中芯国际各下游占比情况看,随着汽车、IoT等需求的增加,智能手机在半导体行业中的占比呈现走低的情绪,新应用领域的含硅量提升,拉动半导体行业需求的提升。

来源:公司财报,长桥海豚投研

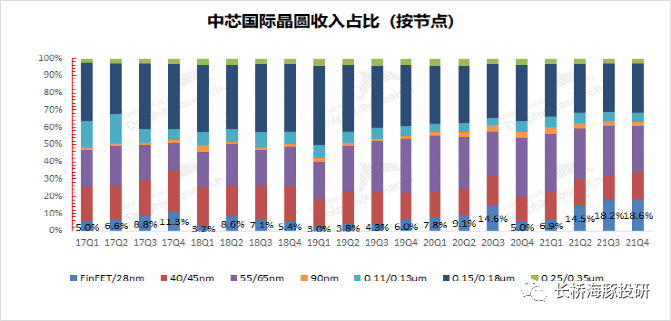

3.2各制程节点:28nm及以下再创历史新高

本季度中芯国际28nm及以下节点收入再创历史新高,达到18.6%,而去年同期仅有5%。

在20Q4时还仅有的5%占比,当时主要由于H厂商受到限制,而H厂商又作为公司在国内的大客户,在出货受限影响了相关产能的情况。而今28nm及以下继续创下历史新高的占比,表明1)产能端:公司对28nm及以下制程产能仍在继续扩产;2)需求端:H厂商退出的需求缺口,已经由其他客户等补上。

来源:公司财报,长桥海豚投研

3.3各晶圆尺寸方面:12寸占比维持6成以上

在晶圆尺寸上,一般市场上将90nm及以下的划入12寸晶圆范畴,长桥海豚君依此情况下分析。

中芯国际的12寸晶圆收入占比在本季度略有下降,仍维持在6成以上。从产能占比的提升趋势看,中芯国际未来的重心仍然是在12寸晶圆,12寸产品的收入占比已经从过去的一半不到提升至6成以上。

四季度中芯国际12寸晶圆收入大幅度提升,达到8.94亿美元,同比增长78.6%。12寸晶圆收入再创历史新高,主要来自于12寸产能的扩充以及产品价格的提升。

来源:公司财报,长桥海豚投研

3.4各地区分布情况:国产替代进行时

中芯国际的内地及香港地区客户收入占比,本季度再次提升至68.3%,接近20Q3的历史高点。H厂商受限制后,内地及香港地区占比一度下跌至55%左右,而现在重回将近70%。一方面表明,中芯国际目前客户结构上相对稳定,以国内客户为主;另一方面表明,国内其他客户已经填补了H厂商的缺口。半导体国产替代的长逻辑在,并在继续提升。

来源:公司财报,长桥海豚投研

四

经营数据看中芯国际

4.1经营开支:各项费用率保持平稳

从经营开支角度看,四季度中芯国际经营开支是1.33亿美元,和上季度相比相对比较稳定。

拆分本季度的经营开支看,研究及开发支出1.72亿美元,一般及行政开支1.04亿美元以及消费及市场推广开支0.08亿美元,三项费用中,研发费用率连续三个季度维持在11%左右水平,一般及行政开支占比略有上升主要由于深圳新厂试经营相关开支增加所致。

来源:公司财报,长桥海豚投研

4.2经营指标:存货和应收账款维持合理水位

从经营指标角度看,主要从公司的存货、应收账款两项观察:

①中芯国际存货11.94亿美元,环比增长8%;

②中芯国际应收账款12.15亿美元,环比增长12.1%。

③结合资产负债表中存货&应收账款和收入之间的关系,四季度存货/收入和应收账款/收入分别为75.6%和76.9%。从营运指标的角度看,存货占比和应收账款占比都维持在相对合理水位。

来源:公司财报,长桥海豚投研

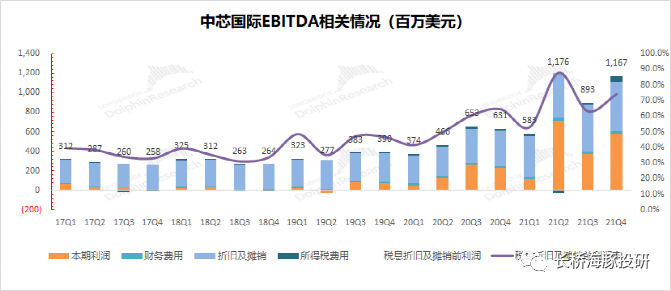

4.3 EBITDA指标:站稳新台阶

从EBITDA的角度看,四季度中芯国际税息折旧及摊销前利润达到11.67亿美元,接近历史最高点。

分拆看指标看,中芯国际的税息折旧及摊销前利润主要来自于经营利润的释放和折旧摊销两部分,本季度的环比提升主要来自于公司经营利润增加所致。经测算本季度的利润率(税息折旧及摊销前),达到历史同期新高的73.8%,站稳60%以上的新台阶。

来源:公司财报,长桥海豚投研

原文标题 : 中芯国际:“涨”声不停,业绩继续牛